世界煤炭市场一周概览 (第19周)

(截至2022年5月13日)

一、煤炭市场运行情况

本周,全球煤炭市场价格高位波动。欧洲地缘政治争端因素影响持续发酵,俄罗斯能源出口制约压力加大,叠加南亚印度极端高温、南非铁路运输矛盾难以化解和澳大利亚雨情反复等多种因素影响,为持续偏高的世界煤炭市场价格形成支撑,全球煤炭市场价格延续高位宽幅波动态势。各区域具体情况如下:

欧洲:欧洲煤价略有回落。受西欧ARA三港煤炭库存上升,以及德国决定放弃建立煤炭战略储备计划等因素影响,欧洲煤炭市场价格有所下降,动力煤报价降至335美元/吨之下。德国认为尽管欧盟对俄罗斯煤炭的禁运将于8月中旬生效,但煤炭供应还将能够满足需求。对煤价下行构成压力的因素,还有匈牙利和斯洛伐克拒绝欧盟批准对俄罗斯石油的禁运。另外,还有立陶宛-波兰天然气管道的投运,将波罗的海沿岸国家、芬兰与欧盟连接在一起,可能将增强欧洲能源的安全性。

当周西欧ARA港煤炭库存上升到550万吨,比上周增加30万吨,环比增长6%,为2020年12月以来最高水平。截止5月13日,欧洲ARA港口6000大卡(NAR)cif报价回落到319美元/吨。

南非:南非煤炭价格保持强势。一方面,欧盟国家对南非煤炭的需求持续释放,使市场价格保持在325美元/吨以上。另一方面,由于连接南非煤矿和理查兹湾港(RBCT)的铁路线始终存在运输问题,造成运输不畅。近期在开普敦举行的会议上, Wattle Colliery煤矿和Exxaro煤炭公司的代表,都呼吁所有市场参与者起诉南非铁路运输公司Transnet,就是因为当全球煤价处于历史高位时,而Transnet却无法解决铁路运输问题。

截止5月13日,南非理查兹港口(RBCT)6000大卡(NAR)cif报价回升至321美元/吨。

澳大利亚:煤炭价格走势偏强。因为澳大利亚连续遭受暴雨袭击,对煤炭供给形成的制约持续显现。另一方面,澳大利亚还需要弥补西方国家对俄罗斯的制裁而增加的新增煤炭采购需求。近期,日本御津光山公司Idemitsu Kosan表示,随着资源逐渐枯竭,计划在2022年停止其位于新南威尔士州产能为120万吨/年的Muswellbrook煤矿的生产。Idemitsu还预计其位于昆士兰州的Ensham矿今年煤炭开采量将下降5.5%至350万吨。这些因素也可能会对澳大利亚煤炭供应有所影响。

截至5月13日(上周五),纽卡斯尔港动力煤价格指数为397.8美元/吨,比前一周上涨21.2美元/吨,涨幅为5.63%。炼焦煤价格继续高企,普氏价格指数显示,澳大利亚峰景矿主焦煤FOB价520.25美元,比前一周上涨3.5美元/吨。

美国:美国能源信息署(EIA)发布的截止5月7日的最新煤炭产量周报(Weekly Coal Production Report)数据显示,当周美国煤炭产量约为1080万短吨,环比增加0.1%,同比增长1.9%。今年以来的前19周,美国煤炭产量预计为2.04亿短吨,比上年同期的1.96亿短吨增长3.8%。当周,美国铁路煤炭运输量为63281车,比前一周增加112车,比上年同期增加606车;今年以来累计铁路运输煤炭117.22万车,同比增加7%。

EIA发布的截止5月13日的煤炭市场周报(Coal Markets Report)数据显示,当周美国煤炭价格东部、中部上升,西部微降。东部中阿帕拉契亚和北阿帕拉契亚产区煤炭价格每短吨分别上涨6.5美元和2.95美元;中部伊利诺伊盆地煤炭价格上涨3.95美元/短吨;西部粉河盆地煤炭价格下降0.05美元/短吨。

印尼:本周印尼5900大卡动力煤加里曼丹FOB价格小幅回调至198美元/吨,比上周回落2美元。印度日间极端气温刷新纪录,煤炭库存亟待补充,持续支撑印尼煤炭价格指数走高。与此同时,由于煤价高企和来自俄罗斯煤炭供应的竞争,来自中国买家的需求低迷,对印尼煤炭报价形成一定压力。印尼4200大卡(GAR)动力煤fob报价稳定在98美元左右,环比基本持平。

二、其他进口煤价格情况

API8:5月13日API8(5500K)指数177.63美元/吨,周指数环比上涨0.78美元/吨。

蒙古:5月13日甘其毛都焦精煤报价2730元/吨,周环比下降300元/吨,同比上涨1555元/吨。策克口岸1/3焦煤报价1530元/吨,周环比持平,同比上涨860元/吨。

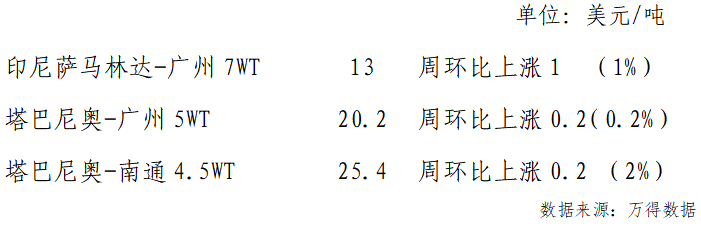

三、国际海运费价格

四、重要事件、新闻

1、印度4月份煤炭进口同比增加、环比下降。印度港口协会(IPA)数据显示,4月份,印度12个大型国营港口合计进口煤炭1408.2万吨,同比增加6.3%,环比下降13.9%。其中,进口动力煤937.6万吨,同比增加10.1%;进口炼焦煤470.6万吨,同比下降0.4%。

2、4月份印度煤炭产量显著增长。4月份,印度煤炭产量7060万吨,同比增长29%。其中,国有印度煤炭公司煤炭产量为5347万吨,同比增长27.6%,创历史最好纪录。1-4月,印度全国煤炭总产量(包括褐煤)累计为3.41亿吨,同比增加2940万吨,增长9.4%。其中,国有印度煤炭公司煤炭产量为26249万吨,同比增长7.0%。

3、印度铁路运输瓶颈限制,电厂库存仍低位运行。尽管此前印度铁路公司(Indian Railways)停运了部分客运列车,以优先保证对电厂的煤炭拉运,但到目前为止,印度电厂煤炭库存仍处于低位,印度政府正努力增加煤炭运量,以将电厂库存提高至合理水平。目前,印度电厂存煤可用天数仅8天,只相当于上年同期的二分之一。

4、南非铁路煤炭运输仍受严重制约。5月6日,南非国家货运公司(Transnet)总经理阿里·马托拉(Ali Matola)在南非煤炭大会上表示,2022年,通往南非理查兹湾港铁路线的煤炭运量为6000万吨。不过,其他与会者提出质疑,由于南非国家货运公司列车备件持续短缺,预计今年煤炭发运量会比去年还有所下降,并悲观预期今年该公司煤炭发运量可能只有4900万吨。截止4月25日,今年以来该公司煤炭货运量为1850万吨,平均每周运输量为110万吨。

5、欧洲寻求从博茨瓦纳进口煤炭。据外媒报道,博茨瓦纳总统莫克维齐·马西西(Mokgweetsi Masisi)5月10日表示,随着欧洲国家寻求俄罗斯以外的替代能源,目前该国已经收到大量来自欧洲买家对煤炭的询货。自2月下旬俄乌武装冲突爆发以来,欧洲买家一直力图减少从俄罗斯进口煤炭,并从包括南部非洲国家等其他来源寻求煤炭替代供应。

6、越南国有煤企拟提高产量,应对供煤紧缺现状。据外媒报道,越南工业与贸易部5月11日表示,国有煤企越南国家煤炭矿业集团(Vinacomin)计划提高国内煤炭产量,以应对日益增长的煤炭需求以及不断上涨的国际煤价。今年早些时候,越南政府曾表示,因新冠肺炎疫情影响当地煤炭生产,加之全球煤炭价格飙涨推动发电成本上升,导致越南燃煤电厂面临煤炭短缺问题。越南海关数据显示,今年前4个月,越南煤炭进口量同比下降24.5%。同时,越南国家统计局发布的数据显示,1-4月,越南煤炭产量累计为1674.7万吨,比上年同期增长9.3%。其中,越南国家煤炭矿业集团是该国最大的煤炭企业,煤炭产量占全国总产量的90%左右,今年1-4月份该公司生产煤炭1490万吨,比上年同期增长10%。越南工业与贸易部表示还要加大煤炭产量,要求该公司5月份煤炭计划产量达到400万吨。

7、美国博地能源(Peabody)对冲煤炭风险遭受重大损失。近期,博地能源发布季度运营报告显示,今年第一季度,公司运营总收入6.91亿美元,比上年同期增长6.1%。调整后的息税折旧及摊销前利润(EBITDA)为3.28亿美元,远高于上年同期的6110万美元;但一季度该公司扣除所得税后经营亏损1.195亿美元,远高于上年同期亏损的7770万美元。煤炭巨头博地能源(Peabody Energy)也像全球主要大宗商品生产商和交易商们一样,在现货市场做多其生产的大宗商品,而在期货市场做空来进行风险对冲。3月份,博地能源曾公告已与高盛达成1.5亿美元无担保信贷额度安排,用于煤价暴涨之际做空期货所需追加的保证金。在此之前,博地能源在今年已经额外追加了5.34亿美元衍生品保证金。目前,博地能源持有的煤炭期货衍生品合约共计230万吨,大部分于去年上半年签订,涉及该公司今明两年在澳洲Wambo矿山动力煤产量190万吨,对冲合约原本锁定的平均预期价格是到2023年中旬为每吨84美元。目前,澳大利亚动力煤期货价格已到400美元,显然随着煤价的飙升,公司做空期货被迫不得不追加高额保证金,以满足衍生品合约的保证金要求。

8、兖煤澳洲“大圣项目”提前收回全部投资。近日,兖煤澳洲披露了一季度生产报告。同时,首席执行官大卫•莫尔特先生在接受澳大利亚媒体采访时介绍说:“兖煤澳洲并购联合煤炭(大圣项目)投资回收期将比最初预计的时间提前。”按此口径,兖煤澳洲仅用四年多时间就收回“大圣项目”全部投资,比预计7年的投资回收期提前了近一半。2017年9月,兖煤澳洲在国际煤炭市场低谷时期果断出手,通过在澳交所成功配股融资164.6亿人民币(25亿美元),以抄底价格收购力拓持有的联合煤炭。按照静态回收期计算方法,兖煤澳洲当初收购联合煤炭的投资现在已经全部收回。

9、加拿大太平洋铁路公司煤炭运输同比下降。据加拿大太平洋铁路公司公布的数据,5月1日至5月7日的一周内,该公司运输煤炭5178车皮,同比增长2.7%。但今年以来,加拿大太平洋铁路公司运输煤炭100226车,同比下降2.9%。

10、澳大利亚今年前4个月主要港口煤炭出口全都下降。主要出口炼焦煤的澳大利亚北昆士兰的海波因特港(Hay Point)、达尔林普尔湾港(Dalrymple Bay)和阿博特港港(Abbot Point)三大港口,受降雨持续干扰,4月份煤炭出口941.8万吨,同比减少18.2%。1-4月份,北昆士兰三大港口煤炭出口量累计3963.8万吨,同比下降5.4%。同是昆士兰州也是主要出口冶金煤的格拉斯通港,4月份煤炭出口量为470.3万吨、同比下降11.0%,1-4月份煤炭出口量累计为2041.9万吨,同比下降9.5%。另外,主要出口动力煤的澳大利亚新南威尔士州纽卡斯尔港,4月份煤炭出口量为1176.7万吨,比上年同期下降7.9%。今年1-4月份,纽卡斯尔港累计出口煤炭4713万吨,同比下降5.1%。