世界煤炭市场一周概览(第25周)

(截至2022年6月26日)

一、煤炭市场运行情况

本周,国际炼焦煤市场价格仍继续大幅下降,澳大利亚优质硬焦煤价格跌破350美元降至325美元/吨,一周降幅达52.5美元。但同时,全球动力煤市场价格普遍上涨。价格上涨的“风暴中心”仍在欧洲,出于对天然气供应可能出现中断的担忧,当周西欧煤炭价格再次刷新历史记录,价格上涨到420美元/吨以上,最大涨幅达每吨60美元。供应欧洲市场的美国、哥伦比亚、南非、澳大利亚动力煤价格都在高位继续上行,随着距离欧洲的由近到远,价格涨幅也显示递减态势。各区域具体运行情况如下:

欧洲:市场动力煤报价大幅度上升,达到每吨420美元以上。俄罗斯“北溪一号”天然气管道计划的即将检修和意外的流量减少甚或断流,导致电力价格和天然气价格持续上涨,拉动煤炭价格暴涨。煤价上涨的另一个因素是,欧洲国家为了节省天然气使用以备冬储,计划加大燃煤发电。此外,由于在6月18日-19日,中欧地区气温超过40摄氏度,迫使火力发电厂负荷增加。欧洲天然气价格上涨15%至每千立方米1385美元,周环比上涨185 美元/千立方米。煤炭价格再次超过今年3月初的417美元/吨历史最高水平,再次刷新纪录。德国副总理兼经济和气候保护部长哈贝克认为,德国冬季天然气储备形势仍然严峻,他呼吁节约天然气和扩大煤炭的使用。为了应对这种情况,2022年7月8日,德国将表决一项法案,重新启动总装机容量为1000万千瓦的燃煤电厂。同时,由于西门子公司受到制裁俄罗斯的要求,仍然无法将送往加拿大维修的压气涡轮机归还,预计俄罗斯天然气公司不会提高“北溪一号”管道流量。

南非:继欧洲市场报价高涨之后,南非高热值煤炭价格也飙升至每吨360美元以上。

澳大利亚:随着欧洲市场对澳煤需求的强劲增长,澳大利亚动力煤价格指数大幅上升至每吨400美元。由于澳国内电价迅猛上涨,主产动力煤的新南威尔士州正考虑采取措施,将部分出口煤炭转向国内市场,以应对国内能源危机。近期,新南威尔士州一直遭遇暴雨袭击,但最近连续三周雨情大为缓解,煤炭生产得以恢复,产量有所提高。又由于受到当地铁路工会罢工的影响,尤其是猎人谷地区煤矿受影响最严重,煤炭出口资源仍然偏紧,价格大幅上涨。本周澳大利亚炼焦煤价格继续大幅下降,截至6月24日,澳大利亚峰景矿优质硬焦煤价格为327.0美元/吨,环比前一周(6月17日)下降52.5美元/吨。

印尼:印度尼西亚5900 GAR加里曼丹离岸价格为每吨193美元,由于中国买家的需求量低,印度煤炭贸易商也在招标之前采取观望态度,使印尼煤炭市场仍处于压力之下,这也可能与有价格折扣的俄罗斯煤炭竞争有关。

二、其他进口煤价格情况

API8:6月17日API8(5500K)指数174.09美元/吨,周指数环比上涨2.41美元/吨,同比上涨67.75美元/吨。

蒙古:6月24日甘其毛都焦精煤报价2580元/吨,周环比下降150元/吨,同比上涨815元/吨。策克口岸1/3焦煤报价1530元/吨,周环比持平,同比上涨545元/吨。

美国:6月24日当周东海岸汉普顿道港口(Hampton Roads)6000千卡NAR动力煤离岸价为304.41美元/吨,环比前一周上涨35.86美元。

哥伦比亚:当周玻利瓦尔港(Puerto Bolivar)动力煤离岸价为390.0美元/吨,环比前一周上涨55.0美元。

南非:当周理查兹湾港(Richards Bay)6000千卡NAR动力煤离岸价为354.25美元/吨,环比前一周上涨41.95美元。

澳大利亚:当周纽卡斯尔港(Newcastle)6000千卡NAR动力煤离岸价为403.09美元/吨,环比前一周上涨24.91美元;5500 NAR离岸价为185.26美元/吨,环比前一周上涨4.13美元。

印度尼西亚:当周5800 GAR动力煤离岸价为191.67美元/吨,环比前一周上涨4.23美元;4200 GAR离岸价为85.97美元/吨,环比前一周下降0.49美元;3200 GAR动力煤离岸价为52.72美元/吨,环比前一周上涨0.19美元。

俄罗斯:当周远东地区东方港(Vostochny))6000千卡NAR动力煤离岸价为185.75美元/吨,环比前一周下降2.38美元;5500千卡NAR动力煤离岸价为142.67美元/吨,环比前一周下降4.83美元。

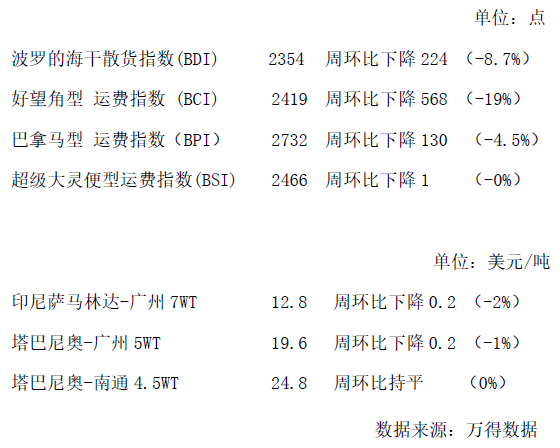

三、国际海运费价格

日期:6月24日

四、重要事件、新闻

1、欧洲陷入能源危机,多国重启煤炭发电。俄乌冲突爆发以来,欧盟已经对俄施加了六轮制裁。但由于俄罗斯是欧盟最大的天然气供应国,对俄制裁引起的反噬让欧盟国家处境艰难。面对“断气”危机,欧洲多国走起了“回头路”,将目光转向了此前一度计划淘汰的煤炭发电。德国、意大利、奥地利、荷兰和捷克已相继表明,将重新启用燃煤电厂,增加燃煤发电量。当地时间6月20日,荷兰政府表示,为应对能源危机,计划取消燃煤发电厂的产量上限。荷兰此前强制燃煤发电厂以最大发电量的35%运营,以限制二氧化碳的排放。此次宣布取消燃煤能源生产上限后,燃煤发电厂可以满负荷运转到2024年。除荷兰外,德国、意大利、奥地利等欧洲国家也正在寻找替代能源,并加大煤炭供应。德国政府19日发表声明称,出于供电压力,德国此次将会让封存的煤电产能重新入网。与此同时,意大利的燃煤电厂在过去几个月一直在囤积煤炭。奥地利政府19日称,将重启奥地利南部一座已经被关闭的燃煤发电厂。奥地利是欧洲第二个完全淘汰煤炭发电的欧洲国家,如今这一决定让奥地利重启煤炭时代。天然气短缺且价格居高不下,增加了对煤炭的需求,并再次推动煤炭价格暴涨,这对于已饱受通胀之苦的欧洲各国无疑是雪上加霜。

2、澳大利亚为应对电力危机,考虑建立火力发电备用机制。澳大利亚能源安全委员会(ESB)提出建议,为应对澳潜在的电力危机,要向停机待命的燃煤和燃气发电厂支付一定的备用费用,以便在向低排放电网过渡进程中,备用电厂能够满足应对需求高峰或供应中断时的需要。ESB本周发布一份关于容量机制的提案草案,要在全国电力市场(the National Electricity Market—NEM)建立战略储备。NEM占澳大利亚总电力需求的80% 以上,覆盖了除西澳大利亚(Western Australia)和北领地(Northern Territory)以外的澳大利亚大部分地区。ESB 建议,要向备用的燃煤和燃气发电厂支付费用,以备需要时可以即刻使用。草案发布之前,澳大利亚东海岸就曾出现可能大停电的问题,迫使澳大利亚能源市场运营商Australian Energy Market Operator 接管了发电厂的电力供应管理 ,并于6月15日暂停了全国电力市场 (NEM)现货市场的交易。ESB表示,要把包括化石燃料在内的发电装机容量放到能力机制中,就可以在风险较低的情况下,实现更快、更有序的净零排放转型。澳大利亚新总理安东尼·阿尔巴尼西称,ESB提案草案是能源系统的一项明智保险计划。阿尔巴尼斯上周提出了减排新目标,将澳大利亚2030年温室气体比2005年的减排量从上届联邦政府的26-28% 提高到减排43%。

3、澳大利亚昆士兰州拟上调煤炭矿权特许使用费累进税率,最高征税比例可达40%。昆州政府计划对煤炭实行新的累进矿权税率,以增加财政收入。新税收政策将于今年7月1日起生效,在原先的税率基础上新增了三级税率,即当煤价超过175澳元/吨时征税20%,超过225澳元/吨征税30%,超过300澳元/吨征税40%。原先,昆士兰州煤炭矿权特许使用税率为售价100澳元/吨以下征税7%,100-150澳元/吨征税12.5%,150澳元/吨以上征税15%。新的税率政策出台或将增加当地煤企的出口成本,从而进一步推动昆州煤炭价格上行。

4、澳大利亚今年以来新增800万吨焦煤产能。今年以来,受高煤价驱动,澳大利亚已经新增800万吨/年的焦煤产能,下半年,澳大利亚还有望继续提高焦煤生产能力。斯坦莫尔煤炭公司今年1-3月完成了100万吨/年的Isaac Plains Complex长壁采煤能力,而英美资源的500万吨/年的Aquila煤矿于2月开始地下采矿。鲍文焦煤公司(BCC)本月开始将120万吨/年的Bluff喷粉煤矿山的煤炭运往格拉斯通港口。还计划今年在年产120万吨的Broadmeadow East煤矿开采60万吨原煤,并将首批原煤运往Carborough Dow洗煤厂。QCoal公司今年四月重启Cook煤矿,该矿山主要生产动力煤和焦煤,产能为120万吨/年。日本双日公司拥有的Gregory-Crinum煤矿将在本季度恢复生产,并在7月-9月提高到满额生产,该矿山主要生产动力煤和焦煤,产能为100万吨/年。澳大利亚Fitzroy公司也重启了100万吨/年的Broadlea焦煤矿山,同时,该公司还在推进270万吨/年的Ironbark No.1项目。这些新产能的投产一定程度上提高了澳大利亚炼焦煤供应能力。

5、俄罗斯2022年煤炭出口量或将下降30%。俄罗斯国际文传电讯社报道,援引该国能源部的看法,2022年,俄罗斯煤炭产量可能降为3.651亿吨,同比下降17%;煤炭出口量可能为1.56亿吨,同比下降30%。俄能源部部表示,这应是西方国家对俄罗斯煤炭全面禁运可能生效后的最坏情况。

6、蒙古国将在中蒙边境主要口岸启动无人驾驶跨境运输,增加煤炭出口。据蒙古媒体报道,蒙古国政府总理作出指示,要求有关部门7月5日前启动嘎顺苏海图/甘其毛都口岸无人驾驶跨境运输测试工作。在该口岸启用无人驾驶跨境运输后,煤炭的出口量预计能增加1000万吨以上。今后,西伯库伦/策克、杭吉/满都拉口岸也将启用无人驾驶跨境运输。蒙古国政府新闻媒体与公共关系部官员表示,在全球煤炭价格持续走高的当下,蒙古国迫切需要在短期内扩大煤炭出口量。因此,增加无人驾驶跨境运输是一种新的出路。

7、印尼煤炭生产商表示优先满足国内煤炭需求。在经历能源危机后,欧洲国家再次选择煤炭作为发电原料。印度尼西亚作为世界上最大的煤炭生产国和出口国之一,已经开始受到欧洲国家的关注。布米资源公司(Bumi Resources)的高层迪列普·斯里瓦斯塔瓦(Dileep·Srivastava) 承认,公司也收到了欧洲煤炭买家的寻购来函。然而,迪列普表示,由于多种因素,公司无法满足其需求。迪列普说道:“我们收到了来自欧盟国家的询问,但由于恶劣的天气影响产量,我们目前无法为他们提供煤炭。”同时,迪列普表示,目前公司仍在优先满足国内煤炭需求,特别是与国内市场义务 (DMO) 和 PLN相关的需求。此外,公司的煤炭供应将侧重于现有合同。“在拉尼娜天气结束,煤炭生产恢复正常后,我们希望从下个月开始可以开拓新的市场,包括欧盟,”迪列普说道。严重依赖俄罗斯天然气的德国宣布了重启燃煤电厂的计划,并提出了想从印尼进口1.6亿吨煤炭的意愿。

8、印尼将于下月对燃煤电厂征收碳税。印尼政府确定,今年7月1日起,将针对国内燃煤电厂征收碳税,作为对所有碳排放密集型行业推行碳税征收的第一步。该国碳税法规原定于今年4月1日生效,但由于政府需要时间来落实规则和方针制定,因此有所推迟。在征税初期,印尼政府将对每公斤二氧化碳排放征税30印尼盾,相当于2.1美元/吨。燃煤发电是印尼最大的碳排放来源。目前,印尼政府正在将碳税征收向更多行业推广,而电力则是政府的首要目标行业。印尼政府的目标是,在2022-2024年将碳税应用至电力行业或燃煤电厂,到2025年全面推广至其他行业。

9、日本最大钢铁制造企业新日本制铁将增加煤矿投资。在能源与原材料价格飙升之后,日本最大的钢铁制造企业新日本制铁(Nippon Steel)正在想办法稳定关键原材料的供应,准备对煤矿进行更多投资。焦煤的国际价格因俄乌战争暴涨至前所未有的水平。与此同时,大部分依赖进口的日本钢厂还要应对因日元大幅贬值引起的不断上升的成本。新日本制铁原材料部门总经理Kiichi Yamada上周对媒体表示,由于担心全球变暖,不少矿企面临剥离相关资产的压力,该公司正在研究进一步投资煤矿项目是否有意义。新日本制铁目前拥有六个焦煤资产的少数股权,大部分位于澳大利亚。新日本制铁加强其上游业务的潜在举措突显出能源价格上涨将迫使很多公司优先关注短期运营需求,暂时不关注减少碳排放的长期目标。与此同时,煤矿正在获得新的生机。在新日本制铁有意增加煤矿投资之际,必和必拓上周宣布将放弃退出动力煤业务的计划。这家澳大利亚矿业巨头出现转变的主要原因是煤炭价格飙升令其资产更有价值,并且投资者对煤矿投资的态度有所好转。尽管如此,Yamada预计焦煤市场仍将保持供应紧缺情况。

10、印度煤炭库存水平快速上升,可供电厂24天使用。据报道,当地时间上周日,印度煤炭部在一篇文件中表示,截至6月16日,印度国内各类煤矿的煤炭总库存为5200万吨以上,可满足电厂约24天的使用需求。此外,在各类货棚、私人洗煤厂和港口合计有约450万吨煤炭库存可供调运。随着煤炭产量提升,印度煤炭公司(Coal India Limited)的铁路煤炭发运规模正处于历史最高水平。截至6月16日,2022-2023财年(2022.4-2023.3)以来,印度煤炭公司对接电厂的铁路煤炭发运规模较去年同期增长了25%。6月1日至6月16日,印度以国产煤为供应的电厂日均发电量为33亿千瓦时,创历史新高。但这些电厂的存煤并没有明显下降,相反,存煤水平出现了逆势增长,从6月1日时的2185万吨增加到了6月16日时的2264万吨,可用天数达到10天以上。反映了煤炭生产的强劲和供应的充足。不过,进入雨季后,受矿区洪水和雨水对洗煤厂传输带的影响,煤矿的运输可能会面临一些挑战。

11、哥伦比亚4月份煤炭出口收入创30年新高。哥伦比亚国家统计机构(DANE)6月22日发布的数据显示, 4月份哥伦比亚煤炭出口收入创下30年来新高。哥伦比亚是全球最大的煤炭出口国之一。由于地缘政治冲突和供应紧张推高了全球煤炭价格,哥伦比亚4月份煤炭出口总收入为13亿美元,出口价格达每吨174.63美元,是过去三十多年数据收集以来的最高纪录。1-4月,煤炭出口平均价格为每吨154.53美元,比去年同期的71.26美元/吨上涨1.17倍。在创纪录的价格刺激下,出口量从前一个月的400万吨上升到760万吨,这是自2020年1月以来的最高月度煤炭出口量。今年1-4月,哥伦比亚煤炭出口2082万吨,同比增长10.7%。据标准普尔全球大宗商品分析公司的数据, 6月17日哥伦比亚6000 NAR动力煤普氏评估离岸价为每吨287.65美元,高于前一交易日的每吨244.50美元。今年3月4日,普氏能源公司对煤炭的评估达到了创纪录的每吨320美元。

12、南非发电能力不足威胁电网安全,停限电供应成常态。长期以来,南非国家电力公司艾斯康Eskom陷入经营困境,导致频频拉闸限电。南非能矿部数据显示,Eskom供应南非约95%的电力,其余来自独立发电商与进口。6月22日,南非国家电力公司又一次宣布,当晚17点至22点将进行二级负荷削减,这已是南非司空见惯的事情。南非国家电力公司曾表示,由于燃煤电厂故障等多种原因导致发电能力不足,经常需要执行限电令。停限电现象一直在加剧,2021年是迄今为止最密集的负荷削减之年,但2022年的情况更加糟糕。截至6月22日,Eskom 在2022年已实施了54天的减载,高于2021年同期的51天。该公司表示,需要4000至6000兆瓦的电力,以帮助稳定系统,并要对其老化的所有煤炭电厂进行适当的维护。燃煤发电约占南非总发电量的85%。南非已连续十年出现因电力供需紧张而导致的拉闸限电现象。尽管南非政府已经公布了针对电力系统的结构性改革计划。但进入2022年,南非用电危机并未因国家电力系统改革计划的出台而改善。作为南非最重要的国有企业之一,Eskom当前仍深陷债务危机。受发电机组故障频发、设备缺乏维护等多重因素影响,南非自新冠肺炎疫情暴发以来,限电令已经逐渐成为“常态”。

13、加拿大国家铁路公司工人举行罢工,可能影响煤炭出口。加拿大国家铁路公司Canadian National (CN)的通讯与转输方面的雇员在未能与公司就新合同达成协议后举行了罢工。但 CN 表示,它的运营并没有因为750名电力工会兄弟会(IBEW)成员的罢工而中断。这家加拿大最大的铁路公司表示,它对目前的形势感到“失望”,但承诺将通过谈判或有约束力的仲裁找到解决方案。铁路公司CN表示,已经同意了工会IBEW的要求,做好调度安排确保可以连续两天休息,并将修改加班程序,增加费用津贴。但IBEW 的谈判代表表示,这一增幅微乎其微,赶不上通胀速度。该谈判代表还说: “不幸的是,铁路公司并不同意公平合理调整员工工资,迫使我们陷入这种局面”。铁路公司业务的中断可能会影响煤炭、谷物、原油和钾肥等主要大宗商品的出口。截至6月5日,CN铁路总货运量比去年同期下降了3.1%。但作为主要运输货物之一的煤炭今年前23周运输量同比上升了60%。

14、美国矿业协会NMA: 要求政府保住煤炭产业,提高国内煤炭产量。据外媒消息,美国全国矿业协会(the National Mining Association—NMA) 最近发起的一项民意调查显示,面对不断飙升的电价、可能出现的停电威胁以及全球能源危机,调查选民们强烈支持美国政府保护“煤炭舰队”,并提高国内煤炭产量。面对美国多地轮番停电警告的升级,近80%的调查选民希望美国政府采取行动,防止过早关闭运行中的燃煤发电厂,直到其它替代发电能力建成并投入使用。同一项民意调查还发现,近九成的调查选民对电费上涨也感到担忧。美国人深感担忧的是,他们为不可靠的电力供应支付了比以往任何时候都更高的价格。随着电网可靠性不断恶化,能源通胀飙升,以及数千万美国人面临停电威胁,他们现在应该是重新制定能源政策的时候了。为了保持电网的可靠性和降低电费负担,美国需要更好地利用国内的资源和能源基础设施。

15、美国煤炭出口欧洲大增,价格暴涨,前景依然表现强劲。在俄罗斯与乌克兰爆发武装冲突之前,欧洲40% 的天然气供应来自俄罗斯,一半的煤炭供应来自俄罗斯。现在,美国煤炭已经成为替代俄煤供应的主要来源。能源咨询公司Energy Ventures Analysis (EVA)的数据显示,今年前四个月,美国煤炭出口的重心已从亚洲转移到欧洲,动力煤出口欧洲同比增长77%。Argus 数据显示,4月份美国对欧洲动力煤出口增长300%。尤其是当上周俄罗斯缩减天然气对欧出口后,德国需要节约天然气,德国宣布启用其燃煤发电厂通过使用更多煤炭以增加天然气储备用于过冬,美国的煤炭出口前景更加强劲。根据欧盟统计局的数据,美国是德国第二大煤炭供应国,仅次于俄罗斯, 2020年,美国向德国提供了约18% 的煤炭。2021年,美国向德国出口了200多万吨煤炭。美国中部伊利诺伊盆地所产的动力煤通过新奥尔良港等港口出口外运,占据了新增供应欧洲市场的大部分。今后应该还有更多的煤炭会跨过大西洋出口供应到西欧国家,但由于劳动力和设备方面的挑战、严重的铁路运输问题以及港口拥堵等因素,都严重困顿着美国的煤炭生产和出口潜力。正因为出口资源偏紧,美国不同产区煤炭现货价格都达到了前所未有的高水平。与去年同期相比,中部的伊利诺斯盆地煤炭现货价格上涨了265% ,东部的阿巴拉契亚中部上涨了125% ,阿巴拉契亚北部上涨了98% ,西部的粉河盆地上涨了37% ,尤因塔盆地上涨了30% 。

16、国际能源署表示2022年全球煤炭投资将增长10%。6月22日,国际能源署发布最新版《世界能源投资报告》(World Energy Investment 2022)表示,2022年,全球能源投资额将同比增长8%,至2.4万亿美元。增长主要来自能源行业对清洁能源和电网的投入以及全球对提高能效的投资。报告显示,2022年,全球清洁能源投资预计将达到1.4万亿美元,占到全部增长的四分之三。不过,国际能源署也同时发出警告,尽管全球清洁能源投资上升明显,但目前的全球投入依然不足以实现气候变化目标,这主要是因为俄乌冲突引起的全球能源价格上涨,以及由此引发的对煤炭供应再投资。2021年,大约有1050亿美元投资于所谓的“煤炭供应链”,比上年增长10% ,预测2022年的情况可能仍会如此。该报告称,“由于煤炭供应紧张继续吸引新项目,预计2022年全球煤炭投资将再增长10%。”