财务税收

陕煤集团再获中央结算公司“优秀企业债发行人”殊荣

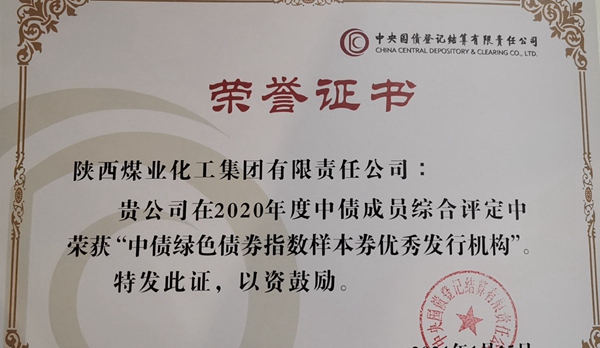

日前,中央国债登记结算有限责任公司(简称“中央结算公司”)发布2020年度中债成员综合评定结果。陕西煤业化工集团有限责任公司凭借2020年在债券市场的突出表现,继2019年度之后再次荣获“优秀发行机构——企业债发行人”殊荣,同时获评“中债绿色债券指数样本券优秀发行机构”,充分彰显了中央结算公司及市场各方对陕煤集团债券融资模式的高度认可。

近年来,按中省提升直接融资比重政策引领,陕煤集团践行产融融合发展战略,积极拓宽投融资渠道,成功获得企业债、公司债、债务融资工具等各融资品种优质发行人资格,为陕煤集团高质量发展提供有力的资金保障。2019年陕煤集团成功获批国家发改委230亿元优质企业债批复,为当年全国批复最大规模企业债券,实现了长期限、低成本项目融资,受到国家发改委充分认可。作为公司债券优化融资监管适用主体,高效获批和发行了150亿元公司债,其中发行10亿元西北地区首单疫情防控公司债,彰显国企担当。尤属不易的是,陕煤集团成为省内首家获得银行间交易商协会TDFI债务融资工具注册的企业,一次性注册融资规模560亿元,在注册期内可分期公开发行多种债务融资工具,进一步提升了集团债券融资的灵活性和高效性。

在扩大融资渠道的同时,陕煤集团在2020年融资工作中着重优化资本结构,压降有息债务规模,拉长债务期限,降低融资成本,提高资金使用效率,实现“高质量融资”。通过发行60亿元永续中票、52亿元永续债权投资计划,有效降低了资产负债率;利用财务公司进一步提高资金归集率和使用效率,压降有息负债规模;合计发行240亿元3至15年期债券,显著拉长了债务期限,降低短期集中偿债压力;通过多渠道资金比价融资,2020年度加权融资成本较2019年度大幅下降。2020年11月永煤债券违约,市场大幅下挫,陕煤集团仍逆市发行20亿元270天超短期融资券,票面利率2.05%,创当期市场同期限同品种最低利率。之后以2.18倍的认购倍数率成功发行10亿元5年期中期票据,均展现了投资者对陕煤集团公司治理、经营业绩和未来发展的高度认可,及时有效维护了债券市场正常平稳运行,进一步提升了陕煤集团市场声望。

下一步,陕煤集团将深入贯彻中省有关部署,在构建以国内大循环为主体、国内国际双循环相互促进的新发展格局下,持续深化产融融合发展战略,形成资本市场和实体经济的良性循环,充分利用金融赋能实体经济,为“十四五”新征程高标准开局、高质量起步,努力创建世界一流企业增添更加强劲的发展动力。