协会动态

全球煤炭供过于求缓解 市场下行压力仍然突出 —— 前三季度世界煤炭市场运行综述

今年前三季度,世界煤炭市场仍然延续着自2016年下半年以来的周期性上升态势,但向上增长的动力已明显减弱,下行调整的趋势愈加强劲。世界主要产煤国中大多已出现产量下降,国际煤炭贸易也趋于萎缩,煤炭价格连续下滑,全球煤炭产业发展前景充满新挑战,市场不确定性增加,下行风险急剧加大。

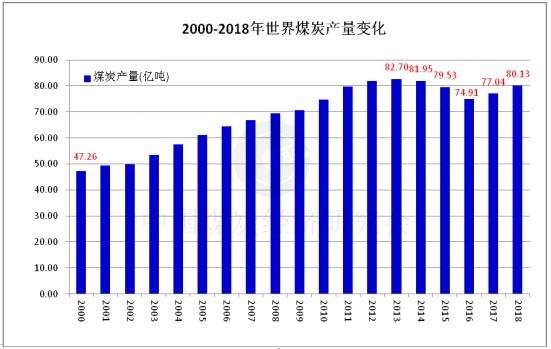

1、煤炭产量增长,但下行趋势十分明显。

世界煤炭产量经历了自2017、2018两年的恢复性增长后,今年以来仍保持增长态势但增长幅度明显减小。

根据各主要产煤国发布的统计数据显示,今年前三季度,占全球煤炭产量90%多的世界前 15个主要产煤国中,中国、印尼、俄罗斯、蒙古和越南等5国煤炭产量继续保持增长;欧美的美国、加拿大、哥伦比亚、德国、波兰、乌克兰等国煤炭产量延续下降趋势,有的下降幅度继续扩大;印度、澳大利亚、南非、哈萨克斯坦等国煤炭产量由前两年的上升,转为今年的产量下降。

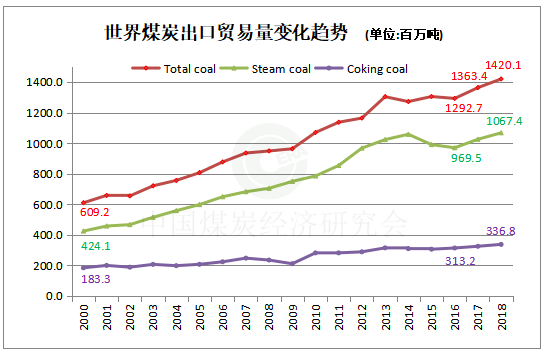

2、国际煤炭进出口小幅增加,全球贸易量趋于萎缩。

根据国际能源署(IEA)2019年《煤炭信息》(Coal Information 2019)数据显示,2018年世界煤炭出口贸易量为14.2亿吨,比上年增加5970万吨,同比增长4.2%。其中,动力煤(不含褐煤)出口10.67亿吨,同比增加4220万吨、增长4.1%,炼焦煤出口3.37亿吨,同比增加1220万吨、增长3.8%。

从出口国方面来看,全球煤炭出口格局变化不大,煤炭出口的来源越来越集中于印尼和澳大利亚两大煤炭出口国。受欧美地区煤炭市场需求萎缩等因素影响,美国、哥伦比亚、南非等国煤炭出口已由升转降,美国煤炭出口由2017年增长61%, 2018年增长19.3%,变为今年前三季度的下降18.0%。近两年一直保持煤炭出口强劲的俄罗斯、蒙古国,今年以来煤炭出口也大为减弱,俄罗斯前三季度煤炭出口增幅仅有0.2%,且近几月煤炭出口连续同比下降,蒙古国煤炭出口则由上年增长8.6%变为今年上半年下降0.8%,三季度有所恢复。只有印尼、澳大利亚煤炭出口仍保持较高速度增长但增幅也已放缓,印尼前三季度出口煤炭3.42亿吨、同比增长9.3%,澳大利亚上半年出口煤炭1.94亿吨、同比增长3.6%。

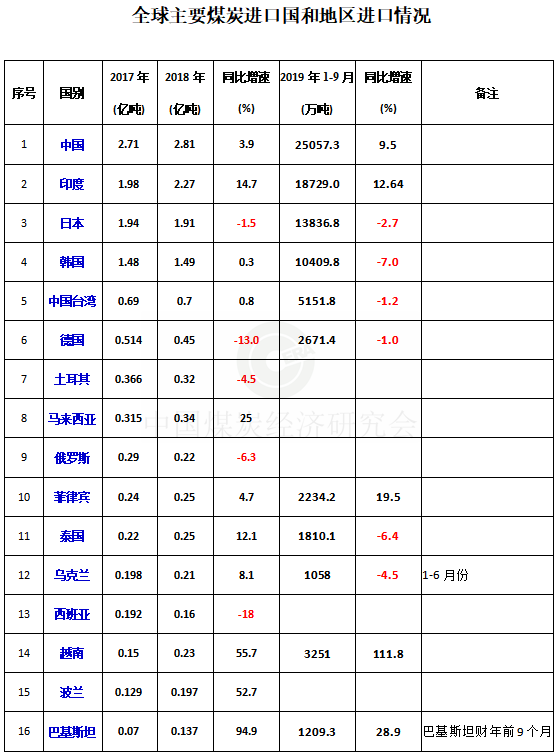

从进口国方面看,前三季度,世界前主要煤炭进口国和地区中,东亚的日本、韩国、中国台湾煤炭进口全都已转为同比下降;西欧德国、西班亚等国家由于去年年底前本土煤矿关闭,今年上半年以前煤炭进口还一度增加,但到三季度却由上升转为下降,东欧的波兰、乌克兰煤炭进口也出现减少;东南亚泰国煤炭进口由上升转为下降,而越南、菲律宾仍继续保持大幅度增长,分别增加112%和20%;南亚印度、巴基斯坦等国煤炭进口仍高速增长,分别增加12.6%和28.9%,另一南亚人口大国孟加拉国也将成为煤炭进口快速增长国家,在未来的3-5年内,煤炭进口可能会从目前的500万吨增加到每年3000万吨以上。

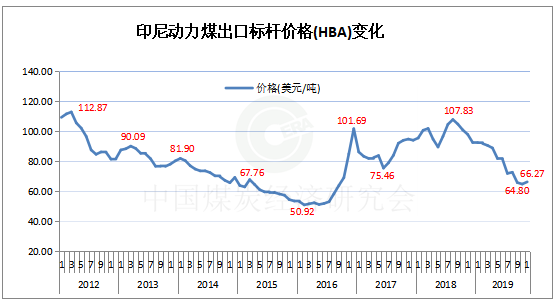

3、国际煤炭市场价格连续下降,接近2016年最低水平。

动力煤价格持续下滑,以印尼动力煤参考价(HBA)为例,从去年8月份的107.83美元/吨价位一路下滑,到今年10月份降到了64.8美元/吨,同比降低36.09美元/吨,下降35.77%,几乎连续13个月下滑,创下2016 年10月以来的新低。刚公布的11月份印尼HBA价格显示小幅回升,为66.27美元/吨,环比上涨1.47美元/吨,上升2.27%。

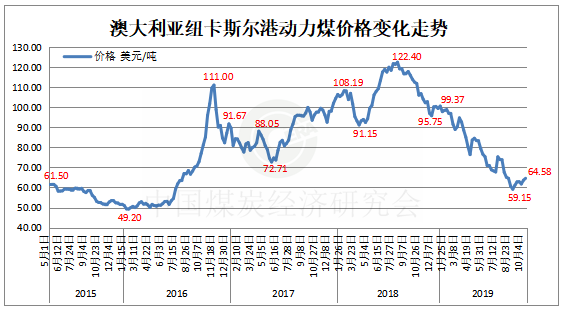

澳大利亚纽卡斯尔港动力煤现货平仓价变化也是如此,去年8月3日曾出现122.4美元/吨的高价位,创出了自2011年起7年以来的新高。但在此点之后价格一路回落,到今年8月30日跌至59.15美元/吨,下降51.7%,显现自2016年以来36个月的最低水平。

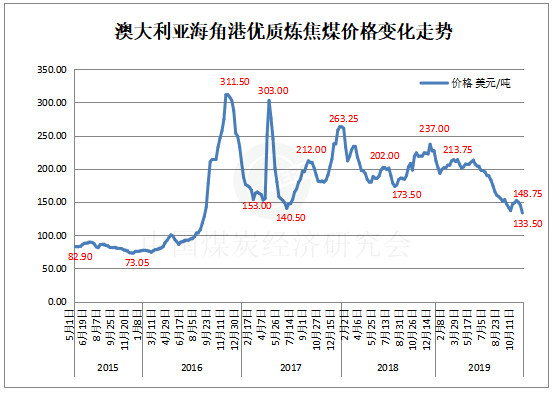

国际炼焦煤市场价格今年前期相对较为平稳,但近期也出现比较大幅度的下降。如澳大利亚昆士兰州海角港峰景煤矿优质炼焦煤平仓价格,今年上半年价格基本平稳,呈现在200美元/吨价格水平、上下小幅波动趋稳的态势。但进入下半年之后价格下降较快,最近价格再次跌破了140美元/吨,11月8日下降到133.5美元/吨,比去年12月7日曾出现的237美元/吨价位下降了103.5美元/吨,下降幅度达43.7%。

4、欧洲煤炭市场低迷,进口数量下降为本世纪以来最低。

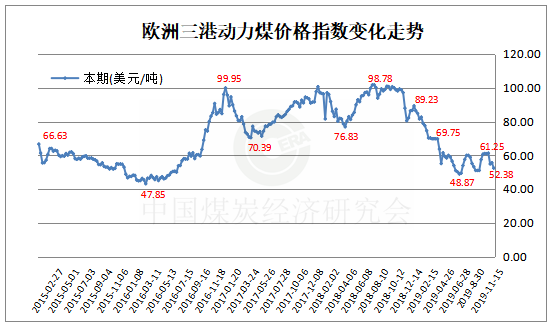

去年底之前,德国、西班牙、保加利亚等国,根据欧盟要求纷纷关停了各自境内“不具有竞争力”的井工煤矿,英国更是在2015年年底就关停所有井工煤矿。今年以来,由于天然气大量涌入欧洲,且在半年内天然气价格下降了一半,加上二氧化碳排放交易价格成本大幅上升,2017年以来大约上升了5倍,燃煤发电份额被其它洁净能源大量替代或挤占,这种趋势在意大利、西班牙、德国和英国更加明显。今年上半年欧洲燃煤发电量比上年同期下降20%,几乎所有使用燃煤发电的国家发电量都出现下降。从而也导致了欧洲煤炭市场格外萧条,在巨大的市场压力之下,6月份欧洲动力煤价格跌破50美元至48.87美元/吨,比年初下降了40%,显现出2016年下半年以来的最低价格水平。德国煤炭进口协会甚至认为,在今年内欧洲动力煤价格可能出现跌入谷底的40美元/吨的“地板价”(Floor Prices)。

由于燃煤发电出力减少,欧盟国家几乎80%的燃煤电厂都不可能赢利,难以生存。 “碳观察”机构(Carbon Tracker)发布的研究报告认为,欧盟燃煤电厂今年将面临73亿美元的亏损。欧盟国家尽管关闭本土煤矿,但由于煤炭消费大幅下降,煤炭进口仍然出现急剧减少。今年1-7月,欧盟国家动力煤进口5230万吨,同比减少超过1000万吨,下降16%,创出2000年以来煤炭进口量的新低。

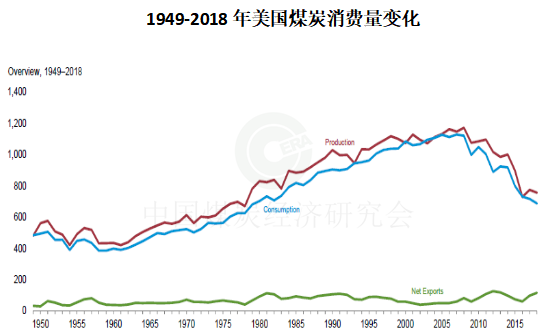

5、美国煤炭消费持续下降,煤企接连申请破产保护。

2000年以来,受燃煤电厂加快退役、页岩油气产量大量增加、天然气和可再生能源发电比例显著提高的影响,电煤需求一路走低,煤炭消费持续下降,尤其是2008年“次贷危机“之后煤炭消费快速下降,去年降到了40年来的新低,2018年煤炭消费下降4.1%,今年前8个月煤炭消费下降了14%。

在页岩油气的冲击下,煤炭的市场竞争力大为减弱,煤炭生产企业运营陷入困境,一大批大型煤炭企业接连破产。2015年至2016年间,美国第一大煤企博地能源(Peabody Energy)、第二大阿奇煤炭(Arch Coal)、第四大的阿尔法自然资源(Alpha Natural )等排名前四位的大型煤炭生产商相继破产倒下。今年以来,又先后有“三位一体煤炭”、“云峰能源”(排名第三)、“寒武控股”、“黑宝石公司”、“黑鹰矿业”等煤炭企业提出了破产重组的申请。10月29日,美国第五大煤企“穆雷能源”也因无力还贷违约,宣布破产重组。至此,美国前五大煤企“全军覆没”。最近(11月8日),美国煤炭产量排名第九位的“探照灯能源(Foresight Energy)公司受大股东“穆雷能源”的拖累股价大跌,已被纽约证券交易所(NYSE)认为股价太低,不再适合上市公开交易,要求其“退市”(delisting)。

6、东南亚、南亚区域煤炭市场活跃,印度、越南等国煤炭进口继续大幅增长。

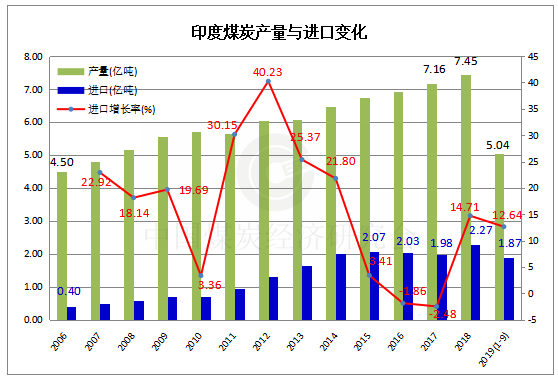

印度工商部最新发布的商品进出口统计数据显示,2019年1-9月印度煤炭进口1.87亿吨,同比增加2101.0万吨,增长12.64%,是今年以来世界煤炭进口国中“进口增量最大”的国家。从印度财年来说,2018-19财年(2018年4月-2019年3月) 印度煤炭进口为2.35亿吨,比上一财年增长12.96%。本财年上半年(2019年4-9月)煤炭进口12462.2万吨,同比增加1302万吨,增长11.67%。

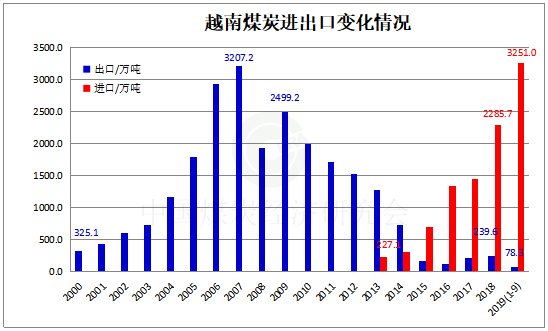

越南财政部海关总局发布的统计数据,2019年1-9月份越南煤炭进口3251.0万吨,同比增长111.8%,是今年以来世界煤炭进口国中“进口增幅最高”的国家。

印度、越南两国煤炭进口的特点,充分体现了现今南亚、东南亚地区煤炭市场发展变化的动向,进一步验证了全球煤炭市场的重心已经由欧美转移到了亚洲,尤其是南亚、东南亚已成为世界煤炭消费增长最快的地区。

7、煤炭市场下行压力持续加大,但全球供大于求状况正逐渐缓解,明年全球市场供需可能实现基本平衡。

受世界经济发展放缓、中美贸易摩擦影响加深、全球应对气候变化减排要求和环境保护等多种因素影响,世界煤炭总体需求呈逐渐减少趋势,2018年全球煤炭消费增长1%,预计今年全年煤炭消费可能维持2018年水平或只略有增长,因而导致世界煤炭市场供大于求的压力较大。预测2020年煤炭市场下行的压力仍然不小,但随着近年来“一带一路”沿线国家建设的燃煤电厂陆续建成投产,东南亚、南亚地区煤炭消费仍将以较大幅度增加,带动全球煤炭消费也将继续小幅增长。

而从煤炭供应侧来看,世界煤炭产量也不太可能大幅增加,一些主要产煤国的煤炭产量经过2016年来的复苏反弹,已有的产能已经基本完全释放,发挥出了作用。如2018年俄罗斯煤炭产量和出口量都创出了历史新高,煤炭产量达到4.32亿吨,超过了前苏联时期俄罗斯的最高产量水平,煤炭出口1.91亿吨,尽管未达到俄罗斯能源部此前预期的2亿吨目标,但仍是历史最高水平。还有蒙古国2018年煤炭产量5000.9万吨,首次突破5000万吨,创历史新纪录。第一出口大国的印度尼西亚2018年煤炭产量达到5.57亿吨,比上年增产接近1亿吨,也创出了煤炭产量新高。

在新建煤矿项目方面,由于受应对全球气候变化和生态环保压力持续加大的影响,加之全球主要金融机构纷纷从煤炭领域撤离,煤矿项目建设融资非常困难。全球金融危机以来,全球煤炭投入持续减少,新增的产能少之又少,澳大利亚公布的在建和进行可行性研究的煤炭项目明显减少,美国仍在继续关闭煤矿,印尼政府也正在采取措施控制煤炭产量。

通过煤炭供需两方面的比较,明年供大于求的压力可能将比今年大为减小。11月5日在越南举行的CoalTrans国际煤炭大会上,来宝资源国际(Noble Resources International)表示,2019年全球海运动力煤可以实现供求基本平衡或略微疲软。普氏能源资讯 S&P Global Platts)分析师预计, 今年动力煤供应过剩数量为6000万吨,明年将缩减到800万吨,动力煤市场供应过剩压力将得到缓解,供需关系有望恢复基本平衡。近期国际煤炭价格都已出现全面回升的态势,也预示着世界煤炭市场正在发生的新变化。

世界煤炭市场触底回升、走出低谷,为国内煤炭市场稳定运行创造了良好的外部基础条件,但我们仍要高度关注国际煤炭市场走势变化。在坚持完善行之有效的煤炭进口“平控”措施的前提下,充分利用全球资源,鼓励优质煤炭进口,限制劣质煤炭入境。煤炭企业要继续坚持与完善业已建立的稳定煤炭经济运行的长效机制,大力推进“中长期合同”制度和“基础价+浮动价”的定价机制,推动煤炭供应产业链协调发展,加强行业自律,共同努力促进煤炭经济平稳健康运行。