协会动态

梁敦仕就国际煤炭市场形势接受中国煤炭报记者采访

2020年全球煤市:产需下降,贸易萎缩,价格先降后升

中国煤炭报

作者:王丽丽

“新冠肺炎疫情对全球煤炭市场的冲击是巨大的:2020年全球煤炭需求下滑,产量下降;国际煤炭贸易萎缩,煤炭价格上半年大幅下降,四季度快速回升;煤炭出口和消费重心向亚洲转移的趋势更加明显。”中国煤炭经济研究会党支部书记、副理事长梁敦仕在近日接受记者专访时,对2020年全球煤炭市场做出了如上总结。

梁敦仕表示,在中国抗击疫情取得决定性胜利以后,中国的经济率先稳定复苏,成为全球唯一实现经济正增长的主要经济体,一定程度上带动了全球煤炭市场的复苏,目前国际煤炭市场价格已经恢复到了疫情前的水平。

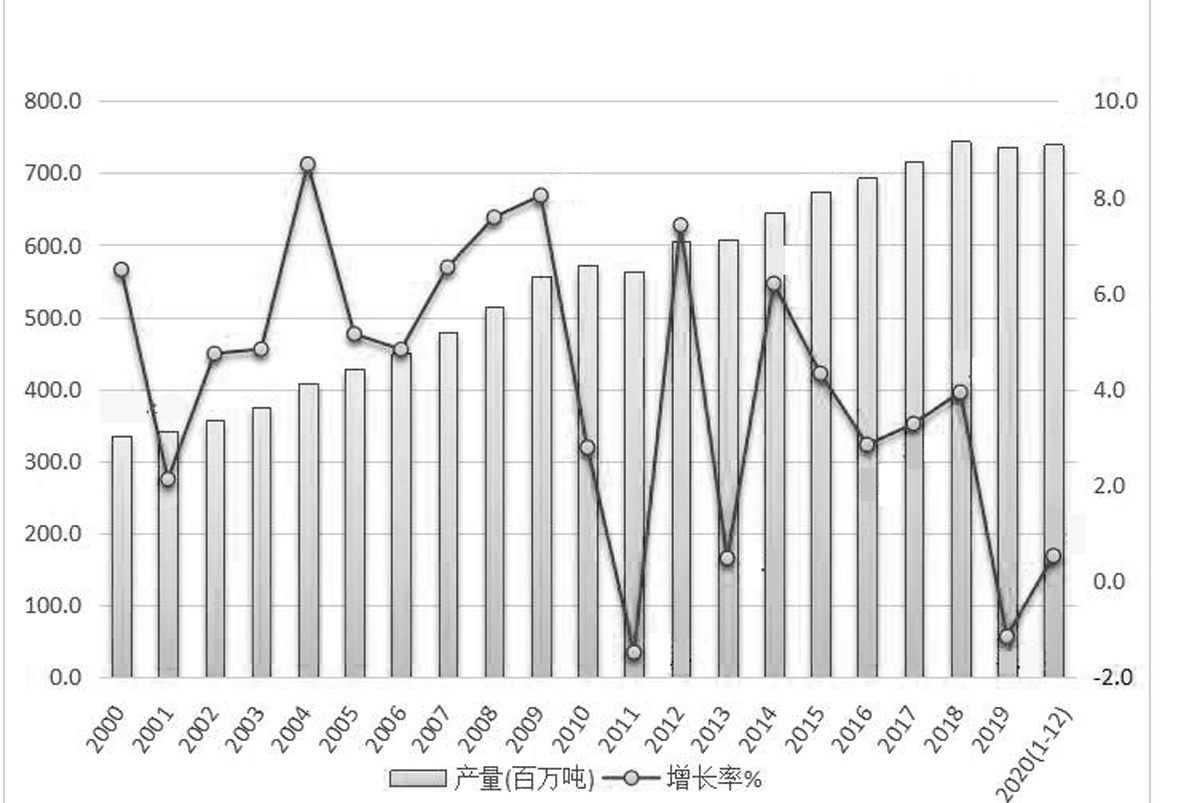

全球煤炭产量:下降4%左右

据中国煤炭经济研究会汇总整理的世界各产煤国统计数据,在全球16个主要产煤国中,2020年煤炭产量增长的有3个国家,其余13国煤炭产量均下降。

煤炭产量最大的中国,2020年产煤39.0亿吨,同比增长1.4%。排名第二的印度,得益于四季度产量的快速回升,全年产煤7.4亿吨,同比增长0.8%。另一个产量增长的国家是越南,产煤4862万吨,同比增长5.1%。

其他13个主要产煤国家,去年煤炭产量都下降,有些国家降幅还不小。曾为全球第三大产煤国的美国,煤炭产量跌破5亿吨,仅产4.89亿吨,同比下降了23.7%。印尼去年产煤5.63亿吨,虽然超过该国年初设定的5.5亿吨的目标,但仍同比下降了8.3%。俄罗斯产煤4.01亿吨,同比下降8.2%。

此外,波兰去年煤炭产量降至接近1亿吨,同比下降10.4%,煤炭产量连续8年下降。曾作为世界第五大煤炭出口国的哥伦比亚,受新冠肺炎疫情蔓延及部分煤矿停产、工人长期罢工的影响,2020年仅产煤5410万吨,同比下降32.6%,降至2004年以来最低水平。加拿大去年前11个月煤炭产量同比下降22.5%,蒙古国全年煤炭产量同比下降20.3%。

“根据这些产煤国家发布的数据,我们综合测算,2020年全球煤炭产量同比下降了4%左右。因中国和印度2个最大的产煤国下半年煤炭产量的拉升,全年产量的下降幅度比上半年的降幅(5%)有所收窄。”梁敦仕说。

2020年以来印度煤炭产量变化情况(来源:中国煤炭经济研究会)

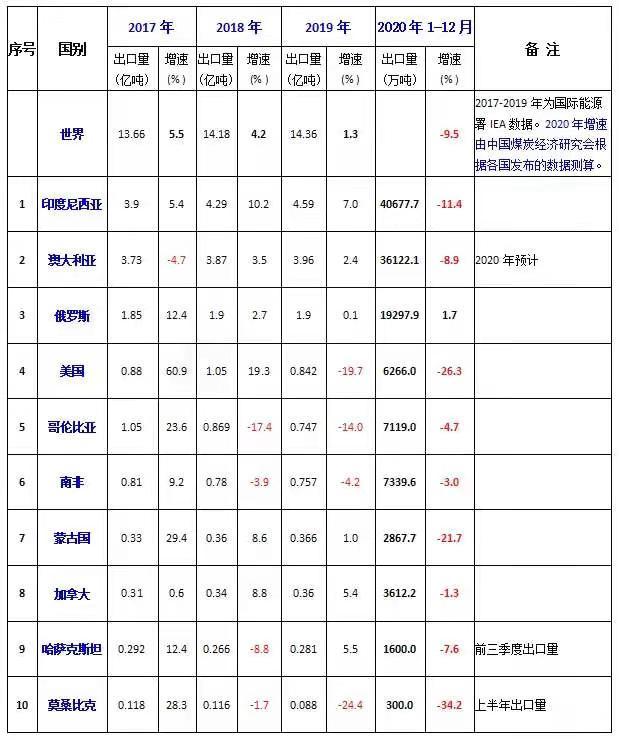

国际煤炭贸易量:下降9.5%左右

受新冠肺炎疫情影响,去年国际煤炭贸易出现萎缩。“中国煤炭经济研究会根据各国发布的数据测算,国际煤炭贸易量在经历了连续3年增长后,2020年同比下降9.5%左右。” 梁敦仕表示。

据中国煤炭经济研究会跟踪数据,从出口国来看,去年除俄罗斯煤炭出口量小幅增长以外,其他主要出口国煤炭出口量都下降。

据介绍,全球煤炭出口量排名第一的印尼,2020年出口煤炭4.07亿吨,同比下降11.3%。排名第二的澳大利亚,前三季度出口煤炭2.78亿吨,同比下降6.0%,预计全年出口煤炭3.61亿吨,同比下降8.9%。排名第三的俄罗斯,在下半年中国强劲煤炭进口需求的拉动下,2020年出口煤炭1.93亿吨,同比增长1.7%。其他主要煤炭出口国中,美国和蒙古国煤炭出口量下降幅度较大,美国同比下降26.3%,蒙古国同比下降21.7%。

去年,主要煤炭进口国家和地区表现上出现分化,中国、越南、泰国、巴基斯坦和土耳其煤炭进口量增长,其他国家和地区煤炭进口量下降。

中国作为全球最大的煤炭进口国,2020年进口煤炭3.04亿吨,同比增长1.5%。越南煤炭进口量同比大幅增长25%,达到5418万吨,创历史最高水平。土耳其进口煤炭4075万吨,同比增长5.1%;泰国进口煤炭2388万吨,同比增长7.3%;巴基斯坦进口煤炭1569万吨,同比增长4.7%。

印度作为全球第二大煤炭进口国,2019年进口2.5亿吨煤炭,2020年进口煤炭2.18亿吨,同比下降了12.4%。

其他主要煤炭进口国家和地区中,2020年日本进口煤炭1.74亿吨,同比下降6.8%;韩国进口煤炭1.23亿吨,同比下降12.7%;德国进口煤炭2555万吨,同比下降27.3%。

“路孚特(Refinitiv,全球金融市场数据和基础设施提供商)提供的船运数据显示,2020年,全球海运煤炭贸易量同比下降12.7%,这也可以佐证全球煤炭贸易的萎缩。” 梁敦仕表示。

近4年全球主要煤炭出口国出口变化情况(来源:中国煤炭经济研究会)

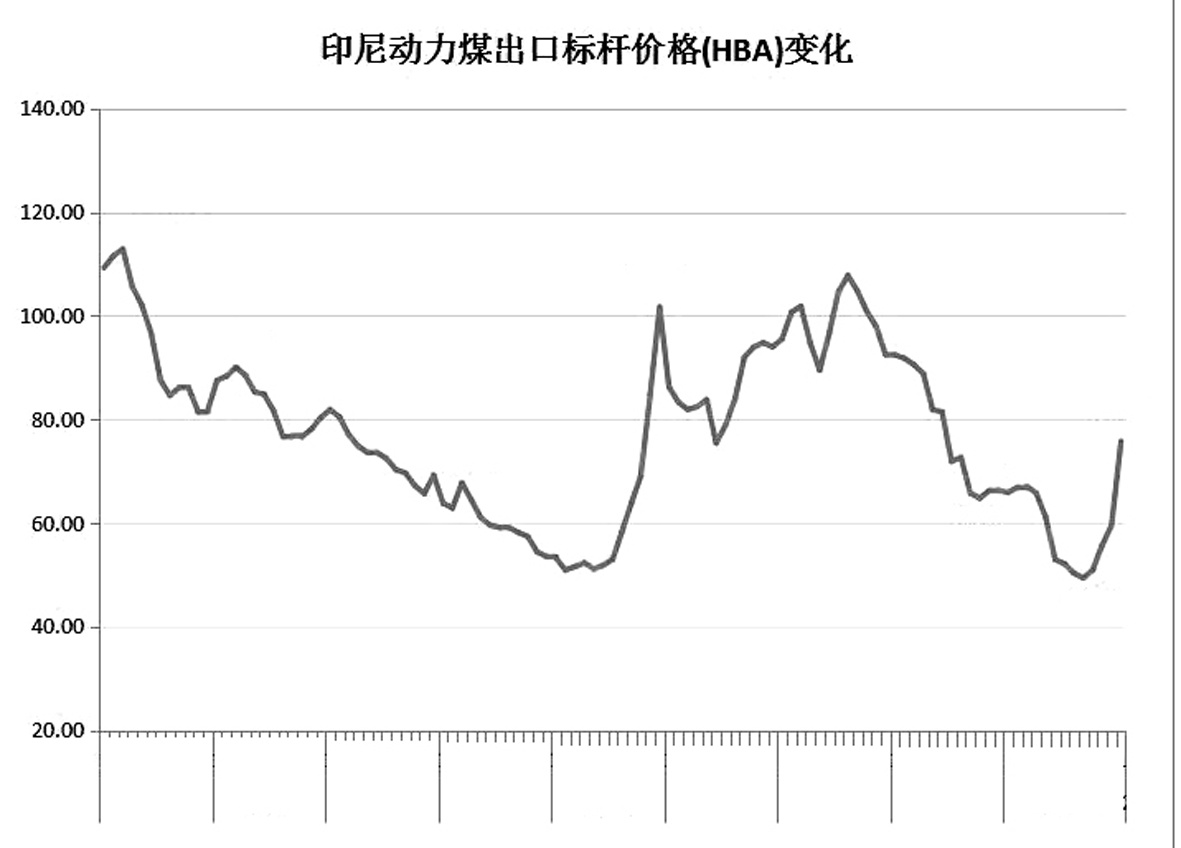

煤炭价格:上半年大跌,四季度快速回升

“受新冠肺炎疫情冲击,2020年上半年国际煤炭价格下降幅度很大,下半年尤其是四季度出现快速回升,目前价格已经恢复到了疫情前的水平。”梁敦仕说。

据介绍,全球三大动力煤价格指数中,欧洲三港ARA动力煤价格在2020年5月底跌至每吨37.8美元,跌破了出现在2015年的上个周期每吨43.08美元的谷底;南非理查德湾港动力煤价格在2020年5月跌至每吨44.58美元,也跌破了出现在2015年的上个周期每吨48.16美元的谷底;澳大利亚纽卡斯尔港动力煤价格则于2020年9月接近了上个周期的谷底。

具有国际市场出口动力煤价格风向标意义的印尼动力煤出口标杆价格(HBA),在2020年9月,跌至每吨49.42美元,创出该指数自2011年创立以来的最低价格水平。

但10月以后,受中国煤炭进口强劲需求的拉动,印尼动力煤出口标杆价格急剧拉升,到2021年2月,已拉升至每吨87.79美元,远超疫情前价格。上述全球三大动力煤价格指数,同样在2020年四季度快速回升,目前均已恢复到疫情前的水平。

2012年~2021年1月印尼动力煤出口标杆价格(HBA)走势图(单位:美元/吨)

全年特点:出口与消费向亚洲转移趋势更加明显

回顾2020年全球煤炭市场,梁敦仕认为,全球煤炭的出口和消费重心向亚洲转移的趋势表现得更加明显。

这从俄罗斯和南非2个国家煤炭出口的情况可见一斑。

据介绍,过去很长一个时期,西欧是俄罗斯煤炭主要出口市场。但随着西欧国家“去煤化”步伐加快,俄罗斯出口西欧的煤炭量快速萎缩,出口重心由西向东转移。

去年该国出口的1.93亿吨煤炭中,通过其东部港口出口的占1.07亿吨。俄罗斯去年下半年出口中国的煤炭量达1460万吨,同比增长了33.9%。俄罗斯政府也曾表示,将加快铁路、港口等物流设施建设,加大煤炭出口向东部转移的步伐,积极拓展亚太区域煤炭市场。

南非的煤炭出口呈现出相同的趋势。在2000年之前,南非向欧美国家出口的煤炭量占出口总量的80%以上,出口南亚和东亚地区的不足10%。但2009年,南非出口欧洲市场的煤炭已降至47%,出口东亚、南亚等地区的煤炭量上升到了22%。据南非理查德湾港发布的最新数据,该港2020年煤炭出口发运量为7020万吨,出口到亚洲国家的发运量占比达91%,而出口欧洲地区的仅占3%。

梁敦仕认为,中国抗击新冠肺炎疫情取得决定性胜利后,经济率先稳定复苏,带动全球煤炭市场走出困境,是2020年全球煤炭市场的一个明显特点。中国经济复苏后对煤炭进口需求的增长,带动了俄罗斯、印尼、蒙古国等国的煤炭生产和出口。2020年,南非与中国恢复了2014年之后中断的煤炭贸易,又开始出口煤炭到中国。甚至远在南美洲的哥伦比亚,也向中国出口煤炭。

趋势展望:绿色复苏是大势所趋,煤炭消费可能仍将小幅增长

“中国二氧化碳排放将于2030年前达到峰值,但全球的碳达峰可能要在2030年之后,这表明全球的煤炭消费在未来10年还将会有小幅增长。”梁敦仕表示,这主要体现在东南亚和南亚国家的煤炭消费需求还在明显增长。

梁敦仕认为,疫情过后的绿色复苏将是大势所趋。联合国秘书长古特雷斯去年曾呼吁,希望各国携手采取变革性举措,促进疫情后经济绿色复苏发展。

近些年来,为减小在应对全球气候变化挑战之下的外部压力,世界大型矿业企业纷纷表示要退出动力煤生产领域,必和必拓、力拓、英美资源等大型跨国企业都在处置动力煤资产。世界主要的金融机构也纷纷表态,不再给煤炭项目提供金融支持。这使得世界煤炭产业将面临长远发展的严峻挑战。

与此同时,绿色可再生能源快速替代煤炭,欧美国家的煤炭消费在2020年继续下降。美国去年可再生能源发电量首次超过燃煤发电量,全年煤炭消费量下降了21%;欧盟国家煤炭消费量下滑幅度更大,欧盟27国2020年煤炭进口量下降了32.7%。

但在东南亚的越南、印尼和南亚的印度、巴基斯坦等国,煤炭消费量还有增长潜力。据中国煤炭经济研究会了解,2020年,越南煤炭产量同比增长5.1%,进口量同比增长25%;巴基斯坦煤炭进口量同比增长4.7%;印尼受新冠肺炎疫情影响,煤炭产量和消费量虽然都出现下降,但疫情稍有缓和后,马上加快了燃煤电厂的建设步伐。

除此之外,一些传统的用煤大国,像哈萨克斯坦、南非,煤炭在其本国的一次能源消费中占比还在百分之七八十,短期内以煤为主的能源结构不会发生大的变化。预计南非到2035年,煤炭在其一次能源消费中的占比仍会维持在60%以上。

综合所述,梁敦仕认为,在未来10年,全球煤炭消费可能还将会是小幅增长态势。