综合

世界煤炭市场一周概览 (第21周)

一、煤炭市场运行情况

本周,全球煤炭市场价格普遍承压下行,欧洲、南非、澳大利亚、印尼煤炭市场价格都出现程度不同的下降。高热值动力煤在供应有限的支撑下,市场还保持供需偏紧的态势,但库存的增加以及过高的价格,已使多国贸易商对中低热值煤动力煤及炼焦煤持观望态度,放缓采购节奏,局部市场转弱。全球煤炭市场各区域具体运行情况如下:

欧洲:由于煤炭库存上升、天然气价格下跌,欧洲市场煤价回落至320美元/吨以下。西欧ARA三港煤炭库存已连续四周上升且已超过600万吨,创2020年11月以来新高,天然气价格跌至950美元/立方米。德国总理奥拉夫·舒尔茨(Olaf Scholz)确认,德国计划在供暖季节之前将禁止俄罗斯煤炭进口,并以其他国家的煤炭进口代替俄煤。同时,德国还计划,到今年年底,关闭最后一座仍在运营的核电站,这样也使德国会更依赖于煤炭。因此,德国经济部近日也制定了法案,计划将6.9吉瓦硬煤电力装机容量、1.9吉瓦褐煤电力装机容量和1.6吉瓦燃油电力装机容量置于备用状态,以确保当出现像保加利亚、波兰和芬兰等国那样,在俄罗斯天然气供应突然中断时仍能够维持电力正常运行。截止5月27日,欧洲ARA三港动力煤价格指数为320美元/吨,与前一周价格指数持平。但同时,6000大卡(NAR)cif报价回落到了303美元/吨。

南非:市场煤价跌到335美元/吨以下。过高的煤炭价格抑制了部分国家对南非煤的采购意愿,南非煤炭对印度消费者无论是电厂还是水泥厂商,吸引力都越来越小,且另外由于印度从俄罗斯购买煤炭折扣加大,俄煤的比价优势明显提升;另外,从南非进口动力煤接近其进口总量70%的巴基斯坦买家采购意愿也不足,在成本过高的压力下,巴基斯坦只好减少或停止采购南非煤炭,甚至部分水泥厂不得不削减水泥产量。然后,转向其它包括阿富汗在内的其他国家,采购煤质低一些的煤炭。截止5月27日,南非理查兹港口6000大卡(NAR)FOB报价回落至323.8美元/吨。南非理查兹港动力煤价格指数为329.9美元/吨,环比截止5月20日的周指数下降23.6美元/吨,下降6.68%。

澳大利亚:澳大利亚高热值煤炭,受日本和韩国寻求俄罗斯煤炭替代品的追捧,价格依然保持强势上涨,6000大卡动力煤价格已上涨超过420美元/吨。另外,强降雨阻碍产量提高,也给予煤炭价格以支持。人们关注的嘉能可与日本电力企业的动力煤财年谈判仍在持续,时间拖延的谈判使日本消费者尝试采取其它定价模式。在没有确立新的标杆价之前,日本买家倾向于采用无固定价供应。目前澳大利亚煤炭高价已经迫使印度、巴基斯坦、泰国和越南采取观望态度,或将注意力转向包括俄罗斯和印度尼西亚在内的其他出口国。截止5月27日,澳大利亚纽卡斯尔港动力煤价格指数为415.6美元/吨,环比前一周的436.1美元/吨下降20.5美元/吨,降幅为4.7%。纽卡斯尔港5500 FOB价格为177.7美元/吨,周环比下降21.7美元/吨。冶金煤方面,澳大利亚冶金煤报价也承压下行,截止5月27日,峰景矿硬焦煤FOB价格降至470美元/吨,周环比下降50美元/吨。

美国:截止5月27日的最新煤炭产量周报(Weekly Coal Production Report)数据显示,美国煤炭产量小幅增加,当周产量为1120万短吨,环比增长2.5%,同比增加2.4%。当周,密西西比河东部煤炭产量总计460万吨;密西西比河西部煤炭产量总计660万吨。今年以来,美国煤炭累计产量2.258亿短吨,同比增加3.3%,增幅继续降低。

印尼:印度尼西亚市场保持基本平稳,5900大卡动力煤FOB(加里曼丹)价格保持在200美元/吨左右,中低热值煤价格小幅下探2-5美元。一方面,中国的对中低热值煤采购需求下降,使印尼市场价格承压。而另一方面,暴雨以及缺乏转运设备和基础设施的限制,导致高达20%的印度尼西亚煤炭运输受阻,也对报价形成一定支撑。5月27日,加里曼丹港3800大卡动力煤FOB价格91.5美元/吨,周环比下降2美元/吨,同比上涨32.5美元/吨。4600大卡动力煤FOB价格141.7美元/吨,周环比下降5美元/吨,同比上涨62.7美元/吨。

二、其他进口煤价格情况

API8:5月20日API8(5500K)指数173.41美元/吨,周指数环比下降18.6美元/吨。

蒙古:5月27日甘其毛都焦精煤报价2530元/吨,周环比持平,同比上涨1355元/吨。策克口岸1/3焦煤报价1530元/吨,周环比持平,同上涨比上涨860元/吨。

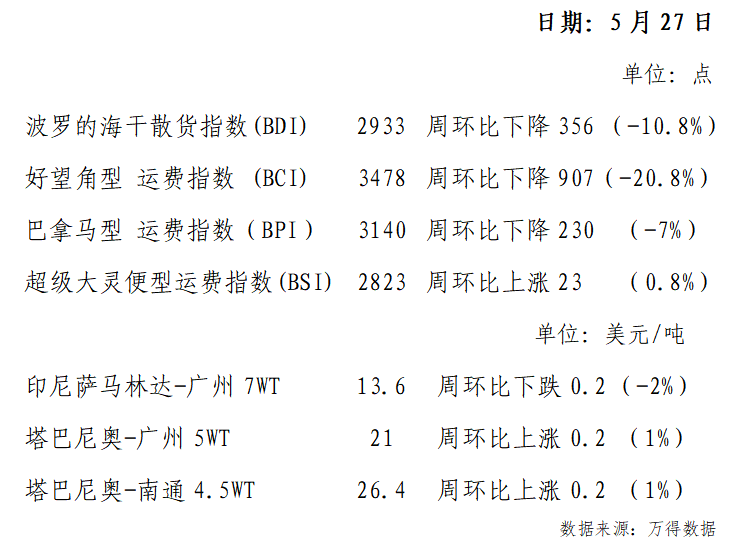

三、国际海运费价格

四、重要事件、新闻

1、国际能源署表示能源危机正加深对化石燃料的依赖。5月23日,国际能源署(IEA)负责人法提赫·比罗尔(Fatih Birol)在世界经济论坛(WEF)上表示,自俄乌冲突爆发以来,能源危机正在导致全球对化石燃料的依赖不断加深。“短期内我们仍需要化石燃料”,比罗尔表示,短期内的需求意味着世界无法立即摆脱传统能源的供应,并希望那些有能力出口更多能源的主要生产国能够做出积极贡献。

2、世界银行报告称今年全球煤炭价格预计将上涨80%。日前,世界银行发布最新一期《大宗商品市场展望》报告称,俄乌冲突导致的贸易和生产中断,对全球大宗商品市场造成巨大冲击,受此影响,全球能源价格持续飙升,预计一直到2024年底都将保持在历史高位。报告预计,今年全球能源价格将上涨50%。布伦特原油平均价格将维持在100美元/桶,欧洲天然气价格将比2021年上涨一倍以上,煤炭价格上涨80%,均创历史新高。

3、德国预留煤电能力储备以防俄天然气供应中断。德国经济部近日起草的一项法令显示,德国计划将一部分原定停运的燃煤和燃油电厂置于产能备用状态,以确保在俄罗斯天然气供应突然中断时仍能够维持电力正常运行。据外媒披露,该法令拟保留总计超1万兆瓦的硬煤、褐煤及燃油电厂。国际货币基金组织本周在其关于德国的年度报告中警告称,俄罗斯削减天然气供应是德国经济面临的最大威胁。面对潜在的天然气短缺,德国不得不向燃煤电厂运营商每年支付高达10亿欧元的费用,以确保电厂随时待命。

4、印度5月上半个月煤炭产量同比增幅超36%。为应对“热浪”极端高温和经济快速恢复带来的电力短缺巨大挑战,印度政府一方面鼓励电力企业加大煤炭进口,另一方面要求国内煤炭企业提高煤炭产量供应。印度煤炭部数据显示,5月上半月印度煤炭产量达3394万吨,比上年同期增长36.2%。近期印度电力部还敦促煤炭部,要求其采取行动引导印度煤炭公司及其下属企业将本财年的煤炭产量提高10-12%。同时,为了应对不断激增的电力需求,印度也正加大煤炭产能建设。政府官员表示,国有企业印度煤炭公司(Coal India Ltd)今年将开建位于奥利萨邦东部的锡亚马尔大型露天煤矿(Siarmal),未来5-7年时间内产能将达到5000万吨,规模有望成为印度最大的煤矿之一。政府官员还表示,该公司计划在本财年底(2023年3月)之前再开建两座煤矿,总产能为700万吨。计划到2024-25财年,印度煤炭公司将实现10亿吨的煤炭产量目标。

5、阿富汗塔利班欲加大煤炭出口以增加地方预算。路透社消息,阿富汗塔利班官员最近表示,正在加大对巴基斯坦的煤炭出口,并提高销售关税。目前还没有一个国家正式承认塔利班政府,意味着国际金融援助已经濒于枯竭,但该国却面临人道主义和经济危机。财政部发言人哈克马尔(Ahmad wali haqmal)表示: “煤炭出口有所增加”。除出口量增加外,上周煤炭出口关税也从20% 上调至30%。巴基斯坦从阿富汗进口煤炭,可能有助于降低成本,减少对南非供应的依赖。一位不愿透露姓名的巴基斯坦官员表示,巴基斯坦增加了从阿富汗的煤炭进口,每月进口量可能高达50万吨。

6、日本重申退煤政策2030年前逐步淘汰低效燃煤电厂。5月27日,日本政府重申其尽可能减少对燃煤发电依赖的政策,并计划在2030年之前初步淘汰低效燃煤电厂。“到2030年,我们将逐步淘汰低效燃煤电厂,并通过利用氢、氨和碳捕获、利用与封存技术,到2050年实现脱碳火电的使用。”路透社援引日本经济产业省大臣萩生田光一(Koichi Hagiuda)的表示。但日本的政策是允许高效燃煤电厂继续运营。拟在2030年煤炭电力结构占比由2019年的32%降至19%。

7、菲律宾谋求煤炭出口市场多样化。菲律宾是煤炭大进大出的国家,近些年来也是我国主要的煤炭进口来源之一。阿格斯(Argus)5月23日消息,菲律宾独一的大型煤企即位于塞米拉拉岛上的塞米拉拉矿业电力公司(Semirara Mining and Power -SMPC),目前正专注于煤炭出口市场多样化,以缓冲国际市场的波动。今年以来,该公司积极拓展韩国市场,一季度,SMPC向韩国出口煤炭30多万吨,占其出口总量的10%;相比之下,2021年全年SMPC对韩国出口仅28.2万吨,仅占其当年销售量的3%。以往, SMPC对中国的煤炭销售占据其出口销量的绝大部分,2021年对中国的出口量占出口总量的95%,但这一份额目前已经下降到了71%。SMPC生产的大部分煤炭都用于出口,但又表示增加出口不会影响国内交货,国内销售主要供应自身的坑口电厂。2022年SMPC煤炭生产和销售目标均为1500万吨。

8、俄罗斯4月份海运炼焦煤出口同比下降33.1% 。开普勒(Kpler)船舶追踪数据显示,2022年4月份,俄罗斯海运炼焦煤出口235.32万吨,同比减少33.1%,环比下降15.8%。当月,俄罗斯向中国出口120.9万吨,同比增加22.3%,环比增长18.9%;向印度出口34.41万吨,同比增长33.1%,环比增加132.3%;向韩国出口20.08万吨,同比下降55.6%,环比减少50.6%。

9、俄罗斯库兹巴斯盆地前4个月煤炭产量同比下降3.6%。据统计数据,2022年1-4月,库兹巴斯盆地煤炭企业生产煤炭7520万吨,比上年同期下降3.6%。其中,动力煤产量5340万吨,同比下降2.7%;炼焦煤产量2180万吨,同比下降5.6%。4月份,库兹巴斯盆地煤炭产量1820万吨,比上年同期下降9.0%。前4个月,库兹巴斯盆地煤炭企业出口煤炭3960万吨, 比上年同期下降11.8%。其中,4月份出口煤炭990万吨,同比减少15.4%,环比下降2%。

10、策克口岸正式恢复通行。蒙通社消息,5月27日,蒙古国总理奥云额尔登前往了解西伯库伦/策克口岸运行情况。5月25日,西伯库伦/策克口岸正式恢复通行,此前受疫情影响,该口岸于2021年10月份开始闭关。复工第一天,该口岸出口220个集装箱的煤炭,后期计划增加到大约400-500个集装箱,达到16000吨/天。自闭关以来,西伯库伦/策克口岸积压煤炭1000万吨左右。西伯库伦口岸负责人透露,计划在短时间内出口这些煤炭。另外,在西伯库伦口岸正在建设一个占地17公顷的集装箱转运站,今年9月将投入使用。蒙古南戈壁资源公司公告称,公司预计现有煤炭库存足以满足对华煤炭出口恢复后至少4个月的预期销售需求。

11、澳大利亚煤炭出口趋向存较大的不确定性。今年以来,澳大利亚煤炭出口量有所下降。近期澳大利亚布里斯班港口(PBPL)发布数据显示,2022年4月份,布里斯班港煤炭出口量11.47万吨,同比减少25.33%。全年来看,澳大利亚煤炭出口仍存较大不确定性。一方面,嘉能可与日本东北电气之间的财年基准谈判仍在进行中。由于谈判旷日持久,一些日本消费者在合约中使用不同的定价模式,包括指数、现货交易和去年的基准。在没有新的基准的情况下,日本买家可能会让供应商倾向于非固定价格。另一方面,2022年5月21日,澳大利亚举行的议会选举中安东尼·阿尔巴尼斯领导的反对党工党获胜。澳大利亚新总理可能加大力度应对气候变化,实现与中国关系正常化。与此同时,煤炭,石油和天然气行业是该国预算的重要收入来源,并已被排除在减排计划之外。