综合

世界煤炭市场一周概览(第28周)

一、煤炭市场运行情况

过去的这一周,围绕着“北溪一号”年度检修带来的担忧仍在发挥影响,全球煤炭市场价格高位波动。西欧、美国、哥伦比亚、澳大利亚动力煤市场价格继续上扬,南非、印尼、俄罗斯动力煤价格有些高位回落。炼焦煤市场价格继续下跌,已连续四周大幅下降,继前一周跌破300美元/吨关口后,这一周又跌破了240美元水平线。全球各区域煤炭市场的具体运行情况简要分述如下:

欧洲:煤炭市场价格继续上升至每吨400美元以上。这一周欧洲天然气价格仍然受到多种因素的影响。一方面,由于传出加拿大政府决定归还“北溪一号”管道的涡轮机消息,以及从阿塞拜疆到东南欧的天然气供应增加,天然气价格出现下跌趋势;另一方面,由于挪威天然气输送设施意外关闭又恢复、供应量减少。7月11日至21日,俄罗斯“北溪一号”天然气管道进行断气年度维护。欧洲各国政府担心维护工作完成后,可能会由于政治原因天然气供应无法再恢复。这样一来,也支撑着高企的天然气价格难以下降。7月7日,德国政府通过了能源安全法案,允许能源公司延长封存的燃煤电厂的使用寿命。到今年年底,4.3吉瓦的储备煤炭发电能力可以恢复运行,此外还有一些总装机容量为2.1吉瓦的TPPs计划在2022-2023年关闭。该法案还设想向因能源价格高企而蒙受损失的能源公司(例如 Uniper)提供财政支持。此外,由于禁止进口俄罗斯煤炭,从法律上允许用户采购含硫量较高的煤炭。过去,美国供应商可以利用他们以前能与俄罗斯煤炭混合的办法降低煤中硫含量获益。然而,现在由于美国国内需求强劲,以及物流和劳动力方面的限制,美国煤炭的供应也大为受限。另外,欧洲电站锅炉对于使用高硫燃料也可能有技术方面的限制。由于进口载煤船只到港时间紧凑,同时由于干旱莱茵河水位降低,发往莱茵河沿岸德国电厂的驳船疏港能力下降,导致西欧ARA码头的煤炭库存持续在770万吨的高水平上。

南非:南非煤炭价格回落徘徊在每吨350美元左右。南非铁路运营商 Transnet于7月12日至21日进行例行年度维护工作,已暂停铁路北部走廊的铁路服务,这条铁路线连接着南非煤炭主产地和煤炭主要出口港理查兹湾港(Richards Bay terminal)。截至7月11日,该煤炭码头煤炭库存量为350万吨,远低于往年年度维护前500万吨的水平。近一年多来,铁路线路电缆被盗和机车短缺一直困扰着南非铁路运输网的运营。据预测,到今年年底,煤炭运输量可能将下降到5200万吨,去年全年为5800万吨,这将是过去25年来最糟糕的铁路运输情况。与此同时,通过公路往莫桑比克马普托港的南非煤炭运输,也由于燃料价格上涨引起抗议导致道路堵塞而放缓。

美国:据美国能源信息署(EIA)7月14日发布的煤炭产量周报(Weekly Coal Production Report)数据显示,截止7月9日当周产量约为1010万短吨,环比下降8.2%,同比增长1.8%。当周,密西西比河以东煤炭产量370万短吨,密西西比河以西煤炭产量640万短吨。美国年初至今的煤炭产量累计为3.04亿短吨,同比增幅又前一周的2.7%减小到2.6%。EIA发布的最新煤炭市场周报(Coal Markets Report)显示,截止7月8日当周,美国煤炭市场价格与前一周持平。美国东部的Central Appalachia地区煤炭价格仍为168.05美元/短吨;中部Illinois Basin地区煤价为190.25美元/短吨;西部Uinta Basin地区煤价为40.65美元/短吨,都继续处于前所未有的历史高位。

澳大利亚:由于暴雨导致洪水泛滥,纽卡斯尔煤炭出口码头与新南威尔士州煤矿区之间的铁路运输被中断,煤炭价格大幅上涨。高热值动力煤价格上涨到440美元/吨以上。根据运营商澳大利亚铁路公司(ARTC)的说法,从7月14日晚开始,铁路运输将部分恢复。有专家认为,在铁路停运期间,大约有300万吨煤炭未能运抵纽卡斯尔港。市场参与者认为,欧洲买家对澳大利亚煤炭的需求有所上升,并预计日本的消费者与澳大利亚供应商之间关于2022-2023财年高热值动力煤基准谈判也将结束。

澳大利亚冶金用煤价格继续跌破每吨250美元水平。由于钢铁需求持续下降,冶金煤价格指数仍然承受着巨大压力。欧洲越来越多的钢铁公司由于高电价和低需求而停产。上周 Arcelormittal Dunkerque 和塞尔维亚HBIS集团宣布关闭高炉。据未经证实的报道,德国蒂森克虏伯的一些工厂也可能停产维修。截至7月15日(周五),澳大利亚峰景矿优质硬焦煤FOB价为239.5美元,比前一周继续下跌20.5美元。

印尼:由于来自中国的需求仍然疲弱,低热值印尼煤炭市场的活动继续低迷。印尼5900 kcal/kg GAR煤炭指数报收于186.00美元/吨,周环比小幅下降。

二、区域煤炭市场价格变化情况

华南地区:7月15日,API8(5500K)指数168.87美元/吨,周环比下降1.57美元/吨。

京唐港:7月15日,一线主焦煤(低挥发份优质主焦煤)进口CFR价为350美元,环比前一周下跌38.5美元/吨;京唐港库提价2950元,环比前周五下跌300元/吨;二线主焦煤(中挥发份优质主焦煤)进口CFR价为309美元/吨,环比前一周下跌38.5美元,京唐港库提价2650元,环比下降300元/吨。

中蒙口岸:7月15日,甘其毛都焦精煤报价2330元/吨,周环比下持平,同比上涨445元/吨。策克口岸1/3焦煤报价1530元/吨,周环比持平,同比上涨485元/吨。

印度尼西亚:7月15日当周,5800 GAR动力煤离岸价为184.23美元/吨,环比前一周下降3.83美元;4200 GAR离岸价为83.66美元/吨,环比下降1.36美元;3400 GAR动力煤离岸价为51.56美元/吨,环比下降1.58美元。

欧洲:当周西欧ARA港6000千卡NAR动力煤到岸价为401.18美元/吨,环比前一周上涨13.21美元;5700千卡NAR动力煤到岸价为383.2美元/吨,环比上涨13.2美元。

南非:当周理查兹湾港(Richards Bay)6000千卡NAR动力煤离岸价为342.5美元/吨,环比前一周下降5.59美元/吨;5700千卡NAR动力煤到岸价为317.43美元/吨,环比下降4.94美元。

美国:当周东海岸汉普顿道港口(Hampton Roads)6000千卡NAR动力煤离岸价为320.31美元/吨,环比前一周上涨6.62美元。

哥伦比亚:当周玻利瓦尔港(Puerto Bolivar)动力煤离岸价为384.0美元/吨,环比前一周上涨4.0美元。

澳大利亚:当周纽卡斯尔港(Newcastle)6000千卡NAR动力煤离岸价为418.34美元/吨,环比前一周上涨14.7美元;5500 NAR离岸价为194.27美元/吨,环比上涨0.86美元。

俄罗斯:当周远东地区东方港(Vostochny))6000千卡NAR动力煤离岸价为174.83美元/吨,环比前一周下降11.0美元;5500千卡NAR动力煤离岸价为141.25美元/吨,环比前一周下降6.25美元。

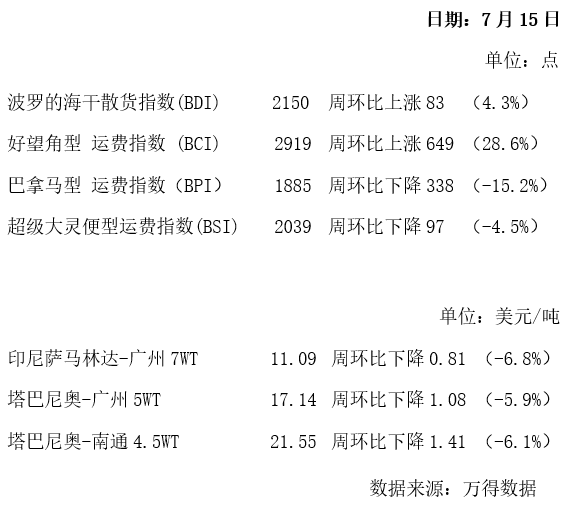

三、国际海运费价格

四、重要事件、新闻

1、“北溪-1”天然气管道开始例行年度检修,暂停向欧洲供气。北溪天然气管道公司11日公布的数据显示,自莫斯科时间当日7时起,“北溪-1”管道开始年度检修工作,已停止向欧洲输送天然气。该项目运营商北溪天然气管道公司日前发布通告说,自7月11日至21日将暂时关闭“北溪-1”两条天然气管道支线进行年度定期维护。另据俄媒11日援引德国能源监管机构联邦网络局的报告称,该天然气管道已暂停输气,目前通过该管道的天然气输气量为零。报告指出,管道维护工作将持续至7月21日,“在此期间,俄罗斯将不会通过‘北溪’管道继续向德国供应天然气”。报告还称,管道维护工作每年一次,相关信息已提前公布。塔斯社报道说,去年7月13日至23日,运营商也曾对该天然气管道进行为期10天的检修维护。“北溪-1”天然气管道东起俄罗斯维堡,经由波罗的海通往德国,连接中欧和西欧的天然气输送系统,是俄罗斯向欧洲输气的主要管道,年输气量为550亿立方米。

2、欧盟着手第七轮对俄制裁,明确不含天然气。据外媒报道,欧盟正着手对俄罗斯实施第七轮制裁,但明确指出不会禁运俄天然气。路透社援引捷克总理彼得•菲亚拉(Petr Fiala)表示,由于许多欧盟国家仍依赖于俄罗斯天然气,无法立即做出调整,因而此次并不会对俄罗斯天然气进行制裁。他表示,目前欧盟委员会正在就制裁方案进行最终敲定,预计未来几天内将提交该方案,之后各成员国可立即予以通过。“将能源制裁纳入方案无疑是有问题的,因为我们必须要遵循一项原则,即制裁对俄方的影响必须远大于实施制裁的国家。”菲亚拉表示。“许多国家仍依赖于俄天然气,因此此轮制裁并没有包括禁运俄天然气。”据了解,在俄乌冲突爆发之前,欧盟40%的天然气需求依赖于从俄罗斯进口。由于欧盟成员国越来越担心俄罗斯可能会延长7月11日开始的对北溪1号天然气管道10天定期维护,因此正在计划新一轮制裁措施。菲亚拉表示,欧盟国家必须就北溪1号天然气管道可能永久停运做好准备,寻求其他天然气供应来源,并在各成员国之间进行资源共享。

3、德国将重启煤电厂以减少天然气消耗。据外媒援引消息人士表示,德国经济部将于7月13日出台重启燃煤电厂的相关措施,以减少天然气消耗。据悉,根据三阶段应急燃气计划,目前德国处于第二阶段“警报阶段”,德国原计划于今年和2023年关停的硬煤电厂将暂时参与电力市场运营。新出台的法规将在获得内阁批准后生效,旨在减少天然气消耗,以便在供应减少的情况下提供燃料来源。据粗略估计,此举能够替代德国约1%的天然气消费量。如有必要,德国政府将在今年10月份发布更多法规,以重启褐煤电厂。

4、受政治动荡影响,英国新建煤矿决定被推迟。据外媒报道,受英国政坛动荡影响,此前英国政府此前提出的新建煤矿的决定已被推迟。自7月5日以来,包括多名大臣在内的数十名英国政府官员接连请辞,而英国首相约翰逊已于7月7日表示将辞去执政党保守党党首和首相职务。4月下旬,英国政府考虑了新开件煤矿的可行性,提议新建位于英格兰西北部的坎布里亚郡的一座炼焦煤矿,这也是该国30年来首次对新建煤矿计划表示支持。按照原计划,对是否新建该煤矿的决定将于7月7日宣布。“遗憾的是,英国规划部长无法在此日期之前公布决定。”路透社援引英国政府部门的一封信件表示。英国目标是到2050年实现净零排放,而此前英国政府独立气候变化委员会曾警告称,允许该煤矿开采将使实现气候目标变得更加困难。

5、南非运煤铁路迎来年度检修。南非铁路运营商南非国家货运公司(Transnet)近日表示,今年对煤炭出口铁路的年度检修工作于7月12-22日进行,较原计划的12-21日延长1天。期间,连接煤炭产区与理查兹湾煤码头的铁路线将停运,而船舶发运将仅依赖于港口存煤。截止7月4日,南非理查兹湾港煤炭库存为327万吨。去年,受暴力事件影响,例行的铁路年度检修推迟一周至7月20-26日进行。数据显示,去年检修工作前夕,该港煤炭库存340万吨左右。据了解,2021年南非运煤铁路共进行了两次年度检修,分别在1月和7月,因受新冠肺炎疫情影响,原定于2020年年中进行的检修工作推迟到了2021年1月。受检修工作影响,去年1月份,南非煤炭出口量仅382.7万吨,同比下降45.5%;去年7月煤炭出口量为518.7万吨。

6、正因为煤炭,正在抑制南非的通货膨胀。“肮脏”的煤炭,此时成了南非经济的守护神 。国际著名评级公司标准普尔表示,虽然南非的燃煤发电造成的环境影响非常严重,但实际上正是因为燃煤发电,为南非节约成本,让南非的通货膨胀处在可控制的范围内。在俄乌战争爆发之后,能源价格飙升。很多欧洲国家在弃用了俄罗斯天然气之后,都在寻求替代方案。而南非电力集团实际上没有受到太大的影响。标准普尔公司表示:“和其他一些国家相比,南非的通货膨胀没有受到太大的影响,是因为南非电力集团使用的是燃煤发电,而他们燃用的煤是当地供应的,且很多都是价格比较稳定的长期合同供应。虽然燃煤发电让南非成为了全世界第13 大温室气体排放国家,但是这也让南非免于遭到通货膨胀过大的压力。”目前,南非全国超过80%的电力都来自燃煤发电。而南非又是煤炭生产大国,这导致南非的发电至少从原材料上讲,受到俄乌冲突的影响并不严重。

7、哥伦比亚塞雷洪公司6月份煤炭出口明显下降。据阿格斯(Argus)消息,今年6月份,由于煤矿和港口生产作业遭受暴雨严重影响,哥伦比亚煤炭生产商塞雷洪公司(Cerrejon)煤炭出口明显下降。据船运经纪机构Naves的数据显示,2022年6月,塞雷洪公司煤炭出口外运量仅为135万吨,比去年同期的229万吨减少94万吨,同比下降41%。也显著低于前一个月的212万吨,降至13个月来最低,前一次低水平出口发生在去年的5月份,那个月的煤炭出口量只有40万吨。暴雨严重影响了该公司的煤炭生产。哥伦比亚海事组织Dimar也确认此事。受暴雨袭击,露天煤矿停车场的100台重卡工程车辆被淹,现场工作人员被迫疏散撤离。哥伦比亚加勒比地区的雨季通常非常强烈,尤其是今年又与拉尼娜La Nina气候现象在哥伦比亚的第一雨季重合。哥伦比亚气象机构Ideam表示,今年的第一雨季起始于3月中旬,而当地的拉尼娜La Nina气候现象开始并持续于去年下半年,预计还将一直延续到今年10月份,很可能与那时的第二雨季重合。哥伦比亚北方之角瓜希拉省La Guajira的暴雨更加强烈,海事组织Dimar在6月28日还曾要求塞雷洪公司专门煤炭外运的玻利瓦尔港停止作业一天,29日才恢复港口作业。今年1月份,瑞士矿商嘉能可集团(Glencore)宣布已完成从英美资源和必和必拓收购塞雷洪煤矿股权,并已获得监管部门批准。塞雷洪煤矿已属于嘉能可完全控股的煤矿。塞雷洪公司是哥伦比亚非常重要的煤炭生产出口商之一。今年1-6月,塞雷洪公司煤炭出口1290万吨,高于去年同期的1000万吨,同比增长近30%。如果在接下来的6-12月份,月均出货量能够达到215万吨,那么全年煤炭出口量将达2560万吨。哥伦比亚能源与矿产部预计塞雷洪公司2022年煤炭产量可达2600万吨。

8、日本将新启用燃煤电厂,以缓解电力紧张。据外媒报道,日本最大的电力生产商杰拉公司(JERA)将于8月初新启用位于日本中部武丰町的一座煤电厂,此举或将有助于缓和用电高峰期日本电力紧张状况。据了解,计划新启用的煤电厂装机能力为1070兆瓦。相关负责人表示,目前该电厂正在进行最后的测试,以便8月5日能够正式投产。由于俄乌紧张局势加剧,日本正面临历史性的电力供应紧张和能源安全风险,政府因而考虑尽可能地增加发电能力。杰拉公司表示,此次计划新启用的电厂将主要使用来自澳大利亚和印尼的动力煤。

9、韩国计划取消7-8月燃煤发电限制。韩国计划在7-8月暂停对燃煤发电的限制,以减少需求高峰期液化天然气的使用。过去几年,韩国一直在12月-3月对电厂实行燃煤发电限制,但在2021年,韩国政府还要求电厂在4月-11月自愿减少发电。根据最新的维护计划,韩国国有电企Kepco公司燃煤机组可能会接近满负荷运行,7-8月的平均产能将达到27.8GW。而在这两个月期间,私营企业的燃煤发电可能从3.7GW增加到4.8GW,同比负荷率持平。但是北半球炎热的天气可能会继续加大电力需求,这意味着韩国可能需要进口更多的液化天然气和煤炭。

10、澳大利亚猎人谷运煤铁路恢复运营。据外媒报道,澳大利亚新南威尔士州连接猎人谷地区与纽卡斯尔港的运煤铁路已于当地时间7月14日恢复运行。此前受当地洪水影响,该铁路网曾于7月5日停运。据了解,预计从7月15日起,将有越来越多的运煤列车经由该铁路前往纽卡斯尔港。另外,相关负责人表示,猎人谷铁路网需要几天时间才能恢复正常水平,而港口积压的煤炭将需要几周时间完成清库。不过,其他地区部分铁路线受降雨影响,仍处于停运状态。由于暴雨引发山体滑坡,莫斯韦尔(Moss Vale)-乌南德拉(Unanderra)的铁路线仍处于停运状态,影响了该铁路线至肯布拉港(Kembla)的货物运输。

11、印尼计划增产煤炭,以图填补俄罗斯供应缺口。据Reuters报道,当地时间本周三,出席悉尼能源峰会的印尼能矿部部长Arifin Tasrif在接受媒体采访时表示,印尼将可以增加煤炭产量来满足那些失去俄罗斯煤炭供应的国家的需求。Arifin Tasrif表示,在俄乌冲突后,一些国家此前曾要求印尼供应煤炭。但Arifin Tasrif拒绝透露具体是那些国家。Arifin Tasrif称,对于每一个煤炭短缺的国家,印尼都将尽可能提供帮助。据了解,今年印尼的煤炭产量目标为6.63亿吨。他表示,如果为了满足供需平衡,印尼则必须增加产量,但煤炭公司有义务将25%的产量保留给国内市场。Arifin Tasrif还表示,尽管欧洲煤炭短缺,但印尼煤炭可能无法满足他们的规格需求。

12、印度6月份煤炭进口量创历史新高。据Reuters消息,尽管全球煤炭价格高企,但在印度工业生产活动上升和国内燃料紧缺的背景下,印度6月的煤炭进口量仍创出历史新高。咨询公司Coalmint和Kpler以及贸易商I-Energy Natural Resources的数据显示,印度6月份进口煤炭超过2500万吨,相比去年同期增长了三分之一以上。Coalmint和I-energy的数据显示,动力煤进口量激增至1960万吨,增长40%,而焦煤进口量上升至约540万吨,增长23%。印度发电依赖煤炭,电力公司用煤占印度煤炭消费的75%以上。预计未来几个月印度煤炭进口量将继续增加。印度最大国营企业印度煤炭公司(CIL)已下订单在未来12个月内进口至少1200万吨煤炭,以解决公用事业电力公司的煤炭短缺问题。I-Energy 数据显示,今年印度的煤炭总量尚未超过疫情前的水平。数据显示,1-6 月印度进口1.195 亿吨煤炭,比 2019 年下滑0.6%。

13、上半年欧盟煤炭进口同比增长49.6%。今年以来,欧盟国家煤炭进口大幅度增长。据路孚特(Refinitiv)船舶航运跟踪数据显示,今年1-6月,欧盟国家煤炭进口总量为5760万吨,比上年同期增长49.6%。其中,从俄罗斯进口煤炭1820万吨,同比增长0.2%;从美国进口量达到1120万吨,同比大增91.6%;从澳大利亚进口1020万吨,同比增长27.3%;从哥伦比亚进口730万吨,同比增长113.6%;从南非进口320万吨,同比增长7.6倍。

14、俄罗斯6月份炼焦煤出口同比增长4.4%,动力煤出口增长24%。开普勒Kpler船舶追踪数据显示,2022年6月份,俄罗斯海运炼焦煤出口量273.79万吨,同比增加4.4%,环比下降6.5%。1-6月份,俄罗斯海运炼焦煤出口累计1710.38万吨,同比下降9.9%。另据阿格斯(Argus)信息,2022年6月份,俄罗斯动力煤出口1780万吨,同比增长24%,环比上升9%。1-6月,俄罗斯动力煤出口量累计约为8000万吨,比上年同期的7660万吨增长3%。具有讽刺意味的是,欧洲国家进口俄罗斯煤炭不但未见减少,反而继续以两位数增长。6月份,欧洲国家从俄罗斯各港口进口煤炭240万吨,同比增加12%,环比增长17%。

15、蒙古国6月份煤炭出口量同比大增225.8%。蒙古国海关公布的最新数据显示,6月份,蒙古国煤炭出口量同比增长225.8%,达到235.7万吨,创16个月来新高。其中,蒙古国对中国煤炭出口量为210.3万吨,同比增长224.2%。6月份,蒙古国烟煤出口量为231.7万吨,同比增长257.5%;向中国出口烟煤206.3万吨,同比增长222.4%。数据显示,受第一季度煤炭出口量下降的影响,今年上半年,蒙古国出口煤炭808.1万吨,同比下降15.9%,向中国出口713万吨,同比下降18.9%。其中,出口烟煤798.5万吨,同比下降12.6%,向中国出口703.4万吨,同比下降18.6%。

16、纽卡斯尔动力煤期货价格又创历史新高。本周,洲际交易所(ICE)交易的澳大利亚纽卡斯尔动力煤价格再次出现大幅上涨,7月13日收盘价上涨到432.0美元/吨,比前一个交易日上涨6美元,涨幅为1.41%;比上月同期(6月14日)上涨12.79%;比上年同期(2021年7月14日)上涨198.96%,接近上涨两倍;比今年年初(1月3日)157.5美元/吨也上涨了1.74倍。这已是今年以来该价格第三轮次上涨到每吨400美元以上,也是该价格发布以来有历史纪录的第三次。第一次是在今年2月24日俄乌爆发武装冲突之后,纽卡斯尔动力煤期货价格急剧飙升,在3月2日首次突破400美元/吨,并在3月7日创出了422.65美元/吨首个400美元以上的历史新高;第二轮次价格上涨发生在今年的5月份,也就是欧盟提出全面禁止俄罗斯煤炭对欧出口的制裁之后,在5月16日的收盘价又一次突破400美元,上涨到402.5美元/吨,5月份这轮价格上涨最高点为5月31日的427.0美元/吨;现在是第三轮次的价格上涨,在7月7日又一次突破400美元上涨到了410美元,7月13日再次创出历史新高,达到432美元。预计今年下半年,全球动力煤价格无论是期货还是现货市场,都将高位波动运行。

17、上半年全球海运煤炭贸易量同比增长1.5%。意大利船舶经纪与服务集团班切罗・科斯塔(Banchero Costa)近期发布市场周报,援引路孚特(Refinitiv)的船舶航运跟踪数据显示,2022年1-6月,全球煤炭出口运载量为5.727亿吨,比2021年上半年的5.641亿吨增长1.5%,一改今年前5个月一直处于负增长的局面,终于出现由降转升,但仍低于2019年同期的6.379亿吨。其中,第一季度,全球煤炭出口运载量仅为2.585亿吨,同比下降5.1%。第二季度,全球煤炭出口运载量达到3.142亿吨,同比增长7.7%。而引人注目的是,今年6月份,全球煤炭出口运载量达到创纪录的1.116亿吨,同比增长12.3%。

18、国际能源署警告全球能源危机可能恶化。国际能源署负责人近日表示,全球能源供应紧缩导致严重短缺,并使电力和燃料价格飙升,这种情况可能会进一步恶化。国际能源署执行干事法提赫•比罗尔(Fatih Birol)周二在悉尼的全球能源论坛上表示: “就能源危机的深度和复杂性而言,世界从未经历过如此严重的能源危机。我们可能还没有看到最糟糕的情况——这正在影响整个世界。”比罗尔说,2月份俄乌武装冲突爆发后,整个能源体系陷入混乱,俄罗斯是当时最大的石油和天然气出口国,也是大宗商品的主要出口国。不断飙升的油价,正推高全球汽车加油、家庭供暖和工业供电的成本,加大了通货膨胀压力,并导致从非洲到斯里兰卡等地爆发各种致命的抗议活动。比罗尔表示,可能就像上世纪70年代的石油危机一样,出现了燃料效率大幅提高,核电发展迅猛,这次危机也可能让世界看到能源政策的飞速提升,从而加速向清洁能源的转型。他还说,与此同时,石油和天然气供应的安全将继续对欧洲以及其他地区构成挑战。“今年冬天欧洲将是非常非常困难的,”比罗尔说,“这是一个主要问题,可能对全球经济产生严重影响。”