综合

世界煤炭市场一周概览(第29周)

一、煤炭市场运行情况

“北溪-1”号管道7月21日结束了为期10天的例行年度维护,于当天一早恢复供气,让一直担心俄方在维护结束后不再恢复输气的欧洲各界终于松了一口气,也让欧盟国家一直紧绷而又十分脆弱的能源供应之弦也有了短暂些许的松懈时刻。欧洲、南非、哥伦比亚、澳大利亚动力煤价格都出现较大幅度的回落。炼焦煤价格仍继续下跌,但降幅已明显收窄。这一周全球各区域煤炭市场的具体运行情况简要分述如下:

欧洲:欧洲煤炭市场现货价格回落到了每吨380美元以下。西欧ARA三港煤炭库存仍然处于历史最高水平,达到756万吨。专家认为这可能是由于全球抢购而出现的“超买”市场,以及由于莱茵河水位持续偏低导致从ARA港疏港运输困难而导致的煤炭需求下降。

周内,市场人士表示担心,在“北溪一号”管道(NS-1)的技术维护工作完成后,可能会因为政治原因,俄罗斯输欧天然气供应将不会恢复。此外,7月18日,俄罗斯天然气工业股份公司宣布对几个欧洲消费者的天然气供应不可抗力。然而,到7月21日,“北溪一号”管道为期10天的技术维护工作一结束,天然气供应量就恢复到维护开始前的水平——每天约6700万立方米,相当于管道容量的40%。

欧盟委员会建议欧盟成员国在2022年8月1日至2023年3月31日期间,将天然气消耗量减少15% ,并以煤炭、燃料油和其他能源替代天然气。但此建议遭到了西班牙的拒绝,欧盟22个液化天然气接卸码头中有7个在西班牙。与此同时,据估计,德国可以通过将燃煤电厂的负荷系数从35% 提高到55% 来减少对俄罗斯天然气供应的依赖,这样一来又需要每年增加1100万吨的煤炭进口。

今年上半年,欧盟煤炭进口同比增长50%,除美国、哥伦比亚、南非、澳大利亚等煤炭出口国大幅度增加了对欧洲的煤炭出口外,作为主要出口亚洲市场的印尼对欧洲的煤炭出口也大幅增长,今年以来出口150万吨,而2021年全年煤炭出口欧洲的交货量只有66万吨。

南非:南非煤炭价格剧降至每吨310美元以下。南非铁路运营商 Transnet 于年7月21日完成了连接主产区煤矿和理查兹湾港的铁路线为期10天的技术维护工作。在此期间,港口煤炭库存大幅减少,环比前一周下降19.5% ,降至280万吨。

美国:据美国能源信息署(EIA)7月21日发布的煤炭产量周报(Weekly Coal Production Report)数据显示,截止7月16日当周产量约为1120万短吨,环比增长10.9%,同比下降4.6%。当周,密西西比河以东煤炭产量410万短吨,密西西比河以西煤炭产量710万短吨。美国年初至今的煤炭产量累计为3.152亿短吨,同比增幅由前一周的2.6%减小到2.4%。

EIA发布的最新煤炭市场周报(Coal Markets Report)显示,截止7月15日当周,美国东部的Central Appalachia地区煤炭价格仍为177.3美元/短吨,环比上涨9.25美元;中部Illinois Basin地区煤价为183.5美元/短吨,环比下降6.75美元;西部Uinta Basin地区煤价为41.5美元/短吨,环比上涨0.85美元。

哥伦比亚:由古斯塔沃•彼得罗(Gustavo petro)领导的哥伦比亚新政府,将于2022年8月7日就职。他并不急于继续出售普罗迪科(prodeco)旗下的卡伦图里纳(calenturinas)和拉贾瓜(la jagua)两个煤矿矿权的招标进程。普罗迪科以前为嘉能可集团(glencore)所有。在2020年新冠疫情蔓延时,所有的开采业务都暂停。2021年9月,开始了向国家转让采矿许可证的进程。

由于考虑潜在买家的要求,即将离任的 Ivan Duque 政府已经数次推迟了招投标交易截止日期,显然,这些买家对交易条款并不满意。特别顾虑的是,嘉能可仍拥有这两个煤矿出口煤炭所必需的铁路线和港口基础设施。2019年普罗迪科公司出口了1560万吨煤炭,出口量最高年份曾达到2000万吨。专家表示,重新启动Prodeco 煤炭生产和出口,可能有助于欧洲克服能源危机。

澳大利亚:澳大利亚煤炭报价降到每吨405美元。据报道,欧洲买家对购买澳大利亚煤炭的兴趣有所提高。此外,拥有煤炭洗选加工设施的澳大利亚煤炭生产商正试图将中等热值、高灰分的煤炭加工成优质产品,将其销往日本、韩国和中国台湾等高利润市场。

澳大利亚铁路运营商澳大利亚铁路公司(ARTC)已经完全恢复由于之前暴雨引起的洪水而中断的发往纽卡斯尔港的铁路运输。据估计,在7月5日至14日铁路停运期间,约有430万吨煤炭未能运抵港口。另外,气象机构还预计该地区可能还将迎来新一轮的强降雨。

由于钢铁市场仍处下滑趋势和钢铁厂的需求减少,冶金煤价格继续下跌至每吨230美元。截至7月15日,澳大利亚峰景矿优质硬焦煤FOB价为228.0美元,比前一周下降11.5美元。

印尼:印尼煤炭指数5900 kcal/kg GAR 加里曼丹离岸价为每吨184.00美元,周环比继续小幅下降。但中国消费者仍然对印度尼西亚低热值的煤炭感兴趣,可用它与国内生产或从俄罗斯进口的高热值煤进行混配使用。

二、区域煤炭市场价格变化情况

华南地区:7月22日,API8(5500K)指数167.78美元/吨,周环比下降1.09美元/吨。

京唐港:7月22日,一线主焦煤(低挥发份优质主焦煤)进口CFR价为335美元,环比前一周下跌15.0美元/吨;京唐港库提价2750元,环比前周五下跌200元/吨;二线主焦煤(中挥发份优质主焦煤)进口CFR价为298美元/吨,环比前一周下跌11.0美元,京唐港库提价2450元,环比下降200元/吨。

中蒙口岸:7月22日,甘其毛都焦精煤报价2030元/吨,周环比下降300元/吨,同比上涨95元/吨。策克口岸1/3焦煤报价1350元/吨,周环比下降180元/吨,同比上涨305元/吨。

印尼:7月22日当周,5800 GAR动力煤离岸价为178.34美元/吨,环比前一周下降5.89美元;4200 GAR离岸价为82.77美元/吨,环比下降0.89美元;3400 GAR动力煤离岸价为52.22美元/吨,环比上涨0.66美元。

欧洲:当周西欧ARA港6000千卡NAR动力煤到岸价为369.88美元/吨,环比前一周回落31.3美元;5700千卡NAR动力煤到岸价为350.0美元/吨,环比下降33.2美元。

南非:当周理查兹湾港(Richards Bay)6000千卡NAR动力煤离岸价为302.73美元/吨,环比前一周下降39.77美元/吨;5700千卡NAR动力煤到岸价为285.76美元/吨,环比下降31.67美元;5500千卡NAR动力煤到岸价为213.02美元/吨,环比下降36.97美元。

美国:当周东海岸汉普顿道港口(Hampton Roads)6000千卡NAR动力煤离岸价为303.69美元/吨,环比前一周下降16.62美元。

哥伦比亚:当周玻利瓦尔港(Puerto Bolivar)动力煤离岸价为365.0美元/吨,环比前一周下降19.0美元。

澳大利亚:当周纽卡斯尔港(Newcastle)6000千卡NAR动力煤离岸价为409.27美元/吨,环比前一周下降9.07美元;5500 NAR离岸价为199.68美元/吨,环比上涨5.41美元。

俄罗斯:当周远东地区东方港(Vostochny))6000千卡NAR动力煤离岸价为175.83美元/吨,环比前一周上涨1.0美元;5500千卡NAR动力煤离岸价为145.0美元/吨,环比前一周上涨3.75美元。

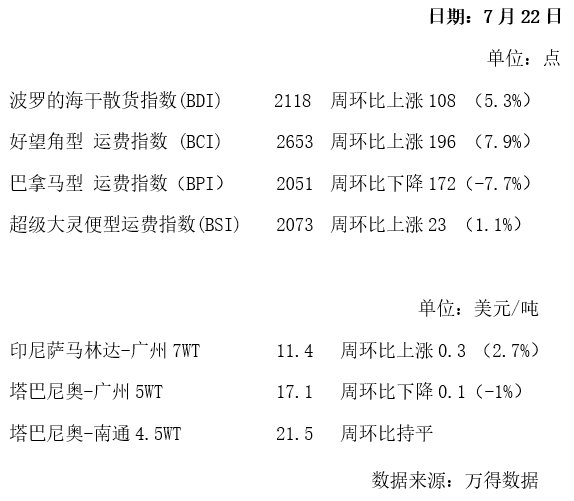

三、国际海运费价格

四、重要事件、新闻

1、“北溪1号”管道结束维护,已经恢复对欧天然气供应。据塔斯社的消息,北溪1号(Nord Stream 1)天然气管道已经完成维护工作,于莫斯科时间7月21日早07:00在格赖夫斯瓦尔德的码头重新启动,德国天然气管道OPAL和NEL运营商也确认收到了来自俄方的天然气。至此,俄方宣布的7月11日至7月21日的维修期结束后,北溪1号管道如期恢复运营。Nord Stream AG公司负责人表示,现在天然气供应恢复到维修前的水平 ,向德国方向的交付量为每天6700万立方米(最大负载的40%)。自6月中旬以来,由于西门子涡轮机在维修后滞留在加拿大,没有按期返回俄罗斯,北溪1号一直以40%容量运行。后来经过德国与加拿大的协调,在对俄制裁中关于”禁止设备出口“的条款上开了个口子,涡轮机于7月17日被送往德国。但是俄方不久前表示,在月底,还将会再送另一台涡轮机进行维修,如果还是像上次那样拉锯战式的解决方法,普京表示日供应水平会降到3000万立方米以下。

2、匈牙利宣布进入能源紧急状态。新华社布达佩斯消息,匈牙利总理府部长古亚什•盖尔盖伊13日表示,匈政府宣布该国进入能源紧急状态,以应对俄乌冲突和欧盟对俄制裁引发的能源危机。古亚什在当天的政府例行新闻发布会上说,俄乌冲突和欧盟对俄罗斯实施的制裁导致欧洲能源价格急剧上涨,在欧洲大部分地区引发能源危机。为保护匈牙利家庭和确保能源供应,匈政府决定国家进入能源紧急状态。据古亚什介绍,匈政府批准了一个包括七项措施在内的能源安全计划,包括增加国内天然气产量、争取额外天然气供应、禁止燃油和木柴出口、延长保克什核电站运行期限、促进国内褐煤生产等。该计划将于8月1日生效。

3、波兰总理承认近期将遭遇煤炭短缺。据俄罗斯卫星通讯社18日报道,波兰总理马泰乌什·莫拉维茨基(Mateusz Morawiecki)承认,波兰近期遭遇煤炭短缺问题。在这种情况下,波兰气候和环境部取消了对供暖用煤质量的要求。波兰煤电占比约70%,为欧盟国家中最高。同时,三分之一的波兰家庭用煤取暖。波兰4月禁止进口俄罗斯煤炭,随之出现煤炭短缺和价格飙升。近日,波兰政府宣布推出面向普通家庭的煤炭补贴政策,并从哥伦比亚、澳大利亚和南非等国进口煤炭,以弥补因禁止进口俄煤炭而造成的800万吨以上的煤炭缺口。另外,波兰总理还要求两家国有企业在10月底之前进口450万吨煤炭,以供应居民使用。

4、俄罗斯6月份出口欧盟煤炭同比下降48%。据外媒消息,2022年上半年,俄罗斯向欧盟(EU)出口煤炭供应量达到1890万吨,比上年同期减少250万吨,同比下降11.6%。其中,据初步的数据,6月份出口欧盟煤炭大幅下降,出口供应量降至170万吨,同比减少160万吨,下降48%;环比减少300万吨,下降63.8%。欧盟对俄罗斯煤炭禁运将于2022年8月10日生效,此前,欧盟已开始削减从俄罗斯进口的煤炭。由于俄罗斯天然气供应减少,欧盟已确定要大幅提高煤炭库存,以避免迫在眉睫的能源危机,并寻求增加从其他出口国的煤炭采购,包括美国,哥伦比亚,南非,澳大利亚和印度尼西亚等。反过来,俄罗斯针对欧盟的禁运,也在增加对土耳其、印度和中国的煤炭出口。德国,荷兰,奥地利和法国计划今年重新启动预留的燃煤电厂,提高已经投入运营的燃煤电厂的利用率,而波兰是最大限度地提高自己的煤炭产量,因为国内煤炭供应非常有限,导致国内煤价从210美元/吨上涨到620美元/吨,上涨了3倍。市场人士怀疑,欧洲能否以从其它国家进口的煤炭供应,来无缝替代从俄罗斯的进口。此外,为了弥补天然气供应的不足,欧洲国家可能需要额外进口2000-3000万吨煤炭。

5、蒙古国今年以来煤炭出口由降转增。蒙古日报消息,截止7月21日,蒙古国煤炭出口年初以来累计为1011.37万吨,同比增长1.5%。7月15-21日当周,蒙古国出口煤炭73.77万吨,同比增长3.4倍。年初到7月21日,通过公路运输5981辆车,铁路运输300个集装箱,平均每天出口854辆车、43个集装箱煤炭。边境口岸通关信息:(1)嘎顺苏海图口岸—自年初以来累计出口煤炭617.95万吨,上周出口46.42万吨;(2)扎门乌德口岸—累计出口煤炭92.94万吨,上周出口1.96万吨;(3)杭吉口岸—累计出口煤炭90.15万吨,上周出口8.43万吨;(4)希伯呼伦口岸—累计出口煤炭72.4万吨,上周出口14.3万吨;(5)布尔干(雅仁特)口岸—累计出口煤炭137.92万吨,上周出口2.66万吨。

6、印度确定本财年7600万吨煤炭进口计划。据印度当地媒体报道,印度政府已经制定一项约7600万吨的煤炭进口计划,以满足国内电厂本财政年度的发电需求。其中,印度煤炭公司将进口1500万吨,印度国家火电公司(NTPC)和达马达谷公司(DVC)将进口2300万吨。其余部分由国家发电公司和独立发电商进口。随着第二轮新冠肺炎疫情缓和,印度电力需求再次回升,6月9日,印度电力需求峰值达到21.1万兆瓦历史新高。而随着当地进入雨季,电力需求有所下降,7月20日需求峰值为18.6万兆瓦。煤炭仍是印度能源结构的主要部分,在印度总计40.38万兆瓦装机容量中,燃煤发电能力占51%左右。据了解,目前印度电厂煤炭日耗量约210万吨。随着电力需求缓和、进口煤逐渐增加,印度煤电厂库存情况也得到一定改善。印度中央电力局(CEA)数据显示,7月19日,印度电厂煤炭库存为2857.4万吨,达到所需库存量的50%左右。

7、上半年印尼煤炭产量2.94亿吨。据阿格斯(Argus)援引印尼能矿部(ESDM)初步统计数据显示,2022年1-6月,印尼煤炭产量为2.9437亿吨,远未达到计划进度,只相当于年度产量计划目标6.63亿吨的44.4%,若与该部之前发布的去年上半年产量2.9387亿吨相比,同比增长5.1%。印尼能矿部表示,目前的数据是暂时公布的初步统计数据,待还有一些煤炭生产商报送了6月份最终产量数字后可能还将比目前的产量会有所增加。今年的煤炭产量受到多重因素影响,一是反常的天气原因,暴雨洪水淹没矿场并阻碍运输;二是煤炭生产的重型机械设备和劳动力不足;三是年初长达一个月的煤炭出口禁运。印尼能矿部还表示,自今年3月份以后,随着气候条件变好,印尼煤炭生产开始正常,月均产量达到5000万吨左右。大型煤炭生产商正在努力赶上由于1月份出口禁运而影响的目标进度。今年前5个月,印尼月均煤炭产量为5080万吨,高于上年同期的4840万吨,同比增长约5%。到年底,印尼煤炭产量若要实现今年全年6.63亿吨的计划目标,那么,在下半年的7-12月份,每月平均产量都要达到6100万吨以上。

8、印度尼西亚煤炭协会建议修改HBA 计算方法以提高精确性。据标普全球(S & P Global)消息,印度尼西亚煤炭协会(Indonesia Coal Mining Association—ICMA)已向政府提议,降低澳大利亚煤炭价格对印尼标杆参考价格HBA指数计算的影响,以更准确地反映该国的煤炭价格实际变化情况。HBA指数是基于四大指数(各占25%权重)计算得出。这四个指数包括普氏加里曼丹指数(高位收到基5900大卡)、阿格斯印尼煤指数(高位收到基6500大卡)、IHS能源纽卡斯尔港出口指数(以前的BJ指数)(高位收到基6322大卡)和环球煤炭纽卡斯尔指数(低位收到基6000大卡)。HBA动力煤指数是印尼77个煤炭产品的定价依据,也是计算印尼煤炭生产商本地销售或海外吨煤税费的依据。有印尼煤炭生产商表示,由于澳大利亚的价格并不能代表印尼的实际,权重应该降低。并抱怨道,“ HBA指数用于计算企业为出口和销售支付的矿权使用费。因此,如果以何种理由改变计算方法,以反映印尼价格的下跌变化,政府的收入就会减少,这可能是他们不希望看到的。” 另一家矿商表示: “由于澳大利亚纽卡斯尔指数上涨,印尼HBA价格同样持续上涨,那么,特许权使用费就增加,而矿商利润率却下降。” 由于HBA指数目前50% 的权重来自澳大利亚的价格,交易员表示,现在是时候做出改变,以公平反映印尼的煤炭市场变化。

9、澳大利亚上半年几大主要港口煤炭出口同比全都下降。北昆士兰散货港口公司发布的最新数据显示,2022年6月份,澳大利亚北昆士兰三大码头煤炭出口总量为1119.72万吨,同比减少1.2%,环比下降3.95%。 1-6月份,北昆士兰三大码头煤炭出口量累计6249.31万吨,同比下降4.2%。格拉斯通港口公司数据显示,2022年6月份,该港煤炭出口总量为616.6万吨,环比增加17.2%,同比下降7.7%。1-6月份,格拉斯通港煤炭出口量累计3184.4万吨,同比下降8.2%。主要出口动力煤的新南威尔士州纽卡斯尔港最新数据显示,6月份,纽卡斯尔港煤炭出口量为1306.38万吨,环比增长5.1%,但同比下降1.1%。1-6月份,纽卡斯尔港累计出口煤炭7262.74万吨,同比下降2.5%。

10、哥伦比亚上半年煤炭出口下降。据阿格斯(Argus)消息,船运经纪机构Naves的数据显示,2022年1-6月,哥伦比亚动力煤出口2210万吨,比上年同期的2530万吨减少大约13%。主要是哥伦比亚第一大煤炭生产商德拉蒙德公司(Drummond)煤炭出口出现大幅下降,上半年该公司出口煤炭850万吨,比上年同期的1360万吨下降了37.5%。而第二大煤炭生产商塞雷洪公司(Cerrejon)上半年煤炭出口却是上升的,今年前6个月塞雷洪公司煤炭出口1160万吨,比上年同期的1040万吨增长11.5%。上半年,哥伦比亚包括动力煤、炼焦煤和冶金焦炭在内的所有煤及焦炭合计出口2530万吨,比上年同期的2770万吨下降8.7%。

11、欧洲遭遇令人窒息的热浪。近期,欧洲热浪肆虐,造成破坏性的野火、严重干旱和数千人死亡。欧州破纪录的气温成为世界各地的头条新闻。高温打破了历史记录。7月18日,法国数十个城镇报告的气温破纪录地高达42°C。同一周,英国经历了有记录以来最热的一天,温度为40.3°C,打破了英国此前在2019年创下的(38.7°C)的记录。伦敦的高温是前所未有的,国家铁路局向公众发出警告,敦促乘客留在家里。7月19日一些主要的铁路线甚至在部分时间关闭。欧洲似乎正在燃烧。闷烧的高温正在整个大陆引发灾难性的野火。根据欧洲森林火灾信息系统的数据,截至7月20日,估计2022年该地区发生了1977起野火,几乎是平均数量的3倍。地中海国家受到的打击尤其严重,葡萄牙、西班牙和法国的数千人正在撤离家园。热浪造成严重干旱、河流干涸。除了毁灭性的野火之外,欧洲的热浪也在该地区引发一系列干旱。虽然大多数欧洲城市至少有一条河流或湖泊穿过其城市景观,但这些河流和水体有干涸的风险。7月初意大利的波河正经历严重干旱,政府在五个不同地区发布了紧急状态。同时能源需求正在形成愈加尴尬的局面。去年,欧洲制定了雄心勃勃的目标,到2030年将其温室气体排放量减少55%。但是,在全球能源危机之后,许多欧洲国家暂停了其绿色转型计划,转而使用煤炭等“更脏”的燃料,以保持经济正常运行。由于热浪高温,许多欧洲河流包括莱茵河的“低水位”、“低流量”影响了进口煤炭的驳船转运,进而影响到河流沿岸燃煤电厂的煤炭供应,也影响到了水力发电甚至核能发电,因为用于冷却的水都不足。