综合

世界煤炭市场一周概览(第32周)

一、煤炭市场运行情况

过去的一周,在欧盟对俄煤炭禁运正式生效、百年不遇极端高温热浪席卷欧洲大陆、印尼政府强调本国煤企必须严格履行国内市场义务(DMO)、全球煤炭消费需求持续上升、而澳大利亚美国近期煤炭出口大幅下降等多种因素影响的大背景下,世界煤炭市场价格继续高位盘桓,动力煤价格涨跌互现,炼焦煤价格明显回涨。各区域煤炭市场具体情况简要分述如下:

欧洲:能源市场持续高位波动以及欧洲遭遇高温热浪的影响,导致德国和法国一些燃煤电厂和核电站的产能利用率减少,欧洲动力煤价格保持在每吨350美元以上。

由于高温及干旱,核电站运行冷却已成问题,加之核电站维护通常安排在能源消耗较低的夏季,所以近期法国核能发电量出现下降。

也还是由于高温,作为欧洲主要交通干线之一的莱茵河水位急剧下降至46厘米,已经导致德国莱茵河沿岸 Uniper 的几个燃煤电厂停止发电,并还限制了Mehrum 煤电厂的出力。也许再过几日,水位可能将继续降至40厘米以下,莱茵河船舶航行也将变得不太可能。因为进口煤炭从港口向德国燃煤电厂疏运的驳船存在物流不畅的问题,导致西欧ARA 港口煤炭库存持续保持在800万吨以上的历史高位。

南非:尽管印度消费者以大幅度价格折扣,持续增加俄罗斯煤炭进口,并更多地使用俄罗斯煤炭而不是南非煤炭,或者将俄罗斯6000千卡煤与南非4800千卡的煤混合使用,还有一些印度电厂正在尝试用俄罗斯煤炭与印度尼西亚煤炭混配。印度发电公司指出,来自俄罗斯的煤炭含有22-25% 的挥发性物质,可以完全取代来自南非煤炭的供应。但随着欧洲煤炭指数的上升,南非煤炭价格也从前一周的下跌中反弹回升,上涨到每吨312美元以上。

美国:据美国能源信息署(EIA)8月11日发布的煤炭产量周报(Weekly Coal Production Report)数据显示,截止8月6日当周的煤炭产量约为1120万短吨,环比下降4.2%,同比下降1.8%。年初至今美国煤炭产量累计为3.495亿短吨,同比增长2.5%。

EIA发布的煤炭市场周报(Coal Markets Report)显示,截止8月5日的当周,美国煤价出现有涨有跌。美国东部的中阿巴拉契亚地区(Central Appalachia)煤炭价格为181.55美元/短吨,环比上涨4.25美元;北阿巴拉契亚地区(Northern Appalachia)煤炭价格为141.5美元/短吨,环比下降1.05美元;中部伊利诺伊盆地(Illinois Basin)地区煤价为186.5美元/短吨,环比上涨3.0美元;西部粉河盆地(Powder River Basin)地区煤价为16.3美元/短吨,环比下降0.25美元;尤因塔盆地(Uinta Basin)地区煤价为43.0美元/短吨,环比上涨1.5美元。

印尼:由于印度煤炭消费者市场活跃度仍然较低,他们继续采取观望态度,并预计价格会进一步调整。印尼5900 GAR 动力煤离岸价略有下降,交易价格降为175美元/吨左右。

印尼能源和矿产资源部(Ministry of Energy and Mining Resources)禁止40多家生产商出口煤炭,原因是它们违反了向国内市场供应煤炭的应尽义务承诺。

澳大利亚:由于亚太地区煤炭消费趋弱,澳大利亚高热值动力煤出口价格降至400美元/吨左右。近期韩国举行的煤炭采购招投标结果也显示出有下降趋势。

澳大利亚冶金煤炭指数,由于现货需求增加,在长期下跌后反弹回升,本周上升到了每吨225美元以上。这一价格也受到了最近昆士兰州政府未给予一个新建煤矿核准的支撑,因为该新建煤矿靠近保护区,昆士兰州政府决定不发放这一新煤矿建设许可证,该项目每年可生产煤炭200万吨,并可以进而增加到年产煤炭1000万吨。

截至8月12日,澳大利亚峰景矿优质硬焦煤FOB价已回升到240.5美元/吨,环比前一周周末(8月5日)每吨上涨35.5美元。

二、区域煤炭市场价格变化

华南地区:8月12日,API8(5500K)指数为150.38美元/吨,周环比下降7.33美元/吨。5500 千卡动力煤华南到岸价(cfr south China)为151.42美元/吨,环比下降7.96美元/吨。

京唐港:8月12日,一线主焦煤(低挥发份优质主焦煤)进口CFR价为290美元,环比前一周价格持平;京唐港库提价也保持2550元人民币不变;二线主焦煤(中挥发份优质主焦煤)进口CFR价为253美元/吨,京唐港库提价为2250元,与前一周价格都保持不变。

中蒙口岸:8月12日,甘其毛都焦精煤报价1880元/吨,周环比持平,同比下降135元/吨。策克口岸1/3焦煤报价1205元/吨,周环比持平,同比下降130元/吨。

印尼:8月12日当周5800 GAR动力煤离岸价为165.84美元/吨,环比前一周下降4.18美元;4200 GAR离岸价为73.14美元/吨,环比下降4.63美元;3400 GAR动力煤离岸价为49.62美元/吨,环比下降0.85美元。

欧洲:8月12日当周西欧ARA港6000千卡NAR动力煤到岸价为334.74美元/吨,环比前一周下降21.67美元;5700千卡NAR动力煤到岸价为315.0美元/吨,环比下降21.53美元。

南非:8月12日当周理查兹湾港(Richards Bay)6000千卡NAR动力煤离岸价为303.62美元/吨,环比前一周下降15.76美元/吨;5700千卡NAR动力煤到岸价为279.91美元/吨,环比上涨1.74美元;5500千卡NAR动力煤到岸价为211.07美元/吨,环比上涨0.14美元。

美国:8月12日当周东海岸汉普顿道港口(Hampton Roads)6000千卡NAR动力煤离岸价为287.81美元/吨,环比前一周下降9.94美元。

哥伦比亚:8月12日当周玻利瓦尔港(Puerto Bolivar)动力煤离岸价为317.0美元/吨,环比前一周下降33.0美元。

澳大利亚:8月12日当周纽卡斯尔港(Newcastle)6000千卡NAR动力煤离岸价为407.13美元/吨,环比前一周上涨10.51美元;5500 NAR离岸价为202.15美元/吨,环比微涨0.46美元。

俄罗斯:8月12日当周,波罗的海港口(Baltic)动力煤离岸价为111.25美元/吨,环比前一周每吨下降20.0美元;远东地区东方港(Vostochny))6000千卡NAR动力煤离岸价为170.97美元/吨,环比前一周下降4.1美元;东方港5500千卡NAR动力煤离岸价为129.0美元/吨,环比前一周下降5.75美元。

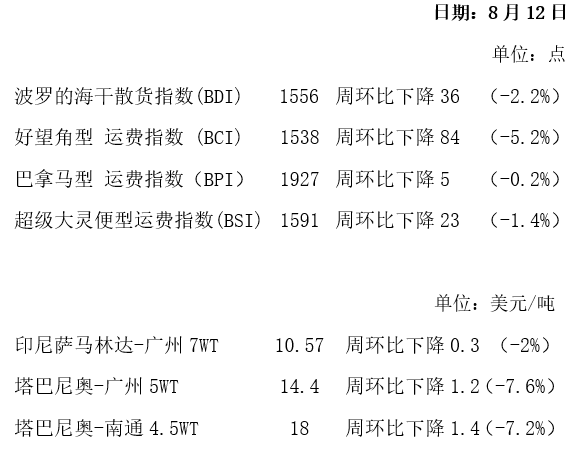

三、国际海运费价格

四、重要事件、新闻

1、欧盟对俄罗斯煤炭禁运正式开始实施。据央视新闻,从当地时间8月11日开始,欧盟对俄罗斯煤炭禁运正式生效。欧盟内部普遍认为,禁运将导致用煤成本上涨、抬高本地区电价。今年4月,欧盟决定对俄罗斯实施煤炭禁运,欧盟最初提出给成员国90天过渡期,但在德国等国要求下延长至120天。欧盟发言人10日表示,过渡期于当天午夜期满结束,不会再延长。对俄煤炭禁运是欧盟第五轮对俄制裁系列措施之一,也是乌克兰危机发生以来欧盟首次针对俄罗斯能源实施制裁。数据显示,欧盟以往每年进口的煤炭45%来自俄罗斯。德国、波兰和荷兰是欧盟内部的最大买家。欧盟用于发电和取暖的动力煤,大约70%是从俄罗斯进口的。目前,欧盟正加大力度从南非等国采购煤炭,希望弥补市场空缺。但欧盟内部普遍认为,从其他国家和地区进口煤炭将导致成本上涨,对俄煤炭禁运还意味着欧盟地区将面对电价上涨。

2、欧盟削减15%天然气用量协议正式生效。为了应对俄罗斯可能中断天然气供应的最坏情况,欧盟已经开始节约用气,提前为今年冬天的用气高峰省下尽可能多的天然气储备。当地时间8月9日,欧盟各成员国削减15%天然气用量的协议正式生效。目前这一削减量仍以各国自愿为基础,但在供应短缺严重的情况下,削减可以升级为强制措施。在欧盟内部,已经有匈牙利和波兰两国带头反对这一协议。根据7月26日达成的这一协议,欧盟成员国同意在2022年8月1日至2023年3月31日期间,根据各自选择的措施,将天然气需求在过去5年平均消费量的基础上减少15%。为实现此目标,欧盟成员国须总共节省450亿立方米天然气,其中“用气大户”德国应节气约100亿立方米。协议生效后,欧洲天然气价格并未显露出下降的势头。8月9日,荷兰TTF天然气期货近月合约的价格前一天收盘价跌幅不足1欧元,10日已开启反弹。截至发稿,TTF的价格已经攀升至200.625欧元/兆瓦时,涨4.4%。高居不下的天然气价格给欧盟的天然气储备计划带来了巨额的额外支出。今年6月,欧盟为了应对冬季的用气高峰,要求各成员国在11月1日之前,将天然气储备量提升至储备能力的80%。市场分析人士认为,今年冬季的欧洲寒冷程度和俄罗斯供应端的波动仍然是影响欧洲天然气价格的主要因素。在价格居高不下的情况下,欧盟为达成80%的储气目标,可能要花费500亿到550亿欧元的巨额资金,约为历史水平的10倍。此外还需要支付3亿到6亿欧元的存储费用。

3、欧洲遭遇严重旱情,能源危机更加雪上加霜。据央视新闻消息,受罕见高温天气影响,包括德国、法国和西班牙等在内的欧洲多国陆续遭遇严重旱情。伴随灾情持续加重,各国以水资源为基础的能源利用也先后遭遇困境,使欧洲能源危机更加雪上加霜。根据法国气象局说法,法国正在经历1958年有记录以来最严重的干旱,上月法国全国平均降水量甚至不足10毫米。在高温干燥气象条件下,法国部分核电厂附近的河水温度大幅提升,导致核电厂利用河水冷却的能力受限。为此,法国电力公司上周被迫宣布削减部分核电厂的发电量。根据法国规定,当河水温度达到一定阈值时,电力公司必须减少或停止核电产出,以确保用于冷却核电站的用水在重新投入河道时不会破坏环境。目前,核电是法国电力供应的重要来源,但目前全国56座核反应堆中,有一半因维修减产,受此次高温干旱影响,法国能源供应紧张可能进一步加剧。和法国的遭遇类似,德国也出现因干旱间接导致能源紧张的困境。上月,为应对天然气供应短缺,德国通过一项允许煤电重返电力市场的法令,德国对煤炭的需求随后大幅上升。眼下,德国大量煤炭需要通过莱茵河运输,但随着酷夏气温飙升,莱茵河河水蒸发量加大、水位不断下降,多地水位降至数十年来最低水平,航道随时面临断航的风险。受莱茵河水位下降,航行受阻影响,很多航行船只被迫减少载重。另外,一些企业则被迫选择铁路、货车等陆上运输方式,但有分析指出,这些最终会导致运输成本增加,间接导致能源价格进一步上升。另外,在西班牙,由于今夏遭遇多轮热浪,西班牙全国水库8月的蓄水量仅为库容的40.4%,比过去十年同一时期的平均蓄水量低20个百分点。据了解,水力发电是欧盟的第四大电力来源,仅次于天然气、核能及风力。作为欧洲人均水坝数量最多的国家,干旱导致的蓄水量下降已经影响到西班牙各地水力发电。

4、欧盟今年1-8月煤炭进口同比增长62%。据Argus消息,对俄煤禁运制裁正式生效之际,近几个月欧盟煤炭进口结构发生显著改变。从哥伦比亚、南非和美国进口比重明显增加,而俄罗斯煤炭的占比已经下降。船运初步数据显示,今年1-8月,欧盟27国及英国进口煤炭达6880万吨,比上年同期增长62%。其中,俄罗斯海运煤炭进口1900万吨,同比减少11%,占欧盟总进口量的28%,比上年同期下降21.6个百分点。8月由于禁令生效,俄煤进口量只有46.4万吨,同比下降77%。而同时从其它来源的进口的比重则明显上升。前8个月,从哥伦比亚进口煤炭的比重由9%上升到15%,进口量由420万吨增加到1030万吨;从南非和莫桑比克进口的比重由3%上升到10%,进口量由123万吨增加到660万吨;从美国进口的比重由19%上升到20%,进口量由800万吨增加到1400万吨;从澳大利亚进口的比重由12%上升到15%,进口量由520万吨增加到1060万吨,翻了一番。现在俄煤进口已经完全停止,为弥补供应缺口,在未来的几个月,欧盟需要继续进一步大量进口其它来源的煤炭。

5、南非6月煤炭出口同比增长18%,超四成流向欧洲。南非海关数据显示,2022年6月份,南非煤炭出口量为614.24万吨,同比增加18.1%,环比增长0.6%。当月,南非最大煤炭出口码头理查兹湾煤码头(RBCT)煤炭出口量为518.59万吨,同比增长1.3%,环比下降3.6%,占南非煤炭出口总量的84.4%。6月份,南非煤炭前五大出口目的地分别为印度、韩国、荷兰、莫桑比克和摩洛哥,占南非煤炭出口总量的60.4%。在南非煤炭前十大出口目的地中,有五个为欧洲国家,较前一月增加,出口欧洲国家煤炭160.37万吨,同比大增6.9倍,环比增加27.6%。7月中旬,南非铁路运营商南非国家货运公司对煤炭出口铁路进行了为期11天的年度检修工作。期间,连接煤炭主产区与理查兹湾煤码头的铁路线停运,港口船舶发运将仅依赖于存煤。从以往来看,检修当月南非煤炭出口均出现显著下降,且今年检修前南非理查兹湾港煤炭库存仅350万吨左右,远低于年度检修前普遍维持的500万吨水平,预计7月份南非煤炭出口或将出现明显回落。

6、哥伦比亚寻求出口多元化,拟对煤炭出口征收暴利税。据Reuters消息,哥伦比亚新任财政部长何塞·安东尼奥·奥坎波(Jose Antonio Ocampo )表示,哥伦比亚将优先考虑出口多元化,以减少对石油、天然气和采矿业的依赖,并应对高额贸易逆差。周日上任的左翼总统古斯塔沃·佩特罗(Gustavo Petro)的政府已经提出了一项税收改革,计划在2023年为社会项目筹集25万亿比索——部分对石油和煤炭出口关税的增加来获得,主要考虑对石油和煤炭生产出口商征收不当得利税或不劳而获的暴利税(to slap windfall tax)。哥伦比亚在1-5月期间累积了近65亿美元的贸易逆差,同比增长 20.5%。“就生产发展而言,出口问题是政府的第一要务,”奥坎波在会议上说。“商业赤字已经恶化,这是一个严重的问题,”他补充说。“我们继续在很大程度上依赖石油和煤炭作为出口产品,我们需要从根本上实现多样化,这是一个重要的挑战。”上半年,哥伦比亚石油和煤炭出口额达156亿美元,占全国出口总额的54.5%。

7、联合国秘书长呼吁向大型能源企业征“超额利润税”。联合国秘书长古特雷斯3日在联合国总部呼吁各国政府向从当前能源危机中赚取巨额利润的大型石油和天然气公司征收“超额利润税”。古特雷斯表示,全球大型能源企业在今年第一季度整体利润接近1000亿美元。各国政府应向大型能源企业征收“超额利润税”,并将税金用于帮助最脆弱人群渡过难关。根据全球粮食、能源和金融危机应对小组发布的最新报告,随着乌克兰危机持续,不断上涨的能源价格正提高数亿人的生活成本,受此影响的国家在获得可负担能源和可持续发展方面遭受了重大挫折。报告称,更令人担忧的是,若价格继续攀升,可能只有富裕国家才能负担得起潜在的“能源争夺战”。对此,古特雷斯还呼吁包括发达国家在内的所有国家通过节约能源、提倡公共交通、推进基于自然的能源解决方案等管理能源需求,并加速向可再生能源转换,加大投资清洁能源。他表示,短期政策和保护措施可用于缓解危机,但从中长期来看,应支持可再生能源,实现净零排放目标,促进全球能源多样化。

8、IMF警告欧洲不要补贴能源消费,应借机鼓励节能、绿色转型。国际货币基金组织(IMF)近期发表文章警告欧洲各国政府不要用财政补贴应对不断恶化的能源危机。相反,消费者应该首当其冲地承受价格上涨的冲击,以鼓励节能,并帮助更广泛地转向绿色电力。国际货币基金组织表示,各国政府应努力通过有针对性的支持来保护最脆弱的家庭,但指出,旨在缓冲所有消费者免受成本上升影响的现有政策将削弱欧洲经济——其中许多经济体已经濒临衰退——并阻止能源转型。国际货币基金组织指出,“政府无法防止贸易条件冲击造成的实际国民收入损失。他们应该允许燃料成本的全额增长转嫁给最终用户,以鼓励节能和退出化石燃料。”全面的价格控制被视为短视。到目前为止,欧洲决策者已经引入了全面的价格控制、补贴和减税措施,以减轻能源成本上涨的打击,在俄罗斯对乌克兰战争和能源供应短缺背景下,能源价格在整个欧洲大陆激增。但国际货币基金组织警告说,这种政府的补贴是短视的,一些国家今年损失国内生产总值的1.5%,同时继续抬高需求,从而继续推高能源价格。“通过减少对家庭和企业节约能源和提高效率的激励,抑制零售价格只会推迟对能源冲击的必要调整,导致全球能源需求和价格保持在高于原本水平。”相反,决策者应该“果断地从广泛的政策措施转向有针对性的救济政策”,专门支持最容易受到价格上涨影响但最无力应对价格上涨的贫困家庭。国际货币基金组织表示,在2022年全年,完全补偿最底层20%家庭生活成本的上涨将使政府平均损失GDP 0.4%。如果补偿最底层的40%家庭来说,将损失0.9%。与此同时,国际能源巨头继续从价格上涨中获益,英国石油公司公布了14年来最大的季度利润。联合国秘书长安东尼奥·古特雷斯猛烈抨击石油和天然气公司从能源危机中明显获利。古特雷斯在一次演讲中说:“在这场能源危机中,石油和天然气公司在最贫穷的人和社区身上赚取创纪录的利润是不道德的。”古特雷斯表示,能源公司的资金应该转用于支持弱势社区。

9、印尼或再次实施煤炭出口禁令。据印尼CNBC报道,印尼国家电力公司PLN表示,公司的煤炭库存正在减少,并对煤炭供应产生了影响。因此,该公司要求增加770万吨煤炭供应量。随着经济条件的改善和电力需求的增加,煤炭消费量也在增长。“与预期相比,电力需求增加了4.3 TWh,我们需要额外供应约770万吨煤炭来满足需求的增长,”PLN总裁在听证会上说道。印尼能源和矿产资源部长 (ESDM) 阿里芬·塔斯里夫(Arifin·Tasrif)指出,印尼政府已经向煤炭生产商发放了123项采矿业务许可证(IUP)、特殊采矿许可证(IUPK)以及开采特许经营协议(PKP2B),要求矿商向印尼国家电力公司(PLN)供应煤炭1889万吨。印尼CNBC援引塔斯里夫表示,截止7月份,实际供应量仅为800万吨,尚未达到要求供应量的二分之一。塔斯里夫表示, “仍有48家煤企既没有完成国内义务,也没有对此给出明确解释,则这些出口商将被禁止访问矿产在线监测系统在线出口功能。”该报道援引塔斯里夫称。据悉,近日印尼煤企对国内煤炭供应不足,主要是由于煤炭出口价格远高于国内限价70美元/吨,使得煤企更愿意将产煤用于出口,即使将面临惩罚。

10、俄罗斯7月份海运煤炭出口同比下降3.1%。据开普勒Kpler船运数据显示,2022年7月份,俄罗斯海运煤炭出口量为1570.44万吨,同比下降3.1%,环比下降6.2%。其中,向中国出口煤炭494.72万吨,环比下降15.2%,同比增长14.7%,占其出口总量的32%。俄乌武装冲突爆发后,欧盟对俄罗斯煤炭实行禁运制裁,近几个月来,俄罗斯出口欧洲海运煤炭持续下降,7月份向欧洲出口282.04万吨,环比下降15.9%,同比下降34.3%。随着8月欧盟制裁禁令正式生效,预计后期俄罗斯煤炭对欧出口将急剧减少。今年以来,俄罗斯煤炭出口欧盟1900万吨,比上年同期下降11%,占欧盟进口总量的比重为28%,比上年同期下降21.6个百分点。1-7月份,俄罗斯海运煤炭出口量累计大约1亿吨,同比下降3.8%。

11、印度购买俄罗斯煤炭使用亚洲货币频次增多。路透社援引海关文件和业内消息称,印度公司购买俄罗斯煤炭时在更频繁的使用亚洲货币,从而避免使用美元,并降低了违反西方对俄制裁的风险。 海关数据显示,在西方国家宣布禁止俄煤后,俄罗斯方面提供了大幅折扣,俄罗斯煤炭非美元结算正变得司空见惯。数据显示,7月份,俄罗斯成为印度第三大煤炭供应国,供应量达到206万吨,较上月增加约20%。 路透社报道称,6月份印度买家至少74.2万吨的俄罗斯煤炭采购使用的是非美元货币,相当于当月进口煤炭(170万吨)的44%。 报道援引海关数据称,最近几周,部分印度钢厂和水泥生产商使用阿联酋迪拉姆、港元、人民币和欧元购买俄罗斯煤。在印度6月份的俄煤非美元交易中,人民币占31%,港元占28%,欧元占25%,阿联酋迪拉姆占16%左右。两名印度买家预计,随着银行和其他各方探索减少制裁收紧影响的措施,俄罗斯煤炭的非美元交易方式比重将会增加。

12、印度煤炭公司:雨季过后印度不大可能再次面临缺煤危机。近日,据外媒援引印度煤炭公司(Coal India Ltd)表示,今年季节性降雨结束后,印度国内电厂存煤预计充足,不大可能再次遭遇去年那样的缺煤危机。据了解,8月初,印度国内电厂煤炭库存量已上升至3000万吨。印度煤炭公司董事长普拉莫德·阿格拉瓦尔(Pramod Agrawal)表示,随着夏季用电需求上升,人们担心会再次出现去年雨季之后的煤炭短缺情况。去年,由于降雨影响煤炭开采,期间印度煤炭产量急剧下降。“去年8月份,印度电厂煤炭库存短短一个月时间骤降1120万吨。而除非有特殊事件发生,否则今年将不会再次出现类似情况。”印度经济时报援引普拉莫德表示。 除电厂库存保持高位外,目前位于私营洗煤厂、煤棚和港口以及印度煤炭公司铁路沿线等待装运的可用存煤量有1200万吨。今年7-9月份,印度煤炭公司对电力企业的计划供煤量为1.37亿吨,日均供应量149万吨。

13、澳大利亚纽卡斯尔港今年前7个月煤炭出口同比下降9.7%。纽卡斯尔港数据显示,7月份,澳大利亚纽卡斯尔港煤炭出口量为772.95万吨,同比减少46.6%,环比下降40.8%,创2019年1月份以来新低。1-7月份,纽卡斯尔港累计出口煤炭8035.69万吨,同比下降9.7%。据了解,当月纽卡斯尔港煤炭出口量大幅下降,主要是受7月份以来当地强降雨影响。7月初,通往纽卡斯尔港的主要运煤铁路因降雨被迫停运,持续降雨引发的洪水使煤炭运输、货运和客运业务均受到影响。澳大利亚气象局(BoM)预计,8月起新南威尔士州降雨天气将逐渐缓和,但表示猎人谷矿区储水量已经饱和,任何降雨都可能导致洪水再次发生。当地气象局发布的《2022-23年拉尼娜天气预测》中预计,今年8-10月份,澳大利亚东部降雨量仍可能高于往年平均水平。

14、澳大利亚最大铁路公司预计2022-23财年实现更高煤炭运输量。奥瑞松公司Aurizon为澳大利亚最大的铁路货运经营商,预计2022-23财年煤炭运输量将超过2021-22财年的1.92亿吨,因为煤炭公司正在努力修改矿山开采计划,旨在提高产量以满足全球对澳大利亚煤炭的强劲需求。Aurizon没有实现其2021-22年约2.02亿吨的修订指导运量目标,当年的运输量比2020-21年的2.021亿吨减少1010万吨。Aurizon和第三方铁路运输公司在昆士兰铁路线上的煤炭运输量从2020-21年的2.083亿吨下降到2021-22年的2.065亿吨。负责监管该运线的昆士兰竞争管理局(Queensland Competition Authority)预计,2022-23年,该运线将运送煤炭2.266亿吨。近年来Aurizon运营持续受到以下挑战:抗议者扰乱火车和港口交货,有史以来最潮湿的昆士兰州,以及疫情下持续的旷工。Aurizon报告称,2021-22年的基本利润为5.25亿澳元(3.64亿美元),低于2020-21年的5.33亿澳元,因为在较高的通货膨胀环境下的运输费增加,抵消了煤炭产量的疲软。在过去的几年里,铁路运输费一直处于压力之下,Aurizon预计这将使其2022-23年煤炭运输收益降低,尽管煤炭运输数量有望增加。

15、中蒙外长敲定嘎顺苏海图—甘其毛都口岸铁路连接,签订长期稳定供应煤炭合同。中国国务委员兼外长王毅于8月7日至8日对蒙古国进行正式访问。访问期间,中国国务委员兼外长王毅与蒙古外长巴·巴特策策格举行了会谈。在两国外长会谈做出的决定中包括加强边境口岸活动的问题。在这框架内,双方最终敲定嘎顺苏海图—甘其毛都口岸铁路连接问题,就签订关于向中方长期稳定供应煤炭合同达成共识。另外,经过两国外长磋商,对于蒙方提出的关于杭吉-满都拉口岸铁路连接的要求,中方表示重视此问题,并组织国内有关部门进行讨论。

16、亚洲天然气价格暴涨近10倍,日韩面临“供气难”困境。日本和韩国正为了争夺天然气而费尽心思。8月8日,韩国贸易、工业和能源部表示,作为全球第三大LNG进口国,韩国正在寻求采购更多的货物,以满足国内需求增长的预期,并计划在11月前将库存从目前的34%左右提高到90%左右。该部门表示,这是由于夏季热浪和俄乌冲突带来的“高度”不确定性。除了韩国,近期,全球第二大液化天然气进口国日本也在抓紧购买天然气。对此,有交易员认为,日韩寻求确保冬季及以后几个月的供应,是因为它们担心今年晚些时候随着欧洲需求增加,天然气价格会上涨。日韩等国的担忧并非空穴来风,皆因亚洲天然气价格正随着欧洲国家的强需求而急剧飙涨。近期,有消息称亚洲的液化天然气(LNG)目前现货(即时合约)价格已经涨至往年夏季水平的近10倍。尽管天然气价格迅速飙升,但日本和韩国仍坚持“囤气”以储备秋冬季所需。高价天然气会倒逼部分国家减少天然气的消费,转向其他能源。在某种程度上,煤炭成为了天然气的替代能源。有专家表示,“由于秋冬对天然气用量较大,估计日韩会增加一部分煤炭的用量来替代天然气。” 但“在印尼、澳洲为满足本国需求部分限制煤炭出口、全球煤炭市场供给结构性短缺的背景下,想要大量增加煤炭的采购量以代替天然气也并非易事。”目前日韩两国仍高度依赖传统能源发电,这两国分别约有68%和56%的电力来自化石燃料。清洁能源发电对于日韩来说“远水难解近渴”,难以有效弥补当前天然气和煤炭紧缺带来的能源供应缺口。

17、煤价飙升,嘉能可半年度利润翻番至189亿美元。矿业和大宗商品交易商嘉能可周四(8月11日)公布,2022年上半年利润(调整后 EBITDA)达到创纪录的189亿美元,由于其蓬勃发展的动力煤业务,是去年的两倍多。与英美资源集团、力拓和必和必拓等竞争对手不同,嘉能可继续开采煤炭,在全球能源紧缩背景下,煤炭价格创下历史新高。这家瑞士公司的煤炭部门在今年前六个月创造了89亿美元的收入。相比之下,铜带来了33亿美元,锌带来了13亿美元。该公司计划在2040年代中期关闭其动力煤矿,哥伦比亚、澳大利亚和南非的煤矿每年合计生产超过1亿吨煤炭。作为是澳大利亚最大的煤炭生产商,嘉能可在新南威尔士州、昆士兰州和该国其他地区拥有25个矿山。其贸易部门的半年调整后营业利润达到37亿美元,远超其32亿美元长期年度展望范围的上限。强劲的业绩将使嘉能可额外向股东返还44.5亿美元的股息和股票回购,使今年的股东总回报达到85亿美元。首席执行官警告称,较高的利率、通胀和全球经济放缓可能会降低下半年的收益。但他表示,长期大宗商品前景依然乐观。嘉能可预测2022年调整后的收益超过320亿美元。

18、主要产油国决定9月小幅增产。新华社消息,石油输出国组织(欧佩克)与非欧佩克产油国8月3日以视频方式举行第31次部长级会议,决定今年9月小幅增产,将该月的月度产量日均上调10万桶。欧佩克在会后发表声明称,此次会议注意到当前剧烈波动的原油市场基本面,有必要对市场情况进行持续评估。会议指出,必须谨慎使用目前非常有限的闲置产能,以应对严重的原油供应中断局面。声明同时指出,石油行业长期投资不足造成闲置产能减少,特别是上游部门投资不足,这可能导致石油行业难以应对2023年后持续增长的全球石油需求。近期,由于通货膨胀高企、多国央行加息,市场担忧经济陷入衰退或侵蚀需求,国际原油价格有所回落,但仍在每桶100美元左右高位徘徊。在欧佩克与非欧佩克产油国第31次部长级会议召开前,主要石油消费国曾多次敦促主要产油国扩大增产规模,以平抑油价,缓解通胀压力。2020年4月,因新冠疫情等原因冲击石油需求,欧佩克与非欧佩克产油国达成减产协议。2021年7月,欧佩克与非欧佩克产油国决定从当年8月起根据市场情况每月将其月度产量逐步上调。欧佩克与非欧佩克产油国第32次部长级会议将于今年9月5日举行。