综合

世界煤炭市场一周概览(第34周)

一、全球煤炭市场运行情况

过去的一周,全球煤炭市场价格涨跌互现。欧洲市场动力煤价格先涨后降,南非煤炭价格下降,美国、哥伦比亚煤炭价格上涨,印尼煤炭价格高位企稳,澳大利亚动力煤和炼焦煤价格都继续小幅上升。各区域煤炭市场具体情况简要分述如下:

欧洲:上一周,欧洲煤炭市场喜忧参半。莱茵河水位近期出现上升,部分缓解了西欧港口向德国电厂运输煤炭的物流限制,也为西欧ARA港口煤炭进口增加新的供应创造了条件。此外,俄罗斯天然气工业股份公司于8月下旬宣布本月底北溪一号(NS-1)管道将再次进行三天的断气维修工作,但又说维修保养工作最终情况不知将会如何,有可能导致天然气供应完全停止,进而导致欧洲天然气和电力价格上涨。煤炭价格起初也上涨到415美元/吨。但随后由于天然气价格回落,煤炭价格回调至380美元/吨以下。西欧ARA港口煤炭库存仍保持在约850万吨的历史高位。

南非:南非6000千卡动力煤价格指数跌破355美元/吨。主要由于俄罗斯煤炭在印度热成型铁市场大量取代了南非煤炭。据钢铁生产商称,生产1吨产品需要0.62吨俄罗斯高热值煤,而要用南非高热值煤则需要0.82吨。俄罗斯煤炭与印度国内原料按9:1的比例混合后,其成分类似于南非的5500千卡的煤。与此同时,俄罗斯6000千卡煤炭到印度霍尔迪亚帕拉迪普港(ports Paradip, Haldia)的到岸价格只有190美元/吨,而南非理查兹湾港煤炭离岸价为240美元/吨。

美国:据美国能源信息署(EIA)8月25日发布的煤炭产量周报(Weekly Coal Production Report)数据显示,截止8月20日当周的煤炭产量约为1156万短吨,环比下降1.5%,同比增长6.3%。年初至今美国煤炭产量累计为3.728亿短吨,同比增长2.6%。

能源信息署发布的煤炭市场周报(Coal Markets Report)显示,截止8月19日的当周,美国煤价基本与世界市场同步上涨。美国东部的中阿巴拉契亚地区(Central Appalachia)煤炭价格为187.15美元/短吨,环比上涨5.6美元;北阿巴拉契亚地区(Northern Appalachia)煤炭价格为145.85美元/短吨,环比上涨4.35美元;中部伊利诺伊盆地(Illinois Basin)地区煤价为189.7美元/短吨,环比上涨3.2美元;西部粉河盆地(Powder River Basin)煤价为16.25美元/短吨,基本持平;尤因塔盆地(Uinta Basin)煤价为42.85美元/短吨,环比微降0.15美元。

印度尼西亚:印尼5900 GAR 动力煤攀升至179美元/吨。自9月中旬起,印度尼西亚政府可能将对占全国总产量30-40%的那些矿业公司提高矿产开采税mineral extraction tax (MET),这些公司目前的 MET 是3-7% ,这还取决于煤的发热量。新的模式将与印尼 HBA 基准价格挂钩,其中包括高热值的澳大利亚煤炭价格。鉴于印尼和澳大利亚煤炭价格变动的不同性质,新规定可能导致印尼煤炭生产商开始蒙受损失。

澳大利亚:由于天气炎热以及即将到来的冬季储备工作的启动,包括韩国和日本在内的亚太国家的煤炭进口需求强劲,澳大利亚6000动力煤价格继续上涨至每吨445美元以上。此外,最近昆士兰州又一次发生洪水之后,供应也受到了限制。

澳大利亚冶金煤炭价格指数飙升至275美元/吨以上,原因是部分炼焦原料煤转向动力煤市场销售,以及日本消费者拒绝俄罗斯煤炭进口后,转向对澳大利亚煤炭的需求持续增长。普氏价格指数显示,截至8月26日(周五),澳大利亚峰景矿优质硬焦煤FOB价为275.25美元/吨,较上周五上涨3.25美元。总体而言,钢铁市场受到全球经济预期衰退和电价高企的影响仍一直承压,钢铁生产商的需求疲软也证实了这一点。

二、区域煤炭市场价格变化

华南地区:8月26日,API8(5500K)指数为154.83美元/吨,周环比上涨3.16美元/吨。5500 千卡动力煤华南到岸价(cfr south China)为156.92美元/吨,环比上涨2.46美元/吨。

京唐港:8月26日,一线主焦煤(低挥发份优质主焦煤)进口CFR价为280美元,较上周五下跌1.5美元,较月初下跌19美元;京唐港库提价2450元,较上周五下跌50元。二线主焦煤(中挥发份优质主焦煤)进口CFR价243美元,较上周五下跌1.5美元,较月初下跌19美元,京唐港库提价2150元,较上周五下跌50元。

中蒙口岸:8月26日,甘其毛都焦精煤报价1930元/吨,周环比持平,同比下降655元/吨。策克口岸1/3焦煤报价1255元/吨,周环比持平,同比下降270元/吨。

印尼:8月26日当周,5800 GAR动力煤离岸价为164.49美元/吨,环比前一周下降0.85美元;4200 GAR离岸价为75.68美元/吨,环比上涨2.25美元;3400 GAR动力煤离岸价为50.61美元/吨,环比上涨1.41美元。

欧洲:8月26日当周西欧ARA港6000千卡NAR动力煤到岸价为388.36美元/吨,环比前一周上涨8.33美元;5700千卡NAR动力煤到岸价为363.36美元/吨,环比上涨8.33美元。

南非:8月26日当周理查兹湾港(Richards Bay)6000千卡NAR动力煤离岸价为361.63美元/吨,环比前一周上涨14.86美元/吨;5700千卡NAR动力煤离岸价为317.77美元/吨,环比上涨3.67美元;5500千卡NAR动力煤离岸价为250.45美元/吨,环比上涨6.0美元。

美国:8月26日当周,东海岸汉普顿道港口(Hampton Roads)6000千卡NAR动力煤离岸价为316.06美元/吨,环比前一周上涨5.13美元。8月26日当日,美国低挥发份硬焦煤(Low Vol HCC)汉普顿道港口离岸价为265美元/吨,环比前一周上涨9美元。

哥伦比亚:8月26日当周,玻利瓦尔港(Puerto Bolivar)动力煤离岸价为365.0美元/吨,环比前一周上涨5.0美元。

澳大利亚:8月26日当周,纽卡斯尔港(Newcastle)6000千卡NAR动力煤离岸价为433.24美元/吨,环比前一周下降1.6美元;5500 NAR离岸价为204.33美元/吨,环比前一周上涨5.05美元。

俄罗斯:8月26日当周,波罗的海(Baltic)港口动力煤离岸价为108.5美元/吨,环比前一周每吨下降1.75美元;远东地区东方港(Vostochny))6000千卡NAR动力煤离岸价为164.0美元/吨,环比前一周下降1.4美元;东方港5500千卡NAR动力煤离岸价为131.2美元/吨,环比前一周下降0.3美元。

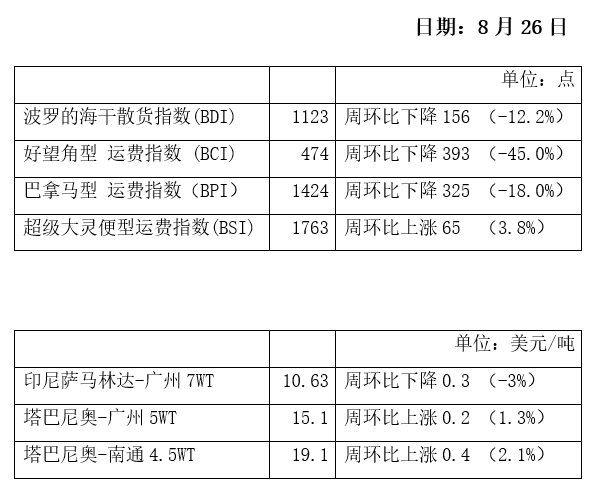

三、国际海运费价格

四、重要事件、新闻

1、能源危机加剧叠加极端高温干旱气候,欧洲煤炭需求持续增加。8月10日欧盟对俄煤炭进口制裁禁令正式生效。数据显示,2021年俄罗斯占欧盟的煤炭进口份额为46%,德国、波兰、荷兰是欧盟内部的最大买家。2021年欧盟进口煤炭约1.1亿吨,其中约5100万吨进口自俄罗斯,欧盟用于发电和取暖的动力煤大约70%来自俄罗斯。与此同时,受乌克兰危机影响,俄罗斯向欧洲供应的天然气减少,而在此之前,欧盟有40%的天然气来自俄罗斯,俄罗斯减少对欧洲的天然气供应影响巨大。石油方面今年12月5日后,欧盟第六轮对俄制裁措施中的“俄油禁运令”也将正式生效,届时,除了经管道输往匈牙利等少数中欧国家的俄罗斯石油以外,海运的俄罗斯石油将被完全禁绝。在能源危机愈加严峻的情况下,欧洲今夏高温不退、干旱严重,影响水力、核能和太阳能发电。挪威咨询企业吕斯塔德能源公司统计数据显示,欧洲今年前7个月水力发电量比去年同期减少两成,核能发电量减少12%。在电力供应紧张而能源价格高企之下,欧洲国家的电价飙升明显。欧洲能源交易所(European Energy Exchange AG)的数据显示,法国电力价格上涨达到创纪录的每兆瓦时700欧元(707美元),在过去12个月内涨幅超700%。德国电价达到创纪录的541欧元, 12个月内上涨超500%。面对这一情况,欧洲多国纷纷储备传统能源,对煤炭的需求不减反增。包括德国、奥地利、荷兰和意大利在内的众多欧洲国家纷纷表示将重启燃煤电厂。据外媒报道,8月22日,德国电力生产商Uniper表示,由于本月底俄罗斯天然气供应可能会中断三天,为避免供电中断,公司计划重启Heyden4 硬煤发电厂,以增加对市场的电力供应。而这已经是8月以来德国重启的第二座煤电厂了。8月初,霍恩哈默尔恩地区的梅鲁姆发电厂成为德国第一家恢复供电的煤电企业。据报道,还会有数家德国煤电厂在未来几周重新启动,因为来自俄罗斯的天然气正在不断减少。数据显示,今年6月以来欧洲煤炭消费反季节性上升,德国的煤炭消费同比增加约14.5%,较过去三年均值增加了34.7%,荷兰煤炭消费同比增加了25.2%,较过去三年均值增加了61.2%。另外,业内人士称,对欧洲来说,今冬取暖需求或是更大挑战。

2、煤炭资源丰富的波兰将面临能源供应严重不足的冬天。德国之声(DW)消息,欧盟对俄罗斯煤炭禁令8月10日正式生效不过开始没几天,很多欧盟的成员国就已经受不了啦,到处在求“煤”,就连煤炭资源丰富且是欧盟最大的煤炭生产国——波兰也没抗住这场冲击。作为欧盟煤炭“堡垒”,波兰本以为可以靠自食其力渡过难关,但现在它也不得不对现实低头,“哀叹”自己对俄罗斯煤炭实在是太过依赖。而且波兰还是一个态度非常强硬的国家,在欧盟决定将俄罗斯能源纳入制裁范围之前,波兰就已经禁止从俄罗斯进口煤炭,现在看来“打脸”来得太快了。为了缓解煤炭短缺问题,波兰议会通过了一项对三分之一使用煤取暖的家庭的紧急补贴,但是从实际情况来看似乎并没有什么作用。一名居住在波兰的普通人表示,钱并不能解决真正的问题,收到煤炭才是当务之急。煤炭短缺已经让他被迫成为一名跨境燃料贸易商,前往捷克共和国购买煤炭,然后再拖着煤炭回到波兰。至于波兰为什么这么缺煤,其实有很多原因,最主要的原因其实就如波兰所意识到的:太过依赖俄罗斯。首先,禁止从俄罗斯进口煤炭相当于切断了最主要的煤炭供应来源。虽然波兰是一个煤炭生产大国,但大部分煤炭质量较低,主要用于发电厂,而波兰家庭供暖每年燃用煤炭1000万吨,其中大约一半是在国内开采,还有五分之二都来自俄罗斯。其次,波兰的地理位置处在欧洲大陆中部,从俄罗斯进口很方便,但是距离哥伦比亚、美国以及南非、澳大利亚等这些煤炭生产国比较远,因此从这些替代市场进口的煤炭成本也很高。现在波兰正忙于从哥伦比亚、澳大利亚、南非和印度尼西亚购买煤炭,但是人们怀疑在供暖季节开始前的几个月内是否能够采购到足够的煤炭。据悉,波兰的煤炭价格从去年平均价格每吨不到1000兹罗提上涨了四倍,现在已达到每吨3000多兹罗提(650美元/吨)。许多波兰用户预计在冬天到来时将陷入能源贫困,这意味着他们无法再支付取暖费用。第三,波兰对于俄罗斯的依赖还体现在对波兰煤炭企业的影响上。因为长期依赖俄罗斯煤炭,波兰在推动和投资煤炭行业时一直都没有进展,相对应的能源政策也十分糟糕,这就导致他们更加依赖俄罗斯煤炭。祸不单行,在这场煤炭危机爆发的同时,波兰第二季度经济环比收缩2.3%,进一步加大了波兰经济衰退的可能性。现在很多贫困的波兰人为了能取暖已经打算烧低质量的煤,甚至政府还“授权”允许人们在森林中搜寻木柴,但这不仅会影响空气质量,同时也会加大居民患呼吸道疾病的可能性。考虑到这些挑战,能源专家已经对之前所说的“波兰人不应该害怕这个冬天”的言语产生动摇了。

3、俄罗斯煤炭出口几近停摆。据彭博社(BLOOMBERG) 25日消息,由于欧盟(EU) 27国禁止成员国的实体向世界任何地方为俄罗斯煤炭运输提供服务,俄罗斯煤炭出口实际上已经基本停止。在为期四个月的过渡期后,欧盟对俄罗斯煤炭和其他商品的禁令于8月10日开始正式实施。而据媒体援引知情人士的消息,欧盟的禁令已经使俄罗斯的煤炭出口实际上陷入了停摆。相关知情人士称,俄罗斯最大的动力煤企业——Suek JSC,自8月中旬以来就未能将动力煤通过海运出口。欧盟委员会本月早些时候在解释具体制裁时曾表示,欧盟对俄罗斯煤炭领域的制裁令,包括了禁止欧盟运营商向所有来自俄罗斯的此类产品提供服务——例如融资和保险。目前,全球海运的保险和再保险市场由欧盟、英国、瑞士公司主导,这使得船东很难对俄罗斯的相关货物进行海运投保。虽然俄罗斯煤矿企业早在禁令生效之前就已经开始寻找其他地区买主,但船东通常要与企业签订再保险协议,而现在这个大门已经被关上。知情人士表示,这些煤企也在努力寻找其他解决办法,但这些方案要么成本高昂,而且想要实施也需要时间,这推动了全球煤价进一步走高。

4、煤价大涨,澳大利亚主要煤企营收普遍创纪录新高。尽管面临疫情导致的劳动力减少以及通货膨胀带动生产成本升高等问题,但得益于今年以来全球大宗商品价格飙升,澳大利亚主要煤炭生产商近日先后披露财年运营利润预期创纪录。2月下旬俄乌冲突以及欧盟对俄煤炭禁运令导致全球能源供应收紧,供需失衡带动能源价格不断走高。以动力煤为例,今年上半年,全球动力煤价格较年初大涨超1倍。虽然煤价上涨使得全球煤炭消费国能源成本大幅增加,但对于煤炭生产商却是乐见的。澳大利亚是全球最大的煤炭生产国和出口国。随着6月份澳大利亚财年结束,近期已经有多家澳洲煤企公布1-6月营收创纪录新高,并预计财年营收同样创纪录高位。上个月,澳大利亚最大的独立煤炭生产商怀特黑文煤炭公司(Whitehaven Coal)公布季度产量报告,并表示受运营业绩改善以及煤炭价格创纪录高位支撑,公司财年运营业绩有望史以来最佳。怀特黑文表示,2021-22财年(2021年7月-2022年6月),公司息税折旧及摊销前利润(EBITDA)预计约30亿澳元(20.4亿美元),远高于2020-21财年的2亿澳元。“由于利润预期创纪录,怀特黑文公司现金流大量积累,该公司很可能将宣布股票回购及股息相关的资本管理措施。”路透社近日援引晨星澳大利亚股票分析师乔恩·米尔斯表示。8月上旬,科罗纳多全球资源公司(Coronado Global Resources)公布今年1-6月运营情况,净收入达5.62亿美元,而上年同期为净亏损96.1亿美元;息税折旧及摊销前利润(EBITDA)为8.49亿美元,远高于上年同期的2570亿美元。8月17日,兖煤澳大利亚公司(Yancoal Australia)披露上半年财务报告显示,得益于煤炭价格大幅上涨,今年上半年,兖煤澳洲公司实现运营收入47.76亿澳元(33.12亿美元),同比增加30亿澳元,增幅169%。澳大利亚新希望公司(New Hope)近日表示,受煤价大涨支撑,公司预计全年运营收入将大幅增加。该公司预计,2021-22财年(2021年8月-2022年7月)息税折旧及摊销前利润约为15.6亿澳元,远高于上一财年的3.67亿澳元。另外,随着煤炭及其他大宗商品价格上涨,全球最大矿商必和必拓(BHP)本月早些时候公布年度利润创有史以来最高纪录,2021-22财年公司基本盈利达238亿美元,较此前一年的171亿美元飙升近40%,创下2001年合并成立公司以来的最高水平。“今年以来煤炭资产表现出色,未来3-6个月内,煤炭仍将是我们的首选投资领域。”全球投资银行和机构证券交易商杰弗里(Jefferies)分析师近日表示。除煤价大涨外,对能源短缺的担忧使得全球主要煤炭进口国增加了对澳煤的依赖。目前,已有不少欧洲等地区的买家通过政府与澳煤企达成供煤合同,而这些买家此前依赖于俄罗斯供应。不过,受新冠肺炎疫情导致的劳动力短缺影响,加之今年以来澳大利亚当地暴雨引发的洪水频发,澳洲矿商一直致力于快速提高产量,以满足不断增加的需求。

5、澳大利亚煤炭主产区再迎降雨。据外媒报道,近日,澳大利亚新南威尔士州再次迎来暴风雨天气,有关部门已经要求纽卡斯尔港(Newcastle)和肯布拉港(Kembla)的锚地船舶驶离港口。据了解,澳大利亚气象局(BoM)已经就纽卡斯尔港和肯布拉港所在的亨特(Hunter)海岸和伊拉瓦拉(Illawara)海岸发出危险海浪警告。当局表示,尽管未来几天当地降雨将稍有缓和,但预计周末雨势还将加强。在澳大利亚气象局发布拉尼娜警报后,位于西澳北部的居民已接到通知,做好迎接比以往更潮湿的夏季以及高风险气旋的准备。今年7月初,澳大利亚东海岸迎来今年第二次强风暴袭击,部分地区遭洪水淹没,煤炭主产区被淹、煤炭运输中断。受澳洲降雨的影响,7月份,纽卡斯尔港煤炭出口量降至多年来新低,为772.95万吨,同环比分别大幅下降46.63%和40.83%。自7月份澳大利亚洪水消退后,虽然当地煤炭主产区矿井积水已被抽干,但大多储水设备已满,即使未来降雨量不大,也可能使得矿区排水更加困难。本周早些时候,澳大利亚气象局表示,未来几个月在澳大利亚发生拉尼娜现象的几率已由之前的50%上升至70%左右,这也将给澳大利亚东部和北部沿海地区再次带来强降雨,预计在9-11月期间,澳大利亚大陆东部三分之二的地区降雨量或可高于平均水平。此前,兖煤澳大利亚公司(Yancoal Australia)曾警告称,公司位于新南威尔士州猎人谷地区的矿山储水设备已经处于饱和状态,无法应对更多降雨。该公司表示,如果拉尼娜天气模式按照预期发展,连续第三年高于平均降雨水平,则公司产能将持续受限,直至2023年。

6、7月全球粗钢产量1.49亿吨,同比下降6.5%。世界钢铁协会发布的初步数据显示,2022年7月份,全球64个纳入世界钢铁协会统计国家的粗钢产量为1.49亿吨,同比下降6.5%。7月全球前十大粗钢生产国为中国、印度、日本、美国、俄罗斯、韩国、德国、土耳其、巴西和伊朗。数据显示,7月份,中国粗钢产量8140万吨,同比减少6.4%;印度粗钢产量1010万吨,同比增长3.2%;日本粗钢产量为730万吨,同比下降8.5%;美国粗钢产量700万吨,同比下降6.4%。同期,俄罗斯粗钢产量为550万吨(估计值),同比下降13.2%;韩国粗钢产量为610万吨,同比下降0.6%;德国粗钢产量为300万吨,同比下降2.0%。 土耳其粗钢产量为270万吨,同比下降20.7%;巴西粗钢产量为280万吨,同比下降8.7%;伊朗粗钢产量为200万吨,同比增加34.1%。1-7月份累计,全球64个纳入世界钢铁协会统计国家的粗钢产量为11.02亿吨,同比下降5.4%。其中,中国、印度、日本、美国和俄罗斯粗钢产量分别为6.09亿吨、7330万吨、5330万吨、4800万吨和4140万吨,同比变化-6.4%、8.0%、-4.9%、-3.0%和-7.0%。韩国、德国、土耳其、巴西和伊朗粗钢产量分别为3990万吨、2250万吨、2160万吨、2030万吨和1740万吨,同比变化-3.4%、-5.1%、-6.9%、-3.5%和3.7%。

7、南32公司取消7亿美元冶金煤矿扩建投资。全球矿商南32公司(South32)表示,由于潜在投资回报少,对于澳大利亚新南威尔士州邓卓比恩冶金煤矿(Dendrobium)的扩建,其将取消7亿美元的前期投资。南32公司在一份公告中称,公司将不再推进该项目,而是转向寻求在获批领域内延长矿山寿命。该计划正在征求相关部门的批准。该公司首席执行官格雷厄姆•科尔(Graham Kerr)表示,公司是在广泛分析了替代方案后做出这一决定的。邓卓比恩煤矿于2002年开始运营,向博思格钢铁公司(BlueScope Steel)供应煤炭。根据目前的许可证,该矿可以继续运营到2030年。

8、南非Transnet公司和工会工资谈判陷入僵局,罢工迫在眉睫。南非铁路运输公司(Transnet)上周五宣布,工资谈判陷入僵局,两家工会提出了罢工的可能性,罢工可能进一步削弱这家国有铁路物流公司,并影响非洲最发达的经济体。由于机车短缺、维护不足、故意破坏和基础设施被盗,Transnet 的运营一直处于运输能力之下,这也给矿商造成了数十亿兰特的潜在收入损失。Transnet在一份声明中表示,与南非运输和联合工人工会(Satawu)和国家联合运输工会(UNTU)的谈判于5月份开始,双方已经正式宣布存在工资纠纷。Transnet 表示,工会拒绝了将员工工资提高1.5% (不包括医疗和住房补贴)的提议。Transnet 表示: “他们的立场与前几轮工资谈判相比没有变化,要求年薪增加12% ,还有其他一些要求,这些要求归拢起来将使劳动力成本增加21% 。”UNTU 工会总书记 Cobus van Vuuren 告诉路透社,他的工会已经拒绝了 Transnet 的提议,因为它远低于7月份7.8% 的同比通货膨胀率。他说,争端的正式宣布为与 Transnet 的进一步谈判留出了30天的“冷却期”。“然而,如果各方不能达成妥协,那么劳工可能将通过投票,由成员们授权我们是否可以采取受保护的产业行动,”范维伦van Vuuren表示。Satawu 工会将 Transnet 的报价形容为一种“侮辱”,但表示仍有待进一步谈判。“Satawu工会强调,罢工不是我们的首要考虑。但在现阶段,雇主正迫使我们走这条路” 。若出现罢工,也必将对南非煤炭铁路运输和出口造成严重影响。

9、福岛核事故十余年后,日本宣布重返核电。据外媒报道,日本首相岸田文雄8月24日表示,为确保今后电力稳定供应,日本计划再次大规模重返核电,将重启大量闲置的核反应堆,并利用下一代技术开发新的核电站。此举是在福岛核事故发生10多年后,日本再次大规模重启核电,政府希望通过开发和新建核反应堆,以缓解电网在今年夏天巨大需求下承受的压力,并抑制日本对能源进口的依赖。“核电和可再生能源对于进行绿色转型至关重要,俄乌冲突改变了全球能源形势。”彭博社援引岸田文雄表示。上个月,日本政府就曾表示,希望尽快重启更多核反应堆,以免冬季再次出现供电危机。今年,日本已经经历过两次重大的电力危机,其中一次在6月底,当时该市遭遇一个多世纪以来最严重的热浪。根据日本政府24日公布的方案,政府正考虑新增和改建核电站,将规定最长60年的核电站运转年限进一步延长。另外,岸田文雄还在一次有关“绿色转型”的政府会议上表示,日本计划从明年夏天开始重启7座核反应堆。这将使2011年福岛核泄漏事故后恢复运行的反应堆数量达到17个,而日本一共有33个可供运营的反应堆。不过,自2011年福岛核泄漏事故以来,日本国民对核电站的反对意见根深蒂固,改变方针的讨论可能遭到批评。彭博社指出,在日本,闲置反应堆的重启计划还面临着日本中央政府无法控制的巨大障碍,例如电力公司在重启反应堆之前必须获得当地市政部门的批准,而在福岛核灾难之后当地民众的反对声中,这可能需要花费数年时间。然而,面对极端天气和全球燃料短缺对电力供应的影响,日本岸田文雄政府一直在考虑扩大核电产业。

10、澳大利亚7月份动力煤出口环比下降31%。据CoalMint 整理的船运数据显示,2022年7月,由于受到暴雨及洪水的严重影响,澳大利亚动力煤出口大幅下降,降至两年来最低水平,当月动力煤出口量为1160万吨,环比下降31%。两年前在2020年5月全球新冠疫情爆发蔓延的高峰时期,澳大利亚的动力煤出口曾下降到1100万吨。今年7月份,由于连接新南威尔士州西部煤田与悉尼以及纽卡斯尔港和肯布拉港的蓝山铁路线遭遇暴雨造成的山体滑坡,使得铁路运输受阻,纽卡斯尔港上个月也因为降雨和洪水而关闭了两个多星期。导致对欧洲、日本和其他亚洲国家等主要目的地市场煤炭出口发货量急剧下降。而唯独对印度的动力煤出口环比增长47%,主要因为其中大部分船只运输的是印度阿达尼公司在澳大利亚刚投入运营的煤矿生产出口的煤炭。随着经济活动的恢复和为旅游目的重新开放了国际边界,马来西亚电力需求持续保持较高水平,澳大利亚对马来西亚的煤炭出口环比也大幅增加了54%。尽管欧洲国家煤炭进口需求强劲,但澳大利亚对欧动力煤发货量由于暴雨造成的供应中断而大幅下降。7月份,澳大利亚对荷兰煤炭出口只有10万吨,环比下降84%;对日本煤炭出口590万吨,环比下降了18%。由于澳大利亚煤炭价格上涨过高,也拖累了其对韩国、中国台湾、越南和泰国等亚洲主要买家的出口。对韩国煤炭出口140万吨,环比下降59%;对中国台湾煤炭出口200万吨,环比下降22%。7月之后,澳大利亚煤炭出口可能会增加,因为纽卡斯尔港煤炭交付已经恢复正常。由于欧洲对俄罗斯煤炭进口实施制裁禁运,而对澳大利亚的煤炭进口需求强劲,现在澳大利亚是西欧国家煤炭进口的主要来源地之一。然而,持续高昂的价格可能也会影响其对一些亚洲国家的出口。

11、前7个月俄罗斯库兹巴斯盆地煤炭出口同比下降15.2%。据当地的煤炭工业部门统计数据显示,2022年1-7月,俄罗斯库兹巴斯盆地煤炭企业产量累计为1.257亿吨,比上年同期减少1180万吨,同比下降8.9%。其中,动力煤产量8880万吨,比去年同期减少890万吨,同比下降9.1%;炼焦煤产量3690万吨,比去年同期减少290万吨,同比下降7.3%。库兹巴斯盆地煤炭生产以露天开采为主。前7个月煤炭产量中,露天煤矿生产煤炭8250万吨,比上年同期减少590万吨,同比下降6.7%;井工煤矿开采4320万吨,同比也减少590万吨,下降12.0%。2022年1-7月, 库兹巴斯盆地煤炭企业销售给终端用户煤炭1.027亿吨,比上年同期减少1240万吨,同比下降10.8%。其中,出口煤炭6880万吨,同比减少1230万吨,下降15.2%;出售给俄罗斯国内冶金企业1830万吨,同比减少170万吨,下降8.5%;出售给当地燃煤电厂980万吨,同比增加70万吨,增长7.7%。由于铁路物流问题和国际社会对俄罗斯的制裁,库兹巴斯的库存连续第六个月同比增长。截至2022年8月1日,库兹巴斯煤炭库存总量为1870万吨,比上年同期增加380万吨,同比增长25.5%。

12、澳大利亚炼焦煤价格三周内从低点反弹40%。在连续下跌两月,并在今年8月第一周跌至一年低点190多美元/吨后,澳大利亚炼焦煤离岸价近期连续上涨近40%,达到270美元/吨。印度是澳大利亚最大的炼焦煤进口国,因此随着印度政府5月底开始对钢铁产品征收出口关税,澳大利亚炼焦煤遭受重创,澳大利亚炼焦煤需求和价格经历了大幅下跌。与此同时,在过去两个月里,由于钢厂原料煤库存充足,加之通胀压力挫伤钢材需求,欧洲地区对澳大利亚炼焦煤的需求也欠佳。然而,随着欧洲从8月10日起全面禁止进口俄罗斯煤炭,市场情绪在开始改变,价格受到提振。该地区55-60%的炼焦煤进口来自俄罗斯,俄煤禁令之下澳大利亚和美国炼焦煤将在欧洲地区开疆拓土。实际上,由于预期8月份暑假结束后欧洲地区钢材市场将回暖,相应地钢材需求将改善,贸易商们已开始入手澳煤。随着雨季进入尾声,以及预期国内钢材需求将从下月开始回升,印度8月份对澳大利亚炼焦煤的需求也出现改善。在旺季和建筑活动恢复的推动下,印度钢材需求有回升预期,利好炼焦煤价格。此外,据悉日本钢铁企业还达成了几笔澳大利亚炼焦煤交易。供应方面,降雨导致澳大利亚7月份炼焦煤生产和供应受阻,继而8月份现货资源短缺,价格受到支撑。最近,澳大利亚气象局将ENSO展望升至拉尼娜警告,这意味着拉尼娜现象出现的概率会大大提升,2022-2023财年继续成为多雨的一年的可能性加大,这可能将是连续第三个拉尼娜年。也就是说,未来几个月澳大利亚的煤炭供应可能会继续受到暴雨的阻扰,将为价格提供有力支持。

13、电力需求上升,印度政府考虑推迟关闭煤电厂。据外媒报道,印度政府正计划放缓燃煤电厂停运速度,同时还将新增煤电能力,以在未来几年内维持较高的发电能力。彭博社援引印度官员表示,到本世纪末,印度政府计划停运的燃煤电厂发电能力少于5000兆瓦,这远低于政府2020年提出的减少约2.5万兆瓦煤电能力的目标。印度官员表示,鉴于印度正在应对不断增长的电力需求以及全球能源短缺情况,政府也相应地放宽了退出煤电计划。目前,印度燃煤发电装机能力约20.4万兆瓦。政府计划未来十年内将印度燃煤发电能力提升至25万兆瓦以上,但尚未做出最终决定。不过,此举可能会威胁到印度在应对气候变化方面所做的努力。根据印度政府最新的《国家自主贡献》,该国承诺到2030年通过非化石燃料发电装机占比提升至50%,这也使得印度未来十年得以继续依赖煤炭。印度中央电力局(CEA)数据显示,目前,印度电力总装机容量为40.4万兆瓦,其中50%来自煤电,28%来自可再生能源,10%来自水电。

14、印尼政府将对煤炭出口征收新的累进矿权使用税。印度尼西亚总统佐科·维多多(Joko Widodo)于2022年8月15日签署了一项政府条例(2022年第26号),涉及煤炭出口的累进特许权使用费(progressive royalty rates for coal exports),该条例将于2022年9月15日生效。过去的煤矿特许权使用费是对三种不同热值类别的煤炭按照销售价格征收3%-7%的使用费率。而在新规定中,特许权使用费率是根据印尼煤炭参考价格进行调整的累进式确定。根据新的规定,累进使用费率适用于印度尼西亚政府确定的煤炭参考价格(HBA),而不是实际销售价格,累进使用费率为5%-13.5%,最高的特许权使用费是13.5%。在 GAR 基础上的热值为5200千卡/千克以上、且印尼HBA价格在每吨90美元以上的煤炭,将征收13.5% 的特许权使用费。

15、今年前7个月全球海运煤炭贸易量同比增长1.3%。意大利船舶经纪与服务集团班切罗・科斯塔(Banchero Costa)近期发布市场周报(MARKET REPORT – WEEK 33/2022),援引路孚特(Refinitiv)船舶航运跟踪数据显示,2022年1-7月,全球海运煤炭贸易量为6.761亿吨,比2021年同期的6.674亿吨增长1.3%,但仍低于2019年同期的7.476亿吨。船运数据还显示,今年年初,全球海运煤炭出口出现了较大幅度的下降。2022年第一季度,全球海运煤炭出口贸易量仅为2.585亿吨,同比下降5.1%;第二季度,海运煤炭出口贸易量达到3.144亿吨,同比增长7.8%;但7月份,全球海运煤炭出口贸易量为1.032亿吨,同比下降0.3%,环比下降7.7%。

16、电价飙涨1000%,欧洲电力危机爆发,欧盟将紧急开会。当地时间8月26日,欧洲电价彻底引爆,能源危机愈演愈烈。德国、法国的电力危机尤为严峻,电价不断刷新历史纪录。法国明年交付的基本负荷电价达到1130欧元/兆瓦时,历史上首次超过1000欧元,日内飙涨达25%,过去一年,电价上涨了约10倍;德国同类产品亦刷新历史纪录,日内涨幅更是达33%,至995欧元/兆瓦时,在本周(8月22-26日)累计涨幅约为70%。另外,英国的远期电力价格也直冲云霄,从6月的242英镑/兆瓦时,飙升到1000英镑/兆瓦时。当前,欧洲电力危机爆发的主要原因来自2个方面,其一是,俄罗斯对欧洲的天然气供应非常紧张。目前,“北溪-1”的输气量仅为满负荷的20%,而在对欧洲制裁反击的最新举措中,“北溪-1”天然气管道将于31日起再度停止供气3天。因为供应形势紧张,当地时间8月26日,欧洲基准天然气期货价格再度创下新高,连续第6周上涨,是今年以来持续上涨时间最长的一次。俄专家警告称,如面临气温骤降或储气不足,欧洲今冬的天然气价格可能会突破历史性的每千立方米5000美元;其次是,2022年夏季欧洲遭遇了史诗级的干旱、高温天气。罕见的高温、干旱天气使得各地河水温度过高,无法用于冷却核电站的反应堆,冲击了欧洲核电供应。以法国为例,今年核电发电量已降至30多年的新低,电网运营商RTE的数据显示,截至周五,法国电力公司核反应堆的可用性仅为42%。而在此之前,法国一直都是欧洲最大的电力净出口国之一,但今年却被迫进口电力,进一步加剧了欧洲电力危机。如此之高的电价,可能迫使部分行业大规模减产,甚至停工。面对愈发危险的能源危机,欧盟轮值主席国捷克总理菲亚拉8月26日表示,捷克将在近日召集欧盟成员国能源部长举行紧急会议,聚焦欧盟当前面临的能源危机。