综合

世界煤炭市场一周概览(第52周)

一、全球煤炭市场运行情况

过去的一周,是2022年最后的一周。对于能源供应来说,这一年真是糟透了。俄乌战火一开,激发业已偏紧的能源供需基本面局势紧上加紧。美欧西方对俄制裁与反制裁一轮又一轮的斗法,使得全世界陷入能源危机,导致全球能源价格飞涨,通胀高企。并进一步引发社会动荡,斯里兰卡政府解散了,英国首相换人了,波兰老百姓开始在自家庭院下挖煤了,欧美国家的“罢工潮”发生了。

岁尾的煤炭市场喧嚣之后渐渐归于平静,煤炭该增产的产出了,该消耗的都使用上了,煤价该上涨的时候涨了,该降的时候也回落了。岁月更替,四时轮回,各色各样的一年回顾及新年展望陆续开始上演,然而,市场却仍在无声无息、无影无形、不管不顾、一刻不停地循其规则自行运转着。

过去这一周,全球动力煤市场几周以来的区域分化现象明显变弱,大体呈现企稳态势。欧洲由于气候偏暖,天然气价格大幅下降、煤炭消耗强度减弱、港口库存上升等多因素影响,煤价继续下降。美国、哥伦比亚等地动力煤价格也小幅回落,而南非煤价却没有象以往那样随西欧市场而动,而是出现了逆势上涨。亚太市场的澳大利亚、印尼、俄罗斯煤炭价格保持基本稳定,小幅下降。

这一周,全球冶金煤市场价格企稳、小幅上涨。澳大利亚优质炼焦煤价格环比上升,美国优质炼焦煤离岸价格保持高位不变。普氏(Platts)价格显示,12月30日,澳大利亚峰景矿优质硬焦煤(HCC)离岸价(FOB)上涨至294.5美元/吨,环比前一周上涨8.75美元。同期,美国东海岸汉普顿道(Hampton Roads)港口优质焦煤离岸价格继续稳定在每吨272美元的价位。

2022年,全球煤炭产量、消费量都创出了历史最高纪录。国际能源署年末发布的煤炭年度报告,预计2022年全球煤炭消费量将比上年增长1.2%,首次超过80亿吨,并超过2013年创下的历史纪录。同时,全球煤炭产量预计将由上年的78.88亿吨增长至83.18亿吨,同比增长5.4%,也创出历史新高。

一年来,国际煤炭贸易先降后升。全球海运煤炭装运量自经历了印尼元月禁止煤炭出口带来的第一季度低迷期之后,第二、第三季度增长步伐加快,路孚特(Refinitiv)船运数据显示,二、三季度海运煤炭装载量分别同比增长8.5%和6.3%,目前已经基本恢复到了新冠疫情之前的水平。2022年前11个月,全球海运煤炭贸易量为10.984亿吨,比上年同期增长4.8%,其中,11月份全球海运煤炭装运量为1.029亿吨,同比增长13.4%,比疫情前的2019年11月增长2.8%。

一年来,全球最大的20家煤矿企业经营利润增长了两倍。嘉能可(Glencore)位居榜首,煤炭业务收入为132亿美元; 中国神华(China Shenhua)同期收入为122亿美元;必和必拓(BHP)主要来自冶金煤生产的收入为95亿美元。美国博地能源(Peabody Energy)、康索能源(CONSOL Energy)及哈拉德能源(Hallador Energy)等3支煤炭股一年股价涨幅都超过150%。

一年来,国际煤价同样也创下了历史新高,呈现出暴涨暴跌、大幅震荡的态势,最终倒还是以强劲走势收场。纵观作为全球基准的纽卡斯尔动力煤期货合约价格一年的变化,年初1月3日该期货价格为157.5美元/吨;到9月5日,价格暴涨到高达457.8美元/吨的高位,大约相当于年初价格的3倍;11月回落到每吨320美元,年末又回升并徘徊在每吨400美元的水平上下,较年初价格大约上涨1.5倍。

炼焦煤价格更是暴涨暴跌,上下震荡的幅度更大。以澳大利亚昆士兰州海角港峰景矿优质炼焦煤平仓价为例,2020年11月,该价格跌破100美元跌至97.25美元/吨;2021年10月上涨到408.0美元/吨阶段性历史新高,年底回落到每吨315美元水平;今年俄乌战争爆发之后,3月18日价格暴涨到670美元/吨的空前历史高度,但5月之后价格一直跌跌不休,8月初降至198.0美元/吨,比最高点下降了70%。年末12月30日价格又缓慢回升到294.5美元/吨,再度接近300美元的水平,比3月的价格高位回落了一半多,但比8月份年内最低价上涨接近50%。

现在普遍认为,2023年,全球煤炭消费量将达到创纪录的新高度,且预计未来几年世界煤炭需求将保持在类似的高水平。而投资者出于ESG挑战的多方面顾虑,对化石能源投资格外审慎,势将导致煤炭及油气产能难以补足,供应可能继续出现不时中断,因此,2023年煤炭价格仍可能会继续高位运行。

二、区域煤炭市场价格变化

华南地区:12月30日当周,5500千卡动力煤华南到岸价(CFR South China)为153.75美元/吨,环比前一周下降7.69美元/吨。

京唐港:截至12月30日,一线主焦煤(低挥发份优质主焦煤)京唐港到岸CFR价为315.0美元/吨,与前一周保持不变;京唐港库提价为2650元/吨,周环比也同样不变。二线主焦煤(中挥发份优质主焦煤)京唐港到岸CFR价280美元/吨,环比上涨2美元;京唐港库提价仍为2400元/吨,环比前一周没有改变。

中蒙口岸:截至12月30日,甘其毛都口岸焦精煤报价2030元/吨,周环比持平;策克口岸1/3焦煤报价1260元/吨,周环比持平。

印尼:12月30日当周,热值6500 GAR动力煤离岸价为235.73美元/吨,环比下降0.91美元;5800 GAR离岸价为153.35美元/吨,环比下降1.32美元;5000 GAR离岸价为115.82美元/吨,环比下降3.88美元;4200 GAR离岸价为90.41美元/吨,环比下降3.11美元;3400 GAR离岸价为53.34美元/吨,环比下降1.03美元。

欧洲:12月30日当周,西欧ARA港6000千卡NAR动力煤到岸价为188.67美元,环比前一周下降8.93美元;5700千卡NAR动力煤到岸价为173.67美元/吨,环比下降8.93美元。

南非:12月30日当周,理查兹湾港(Richards Bay)6000千卡NAR动力煤离岸价为186.25美元/吨,环比前一周上涨8.33美元/吨;5700千卡NAR动力煤离岸价为160.44美元/吨,环比下降12.93美元;5500千卡NAR动力煤离岸价为126.43美元/吨,环比下降13.9美元。

美国:12月30日当周,东海岸汉普顿道港口(Hampton Roads)6000千卡NAR动力煤离岸价为190.62美元/吨,环比前一周下降6.83美元。

哥伦比亚:12月30日当周,玻利瓦尔港(Puerto Bolivar)动力煤离岸价为190.5美元/吨,环比前一周下降4.5美元。

澳大利亚:12月30日当周,新南威尔士州纽卡斯尔港(Newcastle)6000千卡NAR动力煤离岸价为400.25美元/吨,环比前一周下降4.2美元;5500 NAR离岸价为133.56美元/吨,环比前一周下降3.99美元。

俄罗斯:12月30日当周,波罗的海(Baltic)港口动力煤离岸价为119.5美元/吨,环比前一周下降1.75美元;黑海港口离岸价88.83美元/吨,环比前一周下降4.17美元;远东东方港6000千卡NAR动力煤价格为158.4美元/吨,环比下降7.39美元;5500千卡NAR动力煤离岸价为136.0美元/吨,环比下降13.25美元。

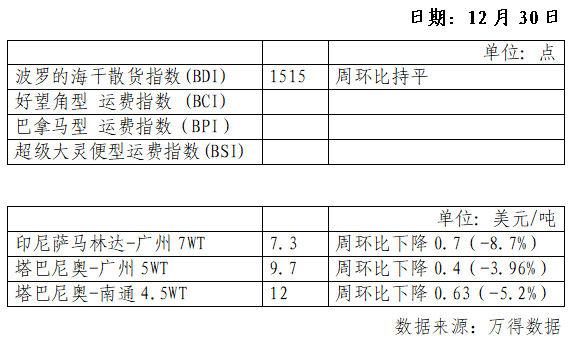

三、国际海运费价格

四、重要事件、新闻

1、暖冬、库存、需求共同施压,欧洲天然气价格跌至俄乌冲突爆发前水平。

2、德国副总理:德国天然气消费者明年仍要“忍受”高气价。

3、俄气2022年对非独联体国家管道天然气出口量大降45%,为本世纪以来最低水平。

4、没有了俄罗斯天然气,欧洲很难再次填满油气库。

5、英国35%能源暴利税来袭!油气行业警告:融资正因此枯竭。

6、天然气短缺、停电双重打击,冬季风暴暴露美国能源系统缺陷。

7、冬季风暴袭击美国东南部,当地化石燃料发电量骤降近70%。

8、能源生活成本飙升,通胀持续居高不下,“不满之冬”英国大罢工浪潮愈演愈烈。

9、普京签署总统令,将禁止向相关国家出口石油,反制措施为动荡的一年画上句号。

10、明年欧元区难逃衰退,经济学家警告:能源紧缺仍是重大隐忧。

11、波兰2022年煤炭进口预计增长50%以上,创四年来新高。

12、蒙古国今年以来煤炭出口量超3000万吨,同比增长90%以上。

13、俄罗斯1-11月煤炭产量同比下降1.0%,港口煤炭转运量同比增长0.8%。

14、2023年仍将是另一个煤价高位运行的强劲之年。

1、暖冬、库存、需求共同施压,欧洲天然气价格跌至俄乌冲突爆发前水平。华尔街见闻12月29日消息,在上周三创2月以来盘中新低前,欧洲大陆天然气期货已连续六日盘中大跌。气象预测高于往年的气温从圣诞持续到1月、充裕的液化天然气(LNG)供应、库存量高企、年末工业需求下降都在压低气价。天气、库存和需求的多重因素影响下,欧洲天然气期货价格最近跌跌不休,跌至俄乌冲突升级以来低谷。12月28日周三欧市早盘,欧洲大陆TTF基准荷兰天然气期货1月合约一度跌至76.18欧元,日内跌逾4.8%,在连续三日创6月上旬以来盘中新低后,连续第二日刷新今年2月以来盘中低位。周三当天有媒体根据俄罗斯天然气巨头“俄气”Gazprom数据估算,今年俄罗斯向欧洲出口的管道天然气已降至1991年苏联解体以来的最低谷之一。Gazprom的CEO称,今年对非前苏联国家的天然气出口量将为1009亿立方米。这相当于将较去年的1851亿立方米减少45%以上。有分析师警告,明年欧洲补充天然气库存会遇到麻烦,因为明年俄罗斯的管道天然气供应量会大幅下降,同时,欧洲的LNG仍会供应吃紧。

2、德国副总理:德国天然气消费者明年仍要“忍受”高气价。央视新闻客户端12月29日消息,据德新社12月28日报道,德国副总理兼经济和气候保护部长罗伯特·哈贝克说,德国天然气消费者2023年仍要“忍受”高气价。随着德国按计划建成必要基础设施以替代俄罗斯天然气供应,哈贝克希望天然气价格明年年底逐步回落,不过可能无法回落至2021年水平以下。作为欧洲最大经济体,德国多年来依赖俄罗斯供应天然气。由于德国等欧盟国家追随美国制裁俄罗斯、加之俄罗斯向欧洲供应天然气的两条“北溪”管道9月底发生泄漏,俄罗斯对德国的管道天然气供应目前已中断。

3、俄气2022年对非独联体国家管道天然气出口量大降45%,为本世纪以来最低水平。财联社12月29日消息,根据俄罗斯天然气工业股份公司周三公布的最新数据,俄罗斯今年对非独联体国家的管道天然气出口量骤降几乎“腰斩”,创下了至少本世纪以来的最低水平,因在俄乌冲突爆发后运往欧洲的天然气流量锐减,且最为关键的北溪天然气管道遭遇了爆炸破坏。俄气公司总裁米勒表示,2022年俄气向俄罗斯消费者供应了2431亿立方米天然气,向非独联体国家出口了1009亿立方米天然气。俄气对非独联体国家的管道天然气出口,主要就是面向欧盟和中国。今年这一出口数字相比于2021年的1851亿立方米,大幅下降了逾45%。俄罗斯天然气工业股份公司没有按国家分列出口数据,因此很难估计流向各个市场的天然气流量。不过,西方和东方此消彼长的势头显然肉眼可见。欧盟历来是最大的俄罗斯原油和天然气消费国,多年来一直在谈论要如何减少对俄罗斯能源的依赖,在今年俄乌冲突爆发后,欧盟与俄罗斯间的能源贸易迅速冷却。而俄罗斯显然也将限制天然气出口视为反制西方制裁的手段之一,俄气对欧洲的天然气交付数月来一直在减少。在北溪管道9月发生爆炸后,俄罗斯向欧洲最大经济体德国的直接天然气出口已经完全停止。瑞典和丹麦的调查团队都认为,北溪1号和2号管道的四处泄漏点是由人为爆炸造成的,但仍无法得知哪方是罪魁祸首。俄罗斯指责英国海军是一系列爆炸事件的幕后黑手,而伦敦方面则矢口否认。去年,俄罗斯通过北溪1号管道出口的天然气总量曾达到创纪录的592亿立方米。目前,输往欧洲的俄管道天然气仅能通过俄罗斯与乌克兰的一个过境点,以及途经土耳其连接匈牙利和塞尔维亚的“土耳其溪”管道输送。而与此形成对比的是,俄气一直在逐步增加对中国的管道天然气供应。米勒周三就表示,“我们将向中国供应超过单日合同义务的天然气,最大超幅为18.7%。12月28日将再创对华单日供气新纪录。”此外,俄罗斯也一直在增加海运液化天然气的销售。根据俄罗斯联邦国家统计局的数据,俄罗斯1-11月的液化天然气产量增加了近10%,达到2970万吨。整体而言,俄罗斯在今年前10个月的石油和天然气预算收入猛增了逾三分之一,成功地通过提高能源价格,抵消了欧洲减少天然气进口所造成的影响。在产量方面,米勒周三表示,俄气2022年的天然气产量预计为4126亿立方米。根据该公司的历史数据,这将比2021年的5148亿立方米减少近20%,同时也至少是2008年以来的最低水平。

4、没有了俄罗斯天然气,欧洲很难再次填满油气库。第一财经12月29日消息,欧洲能源危机是2022年最大的“黑天鹅”之一。好消息是,在过去三个月中,欧洲能源价格已从高峰回落。据伦敦洲际交易所(ICE)数据,欧洲基准荷兰TTF天然气期货已从8月350欧元的峰值降至每兆瓦时80.990欧元。欧洲的电价在同一时期下降了一半以上。但这并未减轻未来的不确定性。欧盟国家正在多管齐下,取代能源组合中来自俄罗斯的天然气。一方面,欧盟成员国同意在2030年前将可再生能源的目标提高到45%,而之前的目标是40%。另一方面,德国、法国、奥地利、荷兰和意大利等国家同意将停用的燃煤电厂重新投入使用。此外,欧盟也正在与卡塔尔等国家谈判天然气的长期合同。欧盟委员会数据显示,欧盟已是世界上最大的LNG进口经济体。2022年上半年,欧盟进口了超过650亿立方米的液化天然气,价值超过600亿欧元。在2022年上半年,美国是欧盟最大的LNG供应商,占总进口量的近50%。从美国进口的LNG同比增加了一倍多。根据Kpler船舶追踪数据,欧盟有望在12月创下LNG进口的月度最高纪录,其12月LNG进口量将超过190亿立方米,打破了11月的161亿立方米的纪录。但下一个冬天不会好过。“欧洲REPowerEU计划将在今年年底前把对俄罗斯天然气的需求减少三分之二。”欧盟委员会主席冯德莱恩(Ursula von der Leyen)表示,“这一切的结果是,我们在这个冬天是安全的。”整个2022年,能源价格飙升造成了需求破坏,欧洲政府和企业也采取了应对能源危机的措施,这为欧洲人进入冬季时提供了重要缓冲。此外,由于能源效率、可再生能源和热泵相关的措施,2023年欧盟天然气供需缺口可能会比2022年缩小。然而,国际能源署于12月发布的最新报告发现,如果俄罗斯的天然气输送量下降到零,而其他国家的LNG进口量反弹到2021年的水平,那么欧盟的天然气潜在短缺将在2023年达到270亿立方米。欧洲工商管理学院(INSEAD)经济学教授法塔斯称,“因为俄罗斯已不再向欧洲出售天然气。一旦我们用完了我们积累的所有资源的储备,我们就没有天然气供明年冬天使用。”美国智库战略与国际问题研究中心(CSIS)能源专家卡希尔(Ben Cahill)也称,进入今年冬天时,欧洲做出了巨大努力取代俄罗斯的能源进口,相对来说是有准备的。但明年冬天将更加艰难。这包括明年夏天在没有廉价的俄罗斯天然气的情况下重新填充天然气储存罐。德国伊弗(ifo)经济研究所能源、气候和资源中心主任皮特尔也告诉第一财经,即使满足储存目标,由于基础设施的限制,在温度非常低的极端情况下,天然气仍然可能会供应不足。“即使我们设法度过了这个冬天,问题是,在下一个冬天会发生什么。如果我们在未来几个月内基本使用掉了储存的天然气,那么没有俄罗斯的天然气的情况下,我们很难再次填满油箱。”

5、英国35%能源暴利税来袭!油气行业警告:融资正因此枯竭。财联社12月30日消息,贸易团体最新警告,在英国政府宣布未来将对能源公司征收暴利税后,银行将削减为北海的石油和天然气生产商提供的数十亿英镑融资。今年11月,英国新一届政府上台后发布了第一份预算案。预算案决定,从明年1月1日起至2028年3月,将对能源企业征收的暴利税从25%提高至35%,以资助该国为家庭年度能源账单提供的补助。对此,石油和天然气行业警告称,高达35%的暴利税税率可能会使这个行业的投资枯竭。他们还强调,虽然现在从化石燃料过渡到可再生能源是大势所趋,但石油和天然气仍然是国家能源安全的关键。一些公司还呼吁英国政府设定一个价格机制,即一旦能源跌破某价格,暴利税将随之失效。行业游说团体英国离岸能源公司(OEUK)称,如果没有新的变化,银行就有可能撤回对于化石燃料的融资支持。自英国政府11月宣布增加税收以来,布伦特原油价格已经下跌了约8%,报每桶83美元,而天然气价格则已经走低了至少25%。OEUK高管Michael Tholen说道,英国暴利税缺乏一个明确的价格机制,无法在能源价格正常时取消征税,这是一个关键问题,“除非这些问题得到解决否则一些公司将面临融资减少过半的情况。”目前,一些能源巨头已经做出了消极的决定。壳牌公司英国负责人上个月表示,将重新评估未来10年在英国投资高达250亿英镑的计划,“当你需要缴纳更多的税款,你口袋里的可支配收入就会越少,可以用来投资的资金也就越少。”本月月初,法国道达尔能源公司英国地区董事表示,明年将削减北海投资计划数千万英镑,“仅在2023年,我们的投资将减少25%。”英国北海最大的石油和天然气生产商Harbour Energy Plc也表示,公司正在审查投资,将不会参与新油气井的开发竞标。昨日,埃克森美孚在卢森堡市的欧盟普通法院就欧盟的暴利税提出了诉讼。公司认为,征税只会“适得其反”,最终将破坏投资者信心,加大该地区对进口能源的依赖。

6、天然气短缺、停电双重打击,冬季风暴暴露美国能源系统缺陷。财联社12月28日消息, 过去几天覆盖美国大部分地区的严寒导致数十人死亡,数百万人遭遇了短暂停电。美国多个州的天然气和电力供应出现了问题,暴露出美国能源系统在一场全面灾难面前的脆弱性。去年冬季,美国同样遭遇了致命风暴的袭击,那次风暴导致了德克萨斯州大范围停电。而今年的风暴让停电区域从南部蔓延至了中西部和东北部地区。相比南部州,中西部和东北部地区理论上应该有更充足的经验和更充分地准备来应对冬季风暴,但事实是,他们并没有应对方案,当地能源系统依旧面临着天然气供应有限、以及太阳能风能不可预测性的固有缺陷。德克萨斯大学奥斯汀分校能源资源教授Michael Webber指出,“冬季风暴暴露了我们能源系统的脆弱性,虽然风能和太阳能的不稳定性是众所周知的,也被讨论了很多,但输气管道的冻结也显示出天然气系统的脆弱。”目前,美国最大的电网处于被迫轮流停电的边缘,同时至少24个州的一些居民至少短暂断电;此外,在纽约州布法罗,冬季风暴已经造成了至少27人死亡。天然气产量受重挫。天然气是美国主要的供暖和发电燃料。不过由于气井的冻结和管道故障,天然气供应出现了十多年来的最大降幅。媒体数据显示,12月23日,美国天然气产量遭遇了十多年来最严重的单日跌幅,大约10%的供应因气井冻结而无法正常供气;24日天然气产量低至842亿立方英尺,较正常水平下降16%,随后开始缓慢复苏。而24日天然气需求则攀升至1440亿立方英尺,这意味着供应商需要依赖天然气库存来满足需求。大部分产量损失出现在东北部阿巴拉契亚盆地,其供应量跌至2018年以来的最低水平。此外,管道基础设施的机械故障还加剧了供应问题,从阿巴拉契亚到田纳西河谷以及中西部地区的供应比正常水平减少了一半以上。圣诞前夕气价暴涨。上周五,在为卡罗来纳和弗吉尼亚州供应天然气的一个枢纽,实际交付的天然气价格为每百万英热单位60美元,比两天前的价格水平上涨了近650%。上周六,华盛顿特区和新英格兰部分地区的天然气价格甚至超过了100美元。美国最大的电网运营商PJM Interconnection LLC在平安夜当天宣布进入罕见的紧急状态,要求其6500万客户中的部分客户减少需求,同时警告可能会出现轮流停电。美国南部数州的联邦电力供应商田纳西河谷管理局(Tennessee Valley Authority)和杜克能源(Duke Energy)被迫下令轮流停电以节约能源。在德克萨斯州,能源部批准了一项紧急豁免,允许发电厂在不违反排放限制的情况下继续运行;而在新英格兰地区,其圣诞长假的电力供应中有高达40%依赖石油。具有破坏性的风暴在美国越来越频繁出现,今年已是连续的第三个冬季。

7、冬季风暴袭击美国东南部,当地化石燃料发电量骤降近70%。财联社12月31日消息,由于冬季风暴袭击美国东南部,当地燃煤和天然气发电厂的发电量大幅下降,部分地区被迫停电,数十万人生活在黑暗中。在一场极端冬季风暴后,杜克能源公司和田纳西河谷管理局(TVA)在假日期间切断了家庭和企业的电力供应。其中,杜克公司在当地时间12月24日实行了轮流停电,中断了约50名客户的服务,而TVA则在12月23日和24日进行了轮流停电,系历史上首次。联邦数据显示,TVA燃煤电厂的发电量从12月23日早些时候的逾40吉瓦下降了约68%,至12月24日的约15吉瓦。尽管天然气发电量在12月23日有所增加,但在12月24日下降了约25%,从约11.5吉瓦降至不足9吉瓦,原因是TVA下令停电近6小时。TVA解释称,强风损坏了其最大煤电厂的几座保护结构,以及用电高峰期使用的多台燃气轮机。数据还显示,杜克公司的天然气发电量也在最需要的时候下降。12月24日,也就是该公司开始断电的那一天,其发电厂的发电量从逾6.6吉瓦下降了约42%,降至约3.8吉瓦的低点。杜克公司的代表解释称,恶劣天气导致其发电量减少,并且无法从其他电力公司或州外获得,因为这些电力公司也面临短缺。这次停电是美国在风暴或其他自然灾害后发生的最新一次重大停电事件,一系列停电事件引发了对美国能源基础设施状况的关注。近期的故障表明,尽管煤炭和天然气发电长期以来都是美国电网的主力来源,但也可能出现问题,尤其是在南部地区人口不断增加、越来越依赖电供暖的情况下。值得一提的是,北美电力可靠公司(NERC)本月在其年度报告中指出,美国煤炭、核能和天然气发电厂的关闭速度超过了新增发电能力的替换速度。到2027年,超过88吉瓦的化石燃料和核能发电能力将退役,还有额外22吉瓦的发电能力可能会被削减。NERC警告,在风能和太阳能等可再生能源没有跟上的情况下,就仓促淘汰传统能源,可能导致美国大片地区容易停电。

8、能源生活成本飙升,通胀持续居高不下,“不满之冬”英国大罢工浪潮愈演愈烈。《21世纪经济报道》12月30日消息,近月以来,英国各行业的工会频繁举行罢工,涉及行业众多,包括医护人员、铁路工人、邮政工人、道路交通及管制人员,边境部门工作人员等等。目前,这场陆续进行了数月的罢工浪潮暂无停止迹象。RCN(英国皇家护理学院)表示,将在明年一月继续采取罢工行动。这个共拥有46.5万名会员,包括护士、助产士等职员的工会组织,在当地时间12月15日举行了第一次罢工,为成立106年以来首次。NHS(英国国民医疗服务体系)公告显示,英格兰的部分NHS机构已经投票决定采取罢工行动,目前计划在12月底和1月初举行。PCS(英国公共和商业服务工会)此前宣布,边境部门工作人员自12月23日开始将进行一系列罢工,罢工队伍主要包括护照检查人员等。英国政府表示正在为此做准备,如军事人员、公务员和志愿者正在接受培训,以支持英国各地的机场和港口。抗议声中,薪酬成为了工会与政府间的最主要矛盾。数据显示,英国的固定工资已经实现了大幅增长,今年8-10月,员工扣除奖金的固定工资较上年同期增长6.1%,其中私营部门的固定工资增长6.9%,相较之下,公共部门的固定工资仅增长了2.7%。而且,若按实际价值计算(经通胀调整),固定工资同比下降了2.7%。工资难追通胀,RCN明确要求将加薪幅度在英国零售价格指数通胀(RPI)的基础上提高5%,按照10月的RPI数据14.2%来计算,即需要提高19%。英国首相苏纳克并没有应允这一“和解条件”,他称,19%的提薪幅度“只会加剧通胀”。对于罢工造成的混乱,上任不久的苏纳克表示感到“难过”,但他也强调政府对薪酬问题的处理“公平且合理”。双方矛盾难解,罢工队伍愈加庞大,当地媒体不禁发出提问——英国正在面临第二个“不满之冬”吗?在上世纪70年代,当时的英国陷入了严重的经济危机,面临通胀难题,时任工党首相卡拉汉下令为减缓通胀将工人涨薪幅度限制在5%以下,引起了工人的强烈不满,全国大面积罢工随之而至,医疗、物流等领域纷纷陷入停摆。毫无疑问的是,英国此轮罢工已经造成了相当程度的混乱。该国劳动力市场报告显示,今年6月至10月,罢工浪潮导致英国损失了超过110万个工作日工,其中2022年10月因劳资纠纷损失了41.7万个工作日,为2011年11月以来最高。作为比较,在“不满之冬”时期,1978年11月至1979年2月,英国损失了约790万个工作日。此轮罢工的严峻程度暂时未及当年,但对于当前的英国经济而言,无疑已是雪上加霜。罢工浪潮之下,是英国民众不断攀升的生活成本,还有难以承受的能源账单。Florence告诉记者,英国目前通货膨胀非常严重,超市商品几乎每半个月到一个月就会涨价,幅度大概在15%-20%。10月,英国通胀数据再度刷新40年来新高,达到11.1%。11月通胀率小幅下滑至10.7%,但依然站在历史高位。能源依然是最主要的推动项,根据英国政府发布的数据,去年10月至今年10月,国内燃气价格和电价分别上涨129%和66%。刘英表示,“英国正在遭受对俄制裁带来的反噬效应,能源价格飙升使得民众消费压力大幅增加。”对于部分家庭而言,这个冬季的取暖成本正变得难以承受,英国智库约瑟夫·朗特里基金会(Joseph Rowntree Foundation)相关分析指出,英国有超过300万低收入家庭无法负担供暖费用。为缓解消费者压力,英国推出了能源价格保障措施。在最新方案中,英国计划将这一措施实施至2024年4月。其中,在2023年3月31日前,普通家庭每年的能源账单上限将为2500英镑,自明年4月至2024年3月31日,上限将升至3000英镑。在英华人L先生告诉21记者,“英国物价确实有所上涨,食物、燃气费用都比较高。不过政府针对燃气和电费设置了最高限额,价格至少不是无底洞。”与此同时,针对弱势群体,英国将在明年推出额外的生活费用补贴,包括向领取养老金的家庭发放300英镑,向领取残障津贴的个人发放150英镑等。英国财政大臣Jeremy Hunt介绍,英国将在这个冬天为能源补贴投入550亿英镑。值得注意的是,这一方面可以为民众减负,另一方面,这笔能源账单也会对英国财政造成压力。

9、普京签署总统令,将禁止向相关国家出口石油,反制措施为动荡的一年画上句号。财联社12月28日消息,当地时间周二(12月27日),俄罗斯总统普京签署了一项总统令,从明年2月1日起五个月内,禁止向那些对俄罗斯石油限价的国家供应原油和成品油。为了限制俄罗斯通过石油获得的收入,七国集团(G7)、欧盟以及澳大利亚本月同意,从12月5日起,俄罗斯海运石油的价格上限为每桶60美元。早在俄油价格上限处于酝酿阶段之时,俄罗斯方面就曾警告称,如果西方坚持对俄油限价,俄罗斯将停止向实施限价的国家供应石油。自12月5日以来,市场一直在等待俄罗斯的回应。在俄油价格上限生效三周后,俄罗斯终于拿出了反击措施。这项法令发布在了俄罗斯政府门户网站以及克里姆林宫网站上。总统令中指出,如供销合同中以直接或间接方式使用价格上限机制,则禁止向外国法人和自然人供应俄罗斯石油和石油产品。该法令还囊括了一项条款,允许普京在特殊情况下推翻禁令。法令将于2023年2月1日生效,有效期至2023年7月1日。需要说明的是,原油出口将从明年2月1日起被禁止,但石油产品禁令的日期将由俄罗斯政府决定,可能在2月1日之后。普京上周表示,目前的俄油价格上限不会对俄罗斯的经济、预算或能源行业造成损失,因为该国目前销售的原油价格与价格上限相近。另据“21世纪经济报道”12月28日报道,从今年的情况来看,俄乌冲突对石油供应冲击并不算太大。金联创原油高级分析师奚佳蕊表示,今年以来,俄罗斯的原油出口并未因西方国家的制裁而缩水,反而在去年的基础上还有所增加,俄罗斯已经将原油的主力出口市场转向了亚洲地区。俄罗斯海关数据显示,今年1-11月,俄罗斯累计出口原油4.9亿吨,同比上涨22.5%。在出口国方面,中国依旧是俄罗斯的主力出口国家,今年1-11月,俄罗斯出口至中国的原油占了出口总份额的26.4%,而去年同期为24.8%。今年可以称得上是“黑马”市场的无疑是印度,今年1-11月,俄罗斯出口至印度的原油占了出口总份额的8.5%,而去年同期仅为0.4%。随着俄罗斯停止向实施制裁的西方国家供油,短期内俄油的出口量势必会受到一些影响,届时俄罗斯减产将是大概率事件。奚佳蕊表示,但对于中印等亚洲国家来说,随着疫情封控全部放开,2023年将迎来原油需求回暖的阶段,届时对于俄油的需求将会进一步增加。从供给侧来看,更大的问题在于能源投资乏力。Evercore分析师James West表示,从2013年的峰值到2021年的低谷,全球最大的石油公司将国际支出削减了68%,而且由于石油公司优先考虑资本纪律,接下来的支出增速也较慢。美国投行Evercore ISI的一项调查显示,2023年世界上最大的石油和天然气公司预计将国际预算增加12%,低于今年26%的增幅。油气巨头放慢支出意味着全球供应可能进一步趋紧。更糟糕的是,美国页岩油产量增长放缓已经令人担忧。页岩油生产商认为增产将损害行业利益。一些美国大型页岩油生产商已经警告称,石油产量增长正在放缓,由于油田过度开发和油井生产效率较低,未来的产量可能出现下降。

10、明年欧元区难逃衰退,经济学家警告:能源紧缺仍是重大隐忧。华尔街见闻12月28日消息, 由于高通胀和潜在的能源短缺拖累生产,进一步导致劳动力市场恶化,欧元区经济明年或陷入衰退。在接受媒体最新调查的37名经济学家中,近90%的人认为欧元区已经陷入衰退,大多数人预计明年全年欧元区GDP将出现萎缩。“欧洲天然气市场仍是一个关键风险,”摩根士丹利经济学家Chiara Zangarelli表示。“进一步的供应中断,或者特别寒冷的冬天,可能导致紧张局势重新出现,价格再次飙升,迫使新一轮的适应和需求破坏。”天然气供应——悬在欧洲上空的达克摩斯之剑!今年温和的秋季使天然气储存设施保持接近满负荷运转,因此多数经济学家表示,欧洲能源危机最严重的时期已经过去。然而,许多人担心明年能源配给的前景可能会重新出现,尤其是如果今年冬天异常寒冷、供应枯竭,或者来自俄罗斯的天然气流量在2023年进一步减少的话。标准普尔全球评级欧洲、中东和非洲首席经济学家Sylvain Broyer表示: “今年冬天天然气配给的尾部风险可能已经避免,但明年冬天的能源供应问题仍未解决。”通过从挪威、美国和中东进口天然气,以及转向替代能源,欧洲已成功降低了对俄罗斯天然气进口的依赖。但经济学家警告称,如果没有俄罗斯的天然气供应,在明年冬季到来之前,欧洲关键的天然气储备设施将很难再次充满。荷兰国际集团银行宏观研究主管Carsten Brzeski表示: “目前天然气储量水平正迅速下降。”“今年冬季仍存在能源供应危机的风险。此外,明年冬天将更具挑战性。”欧洲央行加息风暴持续,欧元区难逃衰退命运。欧洲央行今年连续加息四次,累计将利率提高了250个基点,预计明年将继续加息以遏制高通胀,但这也将使原本就低迷的经济雪上加霜。对利率十分敏感的房地产行业首当其冲。经济学家平均预测,欧元区住宅价格明年将下跌4.7% 。智库Bruegel的高级研究员Maria Demertzis表示,如果经济陷入衰退、利率上升,房价就不会继续上涨。总体来看,接受媒体调查的经济学家预测,欧元区经济明年将收缩略低于0.01%,到明年年底,欧元区失业率将从10月份创纪录的6.5%升至7.1%。罗马路易斯大学经济学教授Marcello Messori表示,欧洲央行为应对俄乌冲突导致的能源供应冲击所引发的“过度通胀”而进一步加息,将“导致欧元区出现严重衰退”。相比之下,欧盟委员会和欧洲央行对于经济前景则较为乐观,分别预测明年欧元区经济将增长0.3%和0.5%。

11、波兰2022年煤炭进口预计增长50%以上,创四年来新高。据波兰媒体12月28日报道的消息,2022年,波兰煤炭进口将比上年增加近700万吨,同比增长50%以上。今年前11个月,波兰进口硬煤约1740万吨,其中包括1400多万吨动力煤。根据波兰气候与环境部(Ministry of Climate and Environment)提供给“ Parkiet”的信息,前11个月,波兰从哈萨克斯坦进口的煤炭数量最多,达263万吨;南非以252万吨位居进口来源第二;俄罗斯煤炭仍然保持着高居第三的位置,有233万吨从这个方向进入波兰,主要是因为今年4月之前,从俄罗斯进口的煤炭一直都在交货。从4月起,波兰对俄罗斯煤炭实施禁运,这也导致了煤炭市场价格飙升。前11个月,波兰煤炭进口来自哥伦比亚、澳大利亚和印度尼西亚等国的数量也越来越多,分别为215万吨、176万吨和136万吨。相比之下,2021年来自南非、澳大利亚和印度尼西亚的进口煤炭实际上没有出现在统计数据中,而来自哈萨克斯坦和哥伦比亚的进口煤炭也分别只有52万吨和61万吨。2021年,波兰共进口硬煤1270万吨,其中包括约910万吨的动力煤。据文化与国家遗产部(Ministry of Culture and National Heritage)预计,今年12月份还将有200万吨的进口煤炭。这意味着,到2022年,波兰将从国外进口煤炭约1950万吨。而上一次出现这么大煤炭进口数量是在2018年,当年进口煤炭1970万吨,并没有比目前煤炭进口量多出多少,且当时的进口来源主要来自俄罗斯。现在,波兰正在用其它来源供应商取代东部俄罗斯方向的进口。波兰总理莫拉维耶茨基Morawiecki要求,国有波兰能源集团(Polska Grupa Energetyczna)和 Węglokoks 公司今年要为个人客户进口500万吨煤炭。波兰文化和环境保护部(Ministry of Culture and Environmental Protection)估计,从2023年1月到4月底,将有大约780万吨进口煤炭运抵波兰。

12、蒙古国今年以来煤炭出口量超3000万吨,同比增长90%以上。蒙通社12月30日消息,据蒙古国矿业与重工业部发布的数据,在过去的七天里,有7776辆汽车和1646个集装箱将101.15万吨煤炭运过边境,比去年同期多出六倍。自今年年初以来,蒙古国已经出口煤炭3029.5万吨,比去年同期增长90%。此前报道的消息,12月上半月,共有18065辆车通过噶顺苏海图、希伯呼伦、布尔干、杭吉、扎门乌德和毕其格图口岸出口煤炭210万吨,与11月份的日均水平相比,12月车辆数量增长15%,煤炭运输量增长9.5%。今年以来,蒙古国矿产品出口完成率平均为108%,其中,煤炭为168.3%,铜精矿为116.2%,铁矿石为91.1%,黄金为112.5%,石油为73.5%,锌为137.6%,氟(萤石)为55.9%。

13、俄罗斯1-11月煤炭产量同比下降1.0%,港口煤炭转运量同比增长0.8%。据俄罗斯联邦统计局发布的工业生产统计月报数据显示,2022年1-11月,俄罗斯煤炭产量累计为3.92亿吨,比上年同期下降1.0%。 其中,动力煤(非炼焦烟煤)产量1.97亿吨,比上年同期下降9.0%;炼焦煤产量9370万吨,同比增长3.4%;无烟煤产量2240万吨,同比下降2.5%;褐煤产量7950万吨,同比增长19.3%。另据俄罗斯铁路公司新闻中心发布的初步统计数据显示,1-11月份,俄罗斯铁路煤炭运输量累计为3.232亿吨,比上年同期下降5.1%。其中,11月份铁路运往港口的煤炭达到1670万吨,同比增加12.1%。俄罗斯联邦水运机构(Federal Marine and River Transport Agency— Rosmorrechflot)发布的数据显示, 2022年11月,俄罗斯港口煤炭转运量大幅上升,当月转运量约为1800万吨,比上年同期增长18%。1-11月,俄罗斯港口煤炭转运总量为1.89亿吨,实现了由前10个月的同比下降0.7%,转为同比增长0.8%。开普勒(Kpler)船运跟踪数据显示,2022年11月,俄罗斯海运煤炭出口量为1423.50万吨,同比增长8.8%,环比增长16.4%。1-11月,俄罗斯海运煤炭出口量累计为1.57亿吨,比去年同期下降2.4%。

14、2023年仍将是另一个煤价高位运行的强劲之年。据外媒近日消息,全球煤炭价格2022年出现大幅波动,最终以强劲走势收场。全球基准的纽卡斯尔动力煤期货合约年末收盘价格为每吨近400美元,较2021年12月高出约150%。这一价格在9月份曾触及每吨457美元的创纪录高点,之后在11月份又跌至每吨320美元,年末又攀升至400美元水平上下小幅波动盘桓。人们普遍认为,由于天然气短缺和乌克兰战争导致的供应不确定性,到2023年,全球煤炭消费量将再创新高,达到新的创纪录水平。今年以来,全球能源趋于供应紧张和需求旺盛,2月俄乌发生武装冲突,加上之后前所未有的制裁与反制裁斗法,使全球能源市场流通格局陷入混乱,不断飙升的天然气价格迫使各国转向煤炭发电,也使煤炭需求剧增价格暴涨。热浪和干旱在南亚、欧洲和美国等地肆虐,既增加了电力需求,又同时减少了水电、核电的出力。极端气候引发的暴雨洪水又使主要煤炭出口国的澳大利亚、印尼、哥伦比亚、南非等国煤炭生产和出口大受影响。尽管煤炭价格走高,为煤炭生产商带来了丰厚的利润和可观的收入,却并没有看到流向以出口为目的的煤炭项目的投资激增的迹象,反映出投资者和矿业公司对煤炭中长期发展前景持审慎态度。根据国际能源署煤炭年度报告,2022年全球煤炭消费量预计增长1.2% ,首次超过80亿吨,创下2013年以来的最高纪录。预计未来几年世界煤炭需求将保持在类似的高水平,而投资者对化石能源投资的审慎决策,仍将导致供应可能出现进一步的中断,因此,2023年全球煤炭价格仍可能会继续高位运行。

(编辑:郭宁馨)