综合

世界煤炭市场一周概览(2023年第6周)

一、全球煤炭市场运行情况

过去的一周,全球动力煤市场价格继续全面下降。2月10日,洲际交易所(ICE)纽卡斯尔期货合约(Newcastle coal futures)报收的价格,由2月2日的245美元/吨下跌到218美元,越来越接近200美元的关口,与去年底每吨400美元以上的价格相比,降幅接近50%。

炼焦煤价格则继续大幅上涨。上周,澳大利亚优质炼焦煤已上涨到超过370美元/吨,环比前一周每吨上涨20多美元;美国优质炼焦煤离岸价也继续上涨,已达到320美元/吨。去年出现的十分反常的将炼焦煤转为动力煤销售的现象已经完全消失。

各区域市场具体情况简要分述如下:

欧洲:上周,欧洲市场的动力煤报价在略微上调后继续下跌,跌至每吨125美元以下。由于预期气温将继续上升、 西欧ARA 码头的煤炭库存高企、以及天然气和电力价格再次出现下降的趋势,煤炭价格指数面临的压力进一步加大。天然气欧洲基准荷兰TTF交易中心合同价格已下降到600美元/1000立方米,环比前一周每吨下降55美元,下降8.4%,特别是由于俄罗斯通过乌克兰天然气运输系统(GTS)向欧洲供应的天然气激增。另一个负面因素是,由于土耳其最近发生毁灭性的大地震,其港口基础设施受损(2022年从港口进口煤炭总量约为600万吨),这样一来可能导致一部分煤炭分流转运到欧洲,将会加大欧洲煤炭的调入量。

南非:由于欧洲价格下跌,南非高热值6000千卡动力煤报价也随之下跌至每吨135美元以下。由于南非铁路公司Transnet电缆再次被盗,导致向理查兹湾码头(RBCT) 的煤炭运输出现24小时暂停,造成煤炭供应临时短缺。

参加上周在南非举行的煤炭会议的与会者认为,由于欧洲的可持续需求和供应紧张,南非高热值煤炭价格在2023-2024年度不会跌破110-120美元/吨。代表们还预计,今年的价格将在140-160美元/吨,而 McCloskey 分析师预测,南非高热值煤炭2023年的平均报价为184美元/吨,2024年为137美元/吨。

据彭博社(Bloomberg)最近报道,南非煤炭出口问题进一步恶化。由于铁路中断问题正在加剧,位于南非东海岸的理查兹湾煤炭码头(RBCT)一半以上铁路运力受到影响。RBCT是世界上最大的煤炭出口码头之一,其设计出口能力为9100万吨。而RBCT在2022年煤炭出口交付量降至30年来最低水平的5040万吨,其原因就在于铁路线路不时遭受武装破坏,铁路运营商Transnet难以保持货物正常的运输流动。据知情人士透露,RBCT发货量自今年年初以来进一步下降,包括嘉能可、通格拉和埃克萨罗在内的一些煤炭生产商,已采取使用卡车将煤炭运往其他港口的做法。基础设施投资不足和机车缺乏对铁路运力造成持续影响,预计到2025年煤炭出口量可能仅增至约6000万吨。

美国:据美国能源信息署(EIA)2月9日)发布的《煤炭产量周报》(Weekly Coal Production Report)数据显示,截止2月4日当周,美国煤炭产量预计为1020万短吨,环比前一周下降14.8%,同比下降14.6%。今年以来美国煤炭产量累计为5780万短吨,比上年同期增长2.1%。

EIA最新发布的《煤炭市场周报》(Coal Markets Report)数据显示,截至2月3日当周,美国东部的中阿巴拉契亚地区(Central Appalachia)煤炭价格为131.65美元/短吨,环比下降10.6美元;北阿巴拉契亚地区(Northern Appalachia)煤炭价格为97.75美元/短吨,环比下降20.0美元;中部伊利诺伊盆地(Illinois Basin)地区煤价仍为123.75美元/短吨,环比下降16.25美元;西部粉河盆地(Powder River Basin)煤价为15.4美元/短吨,环比下降0.05美元;尤因塔盆地(Uinta Basin)煤价仍为37.55美元/短吨,环比下降0.15美元。

印度尼西亚:印尼高热值5900 GAR 动力煤价格下滑至137美元/吨,环比前一周下降3美元,主要原因是交易活动减少以及对现货市场需求的悲观预期。目前,印度买家没有意愿购买这种煤炭,因为预计价格会进一步下跌,而且印度国内市场的供应有所改善,该国港口的煤炭库存也很充足。因此,印度尼西亚煤炭供应商正在将一些数量转向国内市场,因为国内市场的价格与全球市场目前的报价已基本相当。

澳大利亚:澳大利亚高热值6000千卡动力煤价格进一步跌破235美元/吨,原因是消费者的观望态度,以及印度和中国国内市场的高供应和库存增加,导致对澳大利亚煤炭进口需求的不足。

炼焦煤市场:

上周,澳大利亚冶金煤炭价格指数跃升至每吨370美元上方,继续走强,因为人们担心昆士兰州铁路事故导致煤炭供应会继续减少。上周铁路公司宣布,通往格拉德斯通港口的铁路线通车的时间再次延后,要从2月9日推迟至2月12日。

普氏(Platts)国际炼焦煤价格指数显示,2月10日,澳大利亚峰景矿优质硬焦煤(HCC)离岸价(FOB)为373.0美元/吨,环比前一周每吨大涨22.75美元,比年初上涨78.5美元。

同期,美国东海岸汉普顿道(Hampton Roads)港口优质焦煤离岸价格为320美元,环比前一周上涨5美元,比年初上涨42美元。

二、区域煤炭市场价格变化

华南地区:2月10日当周,5500千卡动力煤华南到岸价(CFR South China)为131.42美元/吨,环比前一周下降15.68美元/吨。

京唐港:截至2月10日,一线主焦煤(低挥发份优质主焦煤)京唐港到岸价CFR为332.0美元/吨,环比前一周上涨3美元;京唐港库提价为2600元/吨,环比不变。二线主焦煤(中挥发份优质主焦煤)京唐港到岸价CFR为 288美元/吨,环比前一周价格保持不变;京唐港库提价仍为2350元/吨,环比价格不变。

中蒙口岸:截至2月10日,甘其毛都口岸焦精煤报价1940元/吨,周环比持平;策克口岸1/3焦煤报价1260元/吨,周环比持平。

印尼:2月10日当周,热值6500千卡GAR动力煤离岸价为193.3美元/吨,环比下降16.61美元;5800 GAR离岸价为124.58美元/吨,环比下降11.12美元;5000 GAR离岸价为94.73美元/吨,环比下降6.52美元;4200 GAR离岸价为71.67美元/吨,环比下降6.58美元;3400 GAR离岸价为47.61美元/吨,环比下降2.78美元。

欧洲:2月10日当周,西欧ARA港口6000千卡NAR动力煤到岸价为129.29美元,环比前一周下降9.08美元;5700千卡NAR动力煤到岸价为130.15美元/吨,环比前一周下降3.95美元。

南非:2月10日当周,理查兹湾港(Richards Bay)6000千卡NAR动力煤离岸价为144.45美元/吨,环比前一周下降1.33美元/吨;5700千卡NAR动力煤离岸价为132.67美元/吨,环比前一周下降0.43美元;5500千卡NAR动力煤离岸价为116.91美元/吨,环比前一周微涨0.06美元。

美国:2月10日当周,东海岸汉普顿道港口(Hampton Roads)6000千卡NAR动力煤离岸价为136.64美元/吨,环比前一周下降8.65美元。

哥伦比亚:2月10日当周,玻利瓦尔港(Puerto Bolivar)动力煤离岸价为125.0美元/吨,环比前一周下降10.0美元。

澳大利亚:2月10日当周,新南威尔士州纽卡斯尔港(Newcastle)6000千卡NAR动力煤离岸价为226.08美元/吨,环比前一周下降23.71美元;5500 NAR离岸价为126.84美元/吨,环比前一周下降2.09美元。

俄罗斯:2月10日当周,波罗的海(Baltic)港口动力煤离岸价为105.25美元/吨,环比前一周下降3.50美元;黑海港口离岸价88.67美元/吨,环比前一周下降3.50美元;远东东方港6000千卡NAR动力煤价格为132.75美元/吨,环比下降14.50美元;5500千卡NAR动力煤离岸价为124.67美元/吨,环比下降5.33美元。

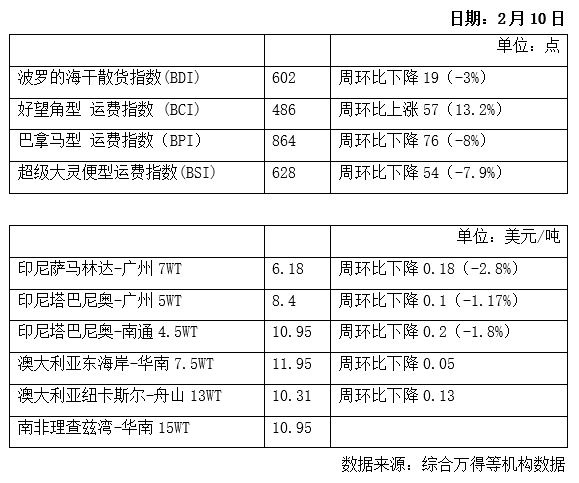

三、国际海运费价格

四、重要事件、新闻

1、从海运石油到石油产品,限价联盟能卡住俄罗斯“金融血脉”?

2、欧盟G7实行限价当月,印度从俄罗斯进口原油是一年前的33倍。

3、天然气需求暴涨5倍,原油需求全球占比翻番,印度的“能源胃口”越来越大。

4、高盛:原油闲置产能即将耗尽,油价今年料再破100美元。

5、全球能源危机中,欧美五大能源巨头赚了近2000亿美元。

6、俄罗斯宣布:3月石油减产!国际油价应声上涨。

7、重要港口停摆,石油、天然气等大宗商品转运受到阻碍。

8、国际能源署:2022年全球电力需求增长2%,未来三年将加速增长。

9、南非总统宣布全国进入灾难状态以应对电力危机。

10、蒙古国政府决定今后将依托蒙古国证券交易所出售煤炭。

11、2022年澳大利亚煤炭出口量预计为3.47亿吨,同比下降5.1%。

12、2022年南非煤炭产量2.31亿吨,同比下降1.2%。

13、2022年哥伦比亚预计煤炭产量6530万吨,同比增长10%。

14、印度本财年煤炭需求预计接近11亿吨。

15、2022年哈萨克斯坦煤炭出口3250万吨,比上年增长6.6%。

16、欧盟年内仍将面临天然气短缺。

1、从海运石油到石油产品,限价联盟能卡住俄罗斯“金融血脉”?据“第一财经”2月5日消息,欧盟宣布从2月5日开始与G7和澳大利亚一起,对俄罗斯石油产品实施价格上限,对俄罗斯柴油、航空燃油等石油产品设定每桶100美元的最高限价,对取暖油等石油产品最高限价设定为每桶45美元。去年12月5日,欧盟成员国、七国集团和澳大利亚已对俄海运石油出口设置每桶60美元的价格上限。由此,俄罗斯的海运石油以及相关石油产品均已遭到西方“限价令”的制裁。值得注意的是,限价令效果几何,并不取决于美欧等组成的“限价联盟”以及上限价格的多少。“欧盟将不可避免地受到燃料短缺和能源价格飙升的冲击。”匈牙利能源部在当地时间2月4日如是发出警告。就在西方还在博弈对俄油产品限价时,坐拥博斯普鲁斯海峡和达达尼尔两大海峡的土耳其率先发声,要求自2月6日起,通过土耳其领海运输石油产品的油轮需提供有效的保险文件。这两大海峡是连接黑海港口与国际市场的重要通道。每年大约有4.8万艘船通过上述两大海峡。限价令生效,并非意味着西方买家不能进口俄石油或相关产品。无论是欧盟对俄原油限价还是柴油限价,都是针对欧盟的航运公司、保险公司等海运服务商。各公司可以继续为俄罗斯运输给第三方国家的原油和石油产品提供服务,只是相关产品售价不得超过欧盟限价为重要前提。在去年12月5日西方对俄海运石油限价生效后,土耳其也提出过相应要求。土方当时解释称,由于西方国家的制裁,一些油轮保险失效,“如果这些船舶通过土耳其海峡发生任何灾难性事故,又没有保险公司承保的话,土耳其将无法承担相应风险。”航运专业信息咨询平台信德海事网主编陈洋对第一财经解释道,在保赔险中,如果船舶从事了一些受制裁的活动,根据除外条款,一般都不在保险的范围内,保赔协会可以拒赔;一旦保赔协会向土耳其政府出具相关承诺书或者确认函,意味着除外条款自动失效,如果船舶在土耳其管辖水域出现事故(尤其是燃油/货油泄漏事故),那么等于保赔协会需要承担相应的责任。“对于保赔协会而言,要辨别相关石油产品来源地可能还能办到,但是要查明交易的价格,比如是不是超过限价令的上限等,实际情况就可能比较复杂。”他说道。这也是土耳其的要求被国际主流保险协会纷纷拒绝的主要原因。后者认为土耳其的要求已“远远超过”了通常要求提供的信息。随后,土耳其水域就出现了油轮拥堵现象,高峰时一度导致20多艘油轮等待通过,拥堵时长持续了约一周,国际油价也应声上涨。由此,各方均在观望土耳其海域此次是否还会出现油轮大拥堵现象。除了土耳其的“故技重施”,并不看好限价令前景的独立研究机构桑基研究公司(Sankey Research)分析师桑基(Paul Sankey)认为,“这些制定政策的官员并不了解石油市场的运作。”桑基表示,去年以来的事实证明,俄罗斯石油的供给并没有被扰乱。新加坡万达洞察公司创始人哈里(Vandana Hari)也对俄罗斯石油产品即将面临的制裁是否有效表示怀疑。她预测说,俄石油产品在这种情况下仍将销往亚洲的一些市场。

2、欧盟G7实行限价当月,印度从俄罗斯进口原油是一年前的33倍。华尔街见闻2月7日消息,继欧盟、G7等西方国家禁运俄罗斯原油后,印度从俄进口的原油暴增。印度石油部长称,将从最经济实惠的来源采购,将利用自身增强的购买力,“我们会打市场牌”。机构统计,去年12月,印度从俄罗斯进口原油达创纪录的120万桶/日,是一年前的33倍。印度当地时间2月6日周一在班加罗尔举行的“印度能源周”活动期间,印度石油部长Hardeep Singh Puri表示,俄罗斯作为印度重要原油供应国的角色取决于油价,印度打算利用自身不断增强的购买力确保有利于自己的交易。Puri指出,“这是一个价格问题”,印度的炼油厂“将从最经济实惠的来源采购”。“坦率地说,我们会打市场牌。我们将在可预测的和合理的基础上,从任何可获得(石油)的地方进口。”Puri透露,印度的石油需求可能从目前的约500万桶/日增加到650万至700万桶/日。“我们将有效地利用我们正在增长的需求。” Puri讲话稍早,印度总理莫迪同日在印度能源周的开幕式上表示,印度有意到2030年末将年度炼油产量增加到4.5亿吨。那将是目前约2.5亿吨水平的1.8倍。华尔街见闻去年11月文章指出,作为世界第三大石油和天然气消费国,印度历来更倾向于从伊拉克和沙特阿拉伯购买大部分石油,但去年2月俄乌冲突爆发以来,印度从俄罗斯的石油进口量激增,印度去年11个月从俄进口石油量暴增了20倍。独立追踪机构的数据显示,截至去年11月的三个月中,俄罗斯超过了伊拉克和沙特阿拉伯,成为印度最大的石油供应国。大宗商品市场分析机构Kpler统计,去年6月以来,俄罗斯一直是供应印度石油最多的国家。还有数据显示,西方限价后俄罗斯原油大幅打折,更是让印度更是成为俄罗斯原油的首选出口国。能源分析机构Vortexa今年1月的数据显示,在去年12月,俄罗斯成为印度最大的单一石油供应国,超过了11月还居于首位的伊拉克。本周一媒体指出,今年1月,印度从俄罗斯进口的石油又创历史新高,预计2月将进一步增加。

3、天然气需求暴涨5倍,原油需求全球占比翻番,印度的“能源胃口”越来越大。华尔街见闻2月7日消息,受益于快速的经济增长,印度能源需求正在大幅攀升。本周一(2月6日),印度总理莫迪在2023年“印度能源周”开幕式上表示,印度的天然气需求或将暴增500%,并且印度在全球原油需求中的占比也将增加一倍以上,从5%增加至11%。虽然莫迪并未对能源需求大涨给出具体的时间框架,但他强调称,印度能源需求组将在本十年达到峰值。印度总理的预测值与近期欧佩克发布的报告内容保持一致。该报告写道,在全球新增能源需求中,印度将贡献最多力量。预计到2045年,印度原油需求将增加630万桶/日,届时全球能源需求将从2021年的9700万桶/日增加到1.1亿桶/日。此外,莫迪还值此机会强调了印度将加大能源勘探和生产的计划,提出这将为投资者提供机会。鉴于目前印度约85%的能源需求依赖进口,是全球最大的原油和天然气进口国之一,印度将取消针对能源勘探的关键限制,减少对能源生产及勘探公司的“禁区”。并且印度还计划在2030年之前扩大炼油产能和LNG进口产能。值得注意的是,自西方对俄罗斯实施能源制裁以来,印度一直是俄罗斯原油的最大买家。据路透社数据显示,在俄罗斯乌拉尔地区1月份装载的出口原油中,有70%是运往印度。对此印度石油部长Hardeep Singh Puri也在本周一表示,无论西方采取何种制裁措施,印度从不回避从俄罗斯进口原油,而印度进口的俄油价格也低于布伦特原油。但Hardeep Singh Puri也同时表示,俄罗斯作为印度重要原油供应国的角色取决于油价。印度将从一切能买到更便宜石油的地方进口。而除了自身需求大增令印度疯狂扫货俄油之外,向欧美地区“倒卖”原油为印度带来的巨额利润,也让其能源进口需求猛增,使得印度在全球石油市场上扮演着越来越重要的角色。

4、高盛:原油闲置产能即将耗尽,油价今年料再破100美元。财联社2月6日消息,高盛集团(Goldman Sachs Group Inc.)大宗商品研究主管Jeff Currie周日表示,油价今年将回升至每桶100美元以上,随着闲置产能耗尽,2024年可能面临严重的供应问题。Currie表示,由于制裁可能导致俄罗斯石油出口下降,而随着中国优化防疫政策、需求预计将恢复,油价将从目前的80美元左右升至100美元以上。他还称,石油行业缺乏满足需求所需的生产支出也将是油价上涨的一个驱动因素,到2024年,这种产能不足可能会成为一个大问题。他说,“大宗商品超级周期是一系列价格飙升,每一次高点都更高,每一次低点也都在抬高。”他说,到5月,石油市场应该会出现供不应求的局面,,这可能会消耗全球生产商大部分未使用的产能。近几年来,油价波动很大,在新冠病毒大流行期间跌至20美元以下,在俄乌冲突扰乱了本已无法满足全球需求的供应后,油价飙升至接近130美元。随着炼油厂产能达到极限,运输燃料成本进一步上涨,但各国争相找到替代能源后,运输燃料成本又回落。上周六,沙特能源部长阿卜杜勒阿齐兹·本·萨勒曼王子也在最新讲话中谴责炼油能力投资不足,导致全球供应不足。他重申,OPEC+将在决定何时增加产量方面保持谨慎。他还称,欧佩克+限制供应的努力在疫情期间需求暴跌期间拯救了石油市场。Currie则重申了高盛的观点,即OPEC+将解除产量限制,并寻求在今年晚些时候提高产量。欧佩克及其减产同盟国市场监测委员会本月建议该组织保持石油产量不变。他说,“目前,由于中国经济尚未完全反弹,我们的贸易仍处于平衡状态。他说,今年晚些时候,当需求超过供应时,产能可能会成为一个问题。”

5、全球能源危机中,欧美五大能源巨头赚了近2000亿美元。第一财经2月9日消息,受俄乌冲突影响,国际油气价格上涨令欧美五大能源巨头赚得盆满钵满,2022年全年总利润达到惊人的1971亿美元,企业也通过慷慨的分红和回购的方式来回馈投资者的信任。截至本周三,埃克森美孚、雪佛龙、英国石油、壳牌和道达尔陆续公布了去年四季度和全年财报。数据显示,五家油气公司2022年盈利达到1971亿美元。以国际货币基金组织IMF公布的2022年GDP数据看,这一数字可以在192个经济体中高居第56位。除了上游油气价格外,下游炼油业务高利润率也是业绩的重要支持。原油经纪商PVM Oil Associates高级市场分析师瓦尔加(Tamas Varga)此前在接受第一财经记者采访时表示,包括美国在内,全球面临着炼能不足的问题。去年末取暖油裂解价差(heat oil crack)一度超过60美元/桶,同比增长3倍。汽油裂解价差(gas oil crack)为39美元/桶,也比2021同期的价格高出两倍。今年的情况依然严峻,西方联盟对俄罗斯成品油新一轮制裁加剧了市场供应的竞争局面。咨询公司Wood Mackenzie预计,欧洲柴油利润率将在上半年达到每桶38美元,是过去五年平均水平的两倍以上。普华永道英国能源与资源部门负责人特纳(Rob Turner)表示:“考虑到物流和运输成本,欧洲柴油价格将维持高位,并可能会使柴油精炼利润率高烧不退。”盈利大涨也离不开企业控制资本支出增长的努力。埃克森美孚以全年近560亿美元的利润刷新了自己在2008年创下的西方石油公司最高利润纪录,公司首席财务官米克尔斯(Kathryn Mikells)表示:“整体收益和现金流同比大幅增长,这些来自于强劲的需求、强大的生产能力和良好的成本控制。”经历了疫情期间的黑暗时刻,能源公司开始着眼于削减债务和增加股东回报,并严守资本纪律。利润被主要用于分红和回购,本周英国石油宣布将股息增加10%,股票回购规模增加27.5亿美元。道达尔增长股息6.4%,并计划在一季度回购价值20亿美元公司股票。此外,埃克森美孚维持了去年四季度确认的500亿美元回购计划,雪佛龙推出了750亿美元股票回购方案,约占总市值的1/4。随着需求进一步复苏,能源行业普遍看好今年的前景,计划加大开采投入。道达尔首席执行官鲍扬内(PatrickPouyanne)在财报电话会议上表示,随着中国重新开放,全球环境对能源公司仍然非常有利,将推高了市场需求。“如果看到油价回升至每桶100美元,我们不会感到惊讶。” 他说。英国石油决定接下来放缓可再生和低碳能源计划,增加油气生产的开支。公司首席执行官鲁尼(Bernard Looney)7日表示:“我们需要低碳能源,但我们也需要安全的能源,我们需要负担得起的能源。这正是世界各国政府和社会所要求的。”

6、俄罗斯宣布:3月石油减产!国际油价应声上涨。环球时报2月11日消息,当地时间2月10日,俄罗斯副总理亚历山大·诺瓦克宣布,俄方将在3月份每天自愿削减石油产量50万桶。他同时强调,将停止向遵守西方强加的价格上限的买家出售石油。据今日俄罗斯电视台报道,诺瓦克表示,减产将有助于恢复因价格上限而破裂的市场关系,“俄方认为,对俄罗斯石油和石油产品的价格上限机制是对市场关系的干预,是西方集体破坏性能源政策的延伸”。欧盟和G7国家于2月5日对俄罗斯的石油供应实行价格上限,规定来自俄罗斯的柴油、航空煤油和汽油的价格上限为每桶100美元,其他低质量石油产品(如工业用燃料油)价格上限则为每桶45美元。自欧盟和G7开始讨论限制俄罗斯石油出口价格以来,俄方多次警告可能减产。经济专家表示,这次减产相当于俄方1月份石油产量的5%,可能会引发石油市场的波动。在俄罗斯表示计划将3月原油产量削减50万桶/日后,油价应声上涨。数据显示,欧洲布伦特原油价格周五上涨超过2%,至每桶86.60美元,抹去了早些时候的跌幅;美国WTI原油同样涨超2%,至每桶80美元上方。

7、重要港口停摆,石油、天然气等大宗商品转运受到阻碍。环球网2月10日消息,土耳其南部和叙利亚北部遭遇强震已近5天时间。目前,土耳其南部重要港口伊斯肯德伦港口彻底停摆,部分石油管道被迫中断运营。作为贯通亚欧的重要交通节点,在能源危机背景之下,土耳其被欧洲视为能源战略中心。土耳其南部港口、能源管道在震后受损以及恢复情况受到各国关注。据土耳其媒体报道,与“北溪”同样驰名的“土耳其溪”天然气管道并没有受到此次大地震的影响,因为其集中分布在土耳其北部地区,但分布在该国南部地区的一些石油管道受到波及,目前临近灾区的杰伊汉港已中断运营。杰伊汉港是当地原油和石油产品输出的重要枢纽。据石油贸易商和航运消息人士称,尽管输油管道并没有在此次地震中受损,但受到地震及近日来的恶劣天气影响,土耳其杰伊汉港的装货作业已被叫停,相关部门正在进行灾害评估。为了减少损失,土耳其已暂停向杰伊汉码头输送石油,在交通物流方面的投入也会减少,这会影响全球货物、人员往来。在俄乌冲突背景下,石油、天然气、粮食等大宗商品的转运受到阻碍,将不利于欧洲、亚洲、非洲的经济发展。

8、国际能源署:2022年全球电力需求增长2%,未来三年将加速增长。新华网2月10日消息,新华社巴黎2月9日电(记者刘芳)国际能源署8日发布的《2023年电力市场报告》说,2023年至2025年全球电力需求增长将加速至年均3%,增长主要来自亚洲地区。可再生能源将主导全球电力供应增长,与核能一起满足绝大部分电力需求增量。报告指出,受能源危机和部分地区异常天气条件影响,2022年全球电力需求增幅放缓至2%,低于新冠疫情前水平。受能源价格飙升影响,2022年欧盟用电需求同比下降3.5%。受经济强劲复苏及夏季高温天气影响,印度电力消耗增长8.4%。美国电力需求增长2.6%。报告预计,未来三年全球电力需求增长将加速至年均3%,其中70%以上需求增长将来自部分亚洲地区。国际能源署署长法提赫·比罗尔表示,全球电力需求增长势必加速,不过可再生能源和核能的增长速度可满足几乎全部新增需求。国际能源署预计,2025年可再生能源在全球发电组合中比例将从2022年的29%升至35%,燃煤和燃气发电的比例将下降。未来几年,全球发电碳排放强度将继续下降。

国际能源署报告指出,2022年,在中国和印度,高温干旱的天气使供应状况尤为紧张。欧洲的历史性干旱导致水力发电量下降,加之法国的核发电量创新低,电力系统可调度容量压力增大。在美国,冬季强风暴造成大面积停电。2022年,俄乌冲突发生后,化石燃料价格飙升,能源供应紧张。天然气和液化天然气价格增长较高,促使多地转向煤炭发电。2022年,全球燃煤发电量增加了1.5%,其中亚太地区的绝对增幅最大。在水电和核电产量较低的情况下,欧盟的燃煤发电量也大幅上升。然而,国际能源署认为,2022年全球燃煤发电量增加可能是个例外,预计将在2023-2025年达到平稳,亚太较高的火电产出会被欧洲和美洲的下降所抵消。

9、南非总统宣布全国进入灾难状态以应对电力危机。新华网2月10日消息,新华社开普敦2月9日电(记者谢江)南非总统拉马福萨9日在立法首都开普敦宣布南非全国进入灾难状态,立即生效,以应对电力危机及其影响。拉马福萨当晚在开普敦市市政厅发表2023年度国情咨文时说,国家灾难管理中心将能源危机及其影响确定为一场灾难。他说,在国家灾难状态下,将能够提供切实举措支持食品生产、存储和零售供应链中的企业,并使医院等关键基础设施免于停电。拉马福萨说,他将任命一名电力部长全权负责监督应对电力危机的各方面努力。“当前,南非最紧迫的任务是在未来几个月大幅减少停电时间,并努力最终完全结束停电。”南非自2022年以来出现了严重的供电危机。近期,电力短缺情况进一步加剧,最严重时一天中有超过8小时处于停电状态。

10、蒙古国政府决定今后将依托蒙古国证券交易所出售煤炭。蒙古媒体2月8日报道,在当天的政府例会上,蒙古国政府讨论了蒙古国证券交易所实施矿产品交易所交易的决议草案。“关于交易所法已批准通过,从今年7月1日开始实施。该法律第5.8条规定,交易所独立组建或在蒙古国证券交易所下属组建。根据法律条款,蒙古国政府今天(2月8日)做出正式决定,依托蒙古国证券交易所出售煤炭。珍宝塔本陶勒盖公司从明天(2月9日)开始通过3次拍卖向21个联系企业出售13-14万吨煤炭。”蒙古国矿业与重工业部部长钢巴特尔介绍说。这是一个月的煤炭出售量。蒙古国计划在今年7月1日前通过交易所出售1200万吨煤炭。2024年计划增至年度煤炭出口量的50-60%,到2025年计划所有煤炭均通过交易所进行交易。“考虑蒙古国口岸容量,我们分阶段安排煤炭出售,借鉴他国经验,开展公开、公平、自由竞争。今后,有条件把铜、萤石、铁等所有金属交易都通过交易所进行电子交易。我们将在未来三年实施该项工作。众所周知,煤炭会带来腐败及引发猜疑。所以,我们将按照国际标准,依托证券交易所出售煤炭。如果组建独立的交易所,初步估计需要300多亿图格里克的资金和人员。因此,我们依托有现成基础设施和人才队伍的证券交易所是有优势的。目前,煤炭出售公司自己定价并公布,从7月1日法律生效后,将由交易所自行定价。” 钢巴特尔表示。

11、2022年澳大利亚煤炭出口量预计为3.47亿吨,同比下降5.1%。据开普勒Kpler船运数据显示,2022年1-12月份,澳大利亚煤炭出口量累计为3.43亿吨,比上年同期下降5.0%。其中,12月份煤炭出口3236.59万吨,环比增长17.0%,同比增长7.0%。另据澳大利亚联邦政府首席经济师办公室(Australian government's Office of the Chief Economist -OCE)发布的2022年4季度《资源和能源季报》(Resources and Energy Quarterly,December 2022)数据显示, 2022年,澳大利亚煤炭出口量预计为3.47亿吨,比上年减少1875万吨,同比下降5.1%。其中,动力煤出口量为1.84亿吨,同比下降7.4%;冶金煤出口量为1.63亿吨,同比下降2.5%。2023年,随着印度和澳大利亚双边自由贸易协定生效,澳大利亚对印煤炭出口有望增加。同时,随着中澳关系的改善,澳大利亚煤炭对华出口也将迎来转机,近两个月来,已陆续有澳大利亚运煤船发往中国。澳大利亚政府首席经济师办公室的季度报告预测,2023年,澳大利亚煤炭出口总量可达3.84亿吨,同比增长10.7%。其中,动力煤出口量为2.01亿吨,同比增长9.2%;冶金煤出口量为1.83亿吨,同比增长12.3%。

12、2022年南非煤炭产量2.31亿吨,同比下降1.2%。据南非矿业理事会(Minerals Council South Africa) 最近发布的年度矿业统计报告(FACTS AND FIGURES 2022)数据显示,2022年,南非煤炭总产量为2.312亿吨,比2020年下降1.2%,呈现连续三年下降的态势。去年一年,南非煤炭产量一直受到国内供电不足、断电事件频发的影响。更为严重的是受一系列铁路运营相关问题的限制,过去一年,受铁路设施维护不足、动力机车短缺、通讯铜缆大量被盗、列车脱轨、工人罢工等众多事件的影响,南非国家铁路货运公司曾数次发布不可抗力声明。南非主要生产动力煤,其中大约30%用于出口。2017年南非煤炭出口量曾达到8000万吨。但自2018年以后,煤炭出口连续下降,2021年出口量跌破7000万吨,降至6612.5万吨。2022年,受俄乌战争爆发引致国际煤价飙升的拉动下,南非煤炭出口量再次升至7000万吨以上,全年煤炭出口7149.4万吨,同比增长8.1%。但2022年南非最大的煤炭出口港理查兹湾煤炭码头(RBCT)煤炭出口量却降至5035万吨,大大低于港口设计的出口能力9100万吨,为1993年以来近30年的最低水平。2023年,南非理查兹湾港仍将煤炭出口计划目标确定为6000万吨。然而铁路运力严重不足的问题难以化解,仍将对南非的煤炭生产和出口持续发生影响。

13、2022年哥伦比亚预计煤炭产量6530万吨,同比增长10%。据路透社(Reuters)消息,哥伦比亚矿业协会(ACM)周四(2月2日)表示,2022年,哥伦比亚采矿业特许权使用费达到创纪录的6.13万亿比索(约合13.2亿美元)。ACM还表示,2022年哥伦比亚的出口额达到221.6亿美元,与去年12月底的预测相符。当时 ACM 预测,由于大宗商品价格上涨,特别是煤炭价格上涨,哥伦比亚矿业将迎来一个丰收年。尽管出口额创出历史新高,而哥伦比亚左翼总统古斯塔沃 · 彼得罗(Gustavo Petro)领导的政府,仍希望拉丁美洲第四大经济体要摆脱对石油和煤炭出口的依赖,而这两种出口正是哥伦比亚巨大的收入来源。2022年,哥伦比亚煤炭产量预计同比增长10%,达到6530万吨,这是继2020年新冠疫情大幅下降之后的第二个复苏增长年。哥伦比亚矿业协会主席胡安·卡米洛·纳里诺(Juan Camilo Narino)在哥伦比亚第二大城市麦德林举行的新闻发布会上告诉记者: “我们看到的是一个产业的积极表现,这个产业不仅是能源转型的关键,也是对于推动经济发展起着关键的作用。”但会上的一位发言人也表示,目前,哥伦比亚政府国家矿业局(National Mining Agency)还没有关于特许权使用费或矿产品产量的统计数据。

14、印度本财年煤炭需求预计接近11亿吨。据外媒报道,印度煤炭部长普拉哈德·乔希(Pralhad Joshi)表示,2022-23财年(2022年4月-2023年3月),印度煤炭需求预计将达到10.87亿吨。2021-22财年,印度煤炭需求为10.28亿吨,而2020-21财年为9.06亿吨。伴随煤炭需求增长,印度国内煤炭产量也明显增加。乔希表示,2021-22财年,印度国内煤炭产量为7.78亿吨,较上一财年的6.17亿吨增长8.67%。目前,印度政府已采取一系列措施来增加煤炭产量,其中包括确定和开发新煤矿,通过自有煤矿和商业运营方式,并为煤炭行业设立单一审批窗口,以加快煤矿投产速度。乔希表示,煤炭作为廉价且储量丰富的能源,在可预见的未来,仍将是印度主要的能源来源。尽管印度致力于推动可再生能源发展,但仍需要煤电充当基荷电源,以确保能源供应安全稳定。

15、2022年哈萨克斯坦煤炭出口3250万吨,比上年增长6.6%。哈通社/阿斯塔纳消息,2022年,哈萨克斯坦煤炭产量同比增长1.9%。据哈萨克斯坦工业和基础设施发展部发布的信息显示,2022年全年,哈萨克斯坦共生产煤炭1.139亿吨,比2021年增长1.9%。同时,哈萨克斯坦出口煤炭3250万吨,比上年出口量3050万吨增长6.6%。另外,为公共服务事业和居民使用提供煤炭1103万吨,煤炭销售运往能源综合体6440万吨,运往工业企业597万吨。

16、欧盟年内仍将面临天然气短缺。据新华社消息 2月10日消息,国际能源署执行干事法提赫·比罗尔近日表示,欧盟今年仍可能面临约270亿立方米的天然气短缺,约占欧盟天然气基准总需求的6.8%。国际能源署近日在布鲁塞尔举行《欧盟如何在2023年避免天然气短缺》报告的线下发布会。比罗尔在与欧盟委员会主席冯德莱恩就此联合召开的记者会上说,欧洲初冬异常温和的天气并不确定会持续下去,俄罗斯天然气供应可能进一步下降,全球液化天然气供应预计吃紧。上述3种情况叠加在一起,欧盟可能会遇到问题。根据上述报告,国际能源署为此提出了一系列切实可行的短期措施,例如建筑物翻新、路灯使用LED灯等,以提高能源效率。比罗尔说,能源安全问题已经超过生态问题,成为欧盟部署可再生能源的主要推动力。冯德莱恩说,2023年欧盟将加大力度购买液化天然气,实施联合采购机制以及扩大和加速可再生能源部署,应对能源短缺问题。

(编辑:吕晴)