综合

世界煤炭市场一周概览(2023年第29周)

一、全球煤炭市场运行情况

过去的一周,全球动力煤市场价格企稳,高卡煤价格大多下降,中低卡煤价格上涨;区域方面欧洲市场动力煤价格有所上涨,亚太市场价格有涨有落小幅波动;全球炼焦煤市场价格保持稳中趋升。

世界各主要区域煤炭市场运行情况简要分述如下:

欧洲:上周,欧洲市场动力煤价格,因为预计可能将出现创纪录的高温,再度回涨到每吨105美元以上。然而,诸如能源消费需求不及预期、燃煤发电减少库存高企、天然气价格持续降低且库容率快速上升到80%以上、可再生能源发电屡创新高等煤炭市场负面因素仍然存在。

国际能源署发布了欧盟电力需求的预测,预计2023年上半年电力需求将下降3%,到2023年底可能将降至20年来的最低点。

由于恢复了来自挪威的管道天然气供应,欧洲基准荷兰TTF 交易中心天然气价格继续降至299美元/1000立方米,环比前一周每千立方米下降8美元。

过去3个月欧洲的煤炭库存不断上升,煤炭交易商带着煤炭涌入亚洲市场。但近期欧洲市场卖家发现,由于亚洲地区煤炭供应强劲,他们越来越难以向亚洲转售库存过多的煤炭。尽管亚洲买家在5月和6月表现出对欧洲货物的强烈兴趣,但印尼和澳大利亚的强劲供应,以及中国和印度强劲的国内煤炭产量,降低了亚洲买家对欧洲转售煤炭的意愿。

南非:由于欧洲煤炭需求萎缩,南非高热值6000千卡/千克煤炭价格继续下降至90美元/吨以下,中低热值的煤炭价格则有所上涨。

南非铁路运营商 Transnet 不久将重新开通通往莫桑比克马普托港口的铁路线。该段线路是南非铁路东北走廊的一部分,7月9日曾发生一起火车出轨事故。东北走廊铁路线运量占整个铁路网总运输量的14%。

理查兹湾港口方面,南非当局敦促各矿业公司暂停卡车运煤,因为理查兹湾的道路交通堵塞长达数公里。由于除尘和应对卡车流量增加的需要,理查兹湾港口关闭了数天,导致交通情况进一步恶化。

美国:据美国能源信息署(EIA)7月20日发布的《煤炭产量周报》(Weekly Coal Production Report)数据显示,截止7月15日当周,美国煤炭产量为1150万短吨,环比增长13.5%,同比增长13.9%。今年以来美国煤炭产量累计为3.184亿短吨,同比增长0.2%。

美国能源信息署发布的《煤炭市场周报》(Coal Markets Report)数据显示,截至7月14日当周,美国中阿巴拉契亚地区(Central Appalachia)煤炭价格为62.00美元/短吨,环比前一周下降3.5美元;北阿巴拉契亚地区(Northern Appalachia)煤炭价格为53.50美元/短吨,环比下降2.5美元;中部伊利诺伊盆地(Illinois Basin)地区煤价为50.00美元/短吨,环比下降2.75美元;西部粉河盆地(Powder River Basin)煤价为14.30美元/短吨,环比下降0.15美元;尤因塔盆地(Uinta Basin)煤价为33.75美元/短吨,环比下降0.25美元。

印度尼西亚:印尼高热值5900千卡/公斤GAR动力煤价格下降1美元/吨,至89美元/吨,指数面临的压力主要来自现货市场交易活动不活跃和中国及印度的购买兴趣不稳定,印度对空调的需求正在下降。

印尼当局要求当地出口商从8月1日起将30% 的出口收入存放在该国银行至少3个月,这将给当地煤炭矿企带来财务压力,因为全球价格下跌导致现金流减少。因此,交易商可能能够从小型煤炭生产商那里寻求折扣。

澳大利亚:由于亚洲煤炭消费者进口需求疲软,预计价格将进一步下跌,尽管高热值6000千卡/千克动力煤价格还挺在130美元/吨水平,但仍然面临较大压力。

澳大利亚矿业公司必和必拓(BHP)7月20日表示,截至6月30日的财年,该公司动力煤出口量为1326万吨,较上年同期下降了3.37%,尽管同期的煤炭产量增加到1417万吨,同比增长3.43%。在截至6月份的第二季度,必和必拓向海外市场出售动力煤469万吨,同比增长19.63%。必和必拓预计2023-2024财年动力煤产量将在1300万至1500万吨之间。

炼焦煤市场:

在供需平衡恢复的支撑下,澳大利亚冶金煤指数上涨至235美元/吨以上,环比上涨5美元。

印度钢铁制造商 JSW Steel 正在考虑收购加拿大冶金煤生产商泰克资源公司(Teck Resources)20% 的股份。2023年第二季度,Teck Resources 煤炭销售总量为620万吨,与2023年第一季度持平,但比2022年第二季度的630万吨减少10万吨。

澳大利亚主要生产炼焦煤的煤矿公司怀特黑文(Whitehaven)7月17日表示,受洪水、天气耽误和劳动力短缺的影响,该公司2022-23财年(2022年7月-2023年6月)生产煤炭1819万吨,同比下降9%。首席执行官兼董事总经理保罗·弗林(Paul Flynn)说,截至6月份的二季度三个月中,该公司的煤炭产量为510万吨,比上一季度增长19%。

英美资源集团(Anglo American)发布的数据显示,第二季度炼焦煤产量为340万吨,同比增长28%。上半年煤炭产量达到690万吨,同比增长42%。英美资源集团(Anglo American)表示,今年煤炭产量增加的原因是,由于2022年同期雨季天气反常,该公司在澳大利亚生产冶金煤的露天煤矿在运营中遇到了一些障碍,使得去年同期产量基数低,导致今年第二季度煤炭产量上升幅度大。2023年全年,该公司煤炭产量目标仍维持在1600-1900万吨不变。

普氏(Platts)国际炼焦煤价格指数显示,7月21日,澳大利亚峰景矿优质硬焦煤(HCC)离岸价(FOB)为237.0美元/吨,环比前一周每吨上涨6美元;出口到中国的到岸价(CFR)为247.5美元/吨,环比每吨上涨5.1美元。

同期,美国东海岸汉普顿道(Hampton Roads)港口优质炼焦煤(Low Vol HCC)离岸价仍为220美元/吨,环比前一周价格不变。

二、区域煤炭市场价格变化

华南地区:7月21日当周,印尼NAR3800千卡动力煤华南到岸价报收60.7美元/吨,环比前一周下降1.2美元;NAR 4700千卡动力煤华南到岸价报收78.7美元/吨,环比前一周下降0.2美元。发热量5500千卡进口动力煤华南到岸价(CFR South China)为97.1美元/吨,环比前一周下降1.4美元。

中蒙口岸:7月21日,甘其毛都口岸焦精煤报价1580元/吨,周环比上涨100元/吨;策克口岸1/3焦煤报价960元/吨,周环比上涨50元/吨。

欧洲:7月21日当周,西欧ARA港口6000千卡NAR动力煤到岸价为113美元,环比前一周上涨13美元。

南非:7月21日当周,理查兹湾港5500 NAR动力煤FOB现货价87.10美元/吨,环比上涨11.95美元/吨。

哥伦比亚:7月21日当周,6000 NAR 动力煤FOB现货价为99.0美元/吨,环比前一周下降1.2美元。

美国:7月21日当周,东海岸Hampton Roads港6000 NAR动力煤离岸价为113.4美元/吨,环比上涨1.1美元;西海岸Long Beach 6000 NAR动力煤离岸价为139.15美元/吨,环比持平。

加拿大:7月21日当周,5000 NAR温哥华港离岸价(FOB Vancouver)55.65美元/吨,环比下降0.05美元。

澳大利亚:7月21日当周,5500 NAR离岸价89.3美元/吨,环比前一周下降3.0美元;6000 NAR离岸价130.0美元/吨,环比前一周上涨1.5美元。

印尼:7月21日当周,印尼3800 NAR离岸价为55.0美元/吨,周环比上涨0.5美元/吨;4700 NAR离岸价为73.0美元/吨,周环比持平。

俄罗斯: 7月21日当周,俄罗斯波罗的海港口6000千卡 NAR动力煤离岸价为95.0美元/吨,环比下降3.5美元;远东东方港6300千卡NAR动力煤离岸价为102美元/吨,环比上涨7美元。

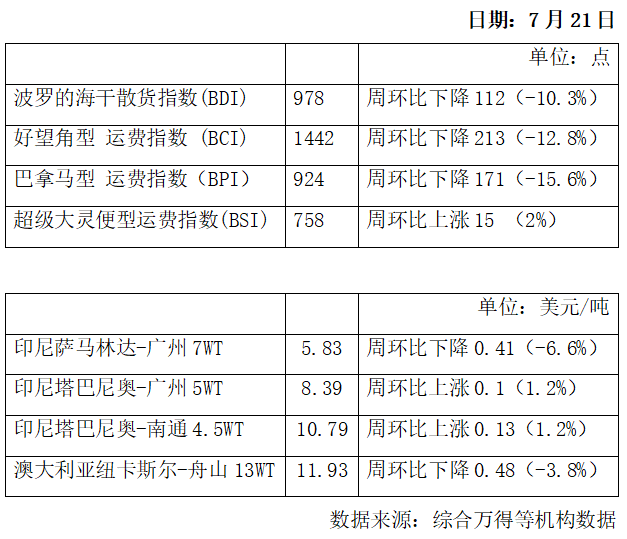

三、国际海运费价格

四、重要事件、新闻

1、天然气供应充足,欧洲气价无视热浪继续下跌。

2、欧洲天然气危机尚未结束,多重潜在风险挥之不去。

3、上半年油价较去年高位“腰斩”,下半年还会再跌吗?

4、俄罗斯第三季度将如约削减210万吨石油出口。

5、美国能源信息署(EIA):截至7月14日当周美国原油库存下降,净出口增加。

6、国际油价21日上涨,本周实现连续第四周上涨。

7、国际能源署(IEA):能源价格高企致重工业大规模停产,欧洲电力需求下滑。

8、国际能源署:今年全球电力需求增长将放缓。

9、热浪再袭欧洲,经济遭遇“烤”验。

10、欧盟气候监测机构:全球将迎来史上最热7月。

11、嘉能可1-6月煤炭产量5420万吨,同比下降2%。

12、印尼7月份动力煤参考价格(HBA)为191.6美元环比6月份基本持平略微上涨。

13、印尼发布外汇储备强制新政,可能损害煤炭矿商现金流。

14、煤炭融资前景充满挑战,但南非的煤矿似乎仍然存在机会。

15、印度2023-24财年煤炭产量目标定为10.12亿吨。

16、上半年俄罗斯库兹巴斯盆地煤炭产量同比下降0.9%,出口增长1.2%。

1、天然气供应充足,欧洲气价无视热浪继续下跌。智通财经7月19日消息,由于交易员权衡了欧洲南部地区极端高温的影响,以及欧洲最大天然气生产国挪威不断增加天然气储量,欧洲天然气价格下跌。截至发稿,欧洲基准的荷兰近月天然气价格下跌3.2%,至每兆瓦26.21欧元。价格下跌表明,尽管欧洲大陆部分地区的极端气温继续考验市场应对更高需求的能力,但对供应的担忧正在缓解。欧洲已经摆脱了去年危机最严重的时期,天然气储量充足,这让人有一种安全感,即欧洲将设法在明年冬天之前重新储备足够的燃料供应。设施的利用率已经达到82%,远高于季节性平均水平,而来自挪威的天然气供应量继续小幅上升。尽管如此,极端高温还是引发了从希腊和瑞士的野火,而罗马和西班牙加泰罗尼亚地区的气温创下了历史最高纪录,推动了对燃料的需求,以满足冷却需求。根据电网运营商Terna SpA的现有数据进行的计算,意大利的用电量激增,周二该国的七天滚动平均用电量达到了2017年以来的最高水平。数据显示,传统的火力发电厂贡献了超过一半的日实际发电量。尽管最炎热的是南部,但英国的天然气购买量也在增加,那里的气温低于该季节的平均水平。电网数据显示,目前总需求已飙升至5月份的水平。牛津能源研究所(Oxford Institute of Energy Studies)表示,欧洲市场仍然供应紧张,价格可能会继续对需求上升或意外削减供应的消息做出反应。该研究所天然气研究主管James Henderson在一份季度天然气评估报告中写道:“展望未来几个月,不难描绘出这样一幅图景:如果欧洲天然气储备在9月初之前被填满,价格将进一步下跌,如果冬季开始时天气寒冷,价格将大幅上涨。”“因此,在2023年剩余时间里,波动性可能仍将是市场的主要特征。”

2、欧洲天然气危机尚未结束,多重潜在风险挥之不去。澎湃新闻7月19日消息,现在就宣称欧洲已成功战胜天然气危机可能为时过早。国际能源署(IEA)警告称,如果俄罗斯进一步削减对欧洲大陆的天然气供应,面对欧陆地区可能的寒流侵袭,欧盟将面临一个非常艰巨的“寒冬”。外媒援引国际能源署说法称,即使在今年10月前欧盟的储气率接近达到100%,仍然不能保证未来天然气市场不会出现波动。欧盟约10%的进口天然气仍由俄罗斯供应,并且随着中国的液化天然气进口量恢复,全球液化天然气市场供应可能会更为紧张。过于干燥和寒冷的气候因素也将对欧洲天然气市场造成压力。根据欧洲天然气基础设施机构(Gas Infrastructure Europe)的数据,欧盟当前的天然气储量比前五年平均水平高出近20%。分析师预测,可容纳约1000亿立方米的天然气储气库将在11月前达到欧盟官方储气目标的90%。然而,若在寒冷天气、俄罗斯完全切断管道天然气、液化天然气供应量低的情况下,欧盟储气库明年4月的天然气储量将只有20%,威胁到正常的能源供应。2022年俄乌冲突爆发之后,能源价格飙升。欧盟在同年7月迅速采取降低天然气需求的举措,使其天然气需求在2022年下降了550亿立方米,降幅达13%。这是历史上降幅最大的一年。550亿立方米中,约100亿立方米的下降是由于生产缩减,而非相关产业提高了生产效率或使用可替代能源。非俄罗斯能源供应商、当年温和的天气、工业部门需求走弱在一定程度上弥补了俄罗斯天然气的减量,在2022年帮助欧洲平稳度过了原本可能会很严峻的天然气危机。但欧盟天然气需求降低的政策成效并没有预期般显著。国际能源署认为,欧盟应当谨慎评估国际局势对于今年本土能源市场的影响。液化天然气是欧洲地区的基础能源,其在欧盟总需求从2010年代的平均12%上升到2022年的近35%。从供应端看,在2025年之前,全球几乎没有新的液化天然气和管道气新增产能上线运营。这意味着市场平衡依然脆弱,一旦需求侧出现超预期的正向冲击,气价短时间大涨的概率就会增加。尽管2022年的需求缩减,但去年全年欧盟的天然气进口账单仍接近4000亿欧元,是2021年总额的三倍多。2022年底,俄罗斯的出口气在欧盟进口天然气总量中的占比从2021年的40%下降到10%以下,但天然气价格的大幅上涨依旧令俄罗斯获得了可观收入。国际天然气联盟(IGU)近日在其最新版《世界天然气报告》中提示风险称,当前天然气市场失衡,危机尚未结束。该报告认为,当前液化天然气价格已从高点回落,但仍然存在重现2022年市场波动的潜在风险。2022年欧洲对进口液化天然气的依赖明显增加,进口量同比增长66%,其中70%属于现货贸易。目前,欧洲市场十分依赖现货液化天然气,或加剧市场价格波动性。

3、上半年油价较去年高位“腰斩”,下半年还会再跌吗?第一财经7月19日消息,回顾2023年上半年的国际原油市场,虽再无2022年近140美元/桶的“疯狂”,但是也称得上暗潮汹涌,多空因素轮番博弈扰动着原油市场。在经历了上半年多空轮动的起起伏伏后,国际原油市场进入2023年下半场。7月开局的前半个月,布伦特原油和WTI原油重新逼近80美元/桶和75美元/桶关口。美、布两油(指的是Brent原油和WTI原油)价格的逐渐回暖似乎在传达一个信号:产油国组织欧佩克的减产影响正在兑现。7月3日,在稳油价的决心下,沙特和俄罗斯这两大产油国再次加码减产。沙特阿拉伯宣布把100万桶/日的减产计划延长至8月份,俄罗斯也同步宣布为保证市场平衡,将于8月对全球市场削减50万桶/日的石油出口量。第一财经记者对比2023年6月30日至目前最新的盘面价格发现,美、布两油均有5%左右的涨幅。Brent原油价格上扬4.56%,从75.14美元/桶上涨至78.67美元/桶;WTI原油价格上涨5.34%,从70.42美元/桶涨至74.18美元/桶。不过,这一价格相较去年高位,已经近乎“腰斩”。2022年,能源危机席卷全球,国际油价也坐上过山车,油价在去年年初一度飙升至接近140美元/桶,临近2022年的尾声,又陡然下挫至70美元/桶附近,波动率近100%。实际上,国际油价走势受到诸多因素的综合影响,今年7月份油价的短暂回暖可能是多因素下的阶段性表现,未来油价是否能延续涨幅仍存疑。

上半场呈“跷跷板效应”。总体来看,2023年上半场国际原油价格的起起伏伏是市场供需关系多方博弈的结果,演绎了多空轮动的跷跷板效应。今年前俩月,国际油价呈先升后落的短期震荡趋势。步入3月初,国际油价(美、布两油)大幅下跌,曾在短短两天内累计下跌超过7%。3月份,Brent原油价格最低跌至70美元/桶附近,WTI原油价格最低下探至64美元/桶附近,重挫的盘面价格也一度创下自2021年12月以来的新低。市场避险情绪是导致今年3月份油价大跌的主要推手。消息面上,硅谷银行倒闭、美国签名银行宣告关闭之后不过几天,瑞士信贷再爆危机,使得全球避险情绪卷土重来,并剧烈扰动油价等全球大宗商品的价格走势。彼时,市场甚至出现这种声音,即在极端情况下,2023年上半年Brent原油、WTI原油均有可能阶段性跌破60美元/桶。不过,卓创资讯副总裁钟健认为,过度的恐慌情绪修复以及过低的油价还有可能引起欧佩克的减产托市,这些都可能是今后油价恢复性反弹的对冲因素。4月初,opec+成员国联合减产、美国原油库存超预期降低等多重因素,曾短暂推高了国际原油价格。“4月份原油价格还存在上行空间。”彼时,业内分析人士告诉第一财经记者,OPEC+突然宣布进一步减产160万桶/天,导致了此轮国际油价的急速大涨,WTI原油再次突破每桶80美元。紧接着的5月,国际油价紧急“踩刹车”。不同于4月份因供应端超预期减产导致的油价上行,5月份国际油价回落受制于疲软的市场需求表现。5月初,美国第一共和银行宣布倒闭,并由摩根大通收购全部储蓄存款和剩余资产的消息,导致美股再次急速下跌,进一步带跌了属于风险资产的原油价格。“短期来看,本轮油价回落与三月有较为相似之处。”彼时,中信期货首席能源分析师桂晨曦对第一财经记者分析,虽然银行危机仍然导致金融情绪恶化,但冲击程度已低于前次。原油价格已经下跌至70美元的强支撑价位,四季度以来该价位支撑已经得到反复验证。“原油价格多空轮动的跷跷板效应再度演绎,油价存在止跌回升的动力。”桂晨曦彼时认为,如果本次顺利过渡,美股再次企稳,风险暂时可控,则油价的下方空间有限。她认为,油价的压力主要来自经济衰退预期对需求的不利影响,而支撑主要来自于产油国减产后的供应下降。就6月份盘面来说,WTI原油价格在65~68美元/桶区间小幅震动,Brent原油价格在72~77美元/桶区间小幅度波动。供给方面,6月份石油输出国组织(下称OPEC)的产量小幅上涨。月报显示,OPEC产量环比增加9.1万桶/日至2819万桶/日。其中,沙特产量环比增加2.2万桶/日至99.8万桶/日;伊朗产量环比增加5.6万桶/日至275.4万桶/日;科威特产量环比减少0.3万桶/日至255.1万桶/日;阿联酋产量环比减少0.1万桶/日至289.4万桶/日。此外,宏观方面的加息预期升温也成为油价持续上行的阻力。美国ADP就业报告显示,6月美国新增就业人数49.7万,远高于市场预期的22.5万人和前值27.8万人。

下半场的关键变量。最新预测结果显示,OPEC对2023年下半年的原油市场预期保持非常乐观的判断,这种“信号”直接反映在上调需求预测数据上。在最新的石油需求报告中,OPEC预测称,2024年世界石油需求将增加225万桶/天,并对2023年的需求预测增加到244万桶/天,该数据较上月的数据提高了9万桶/天。“中国和印度的经济增长将进一步支撑石油需求,因此2024年的石油需求增长只会轻微放缓。”OPEC在月报中分析。业内认为,在基本面较为稳固的情况下,2023年下半年布伦特原油价格或难以跌破上半年70美元/桶的价格下线。但是仍存在多个因素扰动2023下半场的油价走势。其中,供给收紧是国际原油市场下半年较为确定的变化,而宏观因素对于需求侧的影响则将是扰动下半年油价的关键。供应量方面,去年10月以来,欧佩克+总计已宣告三轮减产。今年4月初始,欧佩克+多个成员国宣布,从5月起至2023年年底自愿削减原油产量。该轮减产将持续至2023年底,预计石油产量将减少116万桶/天。此后,欧佩克成员国的减产幅度已经提升至366万桶/天,相当于全球需求量的3.7%。机构认为,2023年下半年原油市场的供需缺口将会更加明显。“预估欧佩克6月份的原油产量大约在2800万桶/日,未来即便是沙特不减产,下半年的供需缺口也会放大至150万桶/日以上,考虑到沙特7月和8月100万桶/日的额外减产,保守估计下半年的供需缺口会在200万桶/日以上。”华泰期货分析。并且,这种供需偏紧问题大概率将长期存在。信达证券认为,考虑到全球原油长期资本开支不足,全球原油供给弹性将下降。在新旧能源转型中,原油需求仍在增长,全球或将持续多年面临原油供需偏紧问题。国际能源署(IEA)在其最新报告中也表示,随着今年全球需求增长至1.02亿桶/日的历史新高,今年剩余时间仍将出现供应短缺。而对于另一撬动油价的关键变量——宏观因素,则绕不开美联储加息话题。第一财经记者了解到,虽然随着上半年的通胀大幅回落,美联储已经放缓加息步伐,甚至在6月份直接宣布暂停加息,但是加息预期仍存。美国劳工部发布的数据显示,美国6月未季调CPI年率录得3.0%,为2021年3月以来最小增幅;核心CPI年率录得4.8%,为2021年11月以来新低。此外,眼下欧美仍处在加息周期中,市场对于2023年下半年仍有两次25个基点的加息预期,将继续影响包括国际原油在内的大宗商品价格。

4、俄罗斯第三季度将如约削减210万吨石油出口。生意社7月18日消息,俄罗斯能源部周一表示,根据8月份自愿减少每日50万桶出口的计划,俄罗斯第三季度将减少210万吨石油出口。这一削减幅度相当于1540万桶。降低出口将影响对俄罗斯西部港口普里莫尔斯克、乌斯特-卢加和新罗西斯克的供应,以及管道出口量。石油输出国组织(opec)和包括俄罗斯在内的主要生产国自11月以来一直在削减供应以支持价格。俄罗斯承诺在8月份将其石油出口供应减少50万桶/日,以支撑市场,而沙特则延长了每日100万桶的减产。俄罗斯能源部表示,根据这一计划,“2023年第三季度通过俄罗斯境 外干线管道运输石油的规划将减少约210万吨,相当于8月份出口的削减幅度。”“计划出口量的减少将影响到俄罗斯海港(新罗西斯克、普里莫尔斯克、乌斯特-卢加)的运输和管道交付。”

5、美国能源信息署(EIA):截至7月14日当周美国原油库存下降,净出口增加。智通财经网7月20日消息,美国能源信息管理局(EIA)周三表示,受原油出口增加和炼油厂利用率提高的支撑,上周美国原油库存下降。美国战略石油储备(SPR)的原油销售在6月的最后一周结束,从而使全球原油市场供应趋紧。EIA表示,截至7月14日的一周内,位于俄克拉荷马州库欣的关键交货中心的库存减少了290万桶,因为美国的净原油出口增加了167万桶/日,达到381万桶/日。根据EIA的数据,上周原油库存减少了70.8万桶,降至4.574亿桶。而媒体的调查显示,分析师们预计库存将下降240万桶。休斯顿Lipow Oil Associates的总裁Andrew Lipow表示:“现在SPR的销售已经结束,库存将取决于炼油量以及进口量。”EIA表示,上周炼油厂的使用率上升了六个百分点,而炼油厂的原油运行量减少了77.4万桶。在汽油需求增强的情况下,燃料库存本周环比减少或停滞不前。EIA的数据显示,作为需求的代理指标,汽油产品供应增加了约10万桶/日,而中间馏分产品供应增加了约70万桶/日。EIA表示,上周美国汽油库存减少了1.1百万桶,降至2.184亿桶,而中间馏分库存,包括柴油和供暖油,上周只增加了1.4万桶,至1.182亿桶。Lipow称:“考虑到炼油运行已经增加,而且使用率比一年前高,我们看到汽油和柴油库存变化不大,因为炼油厂能够满足需求。”油价周三小幅走低,WTI原油期货下跌0.5%,因投资者在早些时候油价从美国原油供应趋紧等因素中上涨后获利回吐。此外美元指数的走强也令油价承压。Price Futures Group分析师Phil Flynn对最新的EIA数据表示:“这是一个时代的终结,我们被提醒,发放战略石油储备的情况已经结束,市场将有一个更加坚实的基础。”Zaye Capital Markets的Naeem Aslam则表示,随着通胀缓解,交易员开始变得乐观得多,通胀数据的任何改善也意味着石油需求的改善。

6、国际油价21日上涨,本周实现连续第四周上涨。央视财经7月22日消息,原油市场由于俄乌局势、美国石油库存下降等因素,使得投资者预计,全球石油供应可能会逐渐趋紧,国际油价周五上涨。截至收盘,纽约商品交易所9月交货的轻质原油期货价格收于每桶77.07美元,涨幅为1.88%;9月交货的伦敦布伦特原油期货价格收于每桶81.07美元,涨幅为1.80%。本周,越来越多的迹象表明,全球石油供需基本面在今年下半年可能会进入供应短缺的格局。另一方面,“欧佩克+”已准备好随时进一步缩减产能,来应对需求不振的情况。受上述因素影响,国际油价本周实现连续第四周上涨,其中,纽约油价上涨2.19%,布伦特油价上涨1.50%。

7、国际能源署(IEA):能源价格高企致重工业大规模停产,欧洲电力需求下滑。澎湃新闻7月20日消息,受能源价格冲击,欧洲重工业大规模停产,电力需求或将降至20年来最低水平。据彭博社7月19日报道,国际能源署(IEA)当日表示,由于能源价格居高不下,整个欧洲大陆的重工业出现大规模停产,导致欧洲今年上半年的电力需求大幅下降。据预测,欧洲2023年电力需求将降至2002年水平,降幅将达3%。美国和日本的用电量也将下降,但全球整体用电情况将因经济发展趋势及前景的变化而有所不同。国际能源署在一份报告中指出:“欧洲能源密集型产业的竞争力正受到能源成本飙升的威胁,前进的道路并不平坦。”此外,欧盟国家的企业破产率已跃升至2015年以来的最高点。该机构还举例称,化工巨头巴斯夫关闭多家工厂、大众汽车暂停在东欧新建电池厂计划等事件说明,欧洲工业部门正放弃或缩减扩张计划。彭博社报道称,当前正值欧洲工业发展的关键时刻。面对不断上涨的能源价格,欧洲工业需要决定其长期发展方向。随着电气化程度的不断提高,全球对电力的需求正在不断增加。尽管欧洲批发电价成本今年有所下降,但欧洲的主要制造商已开始评估应在何处扩大生产或向何处转移生产。针对欧洲工业当前所面临的困境,国际能源署表示,欧盟可以增加国家援助或提高能源价格补贴,但这可能会加重消费者和纳税人的负担。另一种选择是加大对可再生能源的支持力度,但这可能会带来昂贵的前期成本。据该机构预测,到2024年,可再生能源在全球发电量中所占比例将超过三分之一。

8、国际能源署:今年全球电力需求增长将放缓。国际能源署(IEA)表示,持续的能源危机和经济衰退预计将令2023年全球电力需求增长放缓,但2024年可能会出现反弹,这意味着需要开发更多的可再生能源。该机构预测,2023年全球能源消费增长率将放缓至略低于2%,低于2022年的2.3%,也低于新冠疫情爆发前2.4%的五年平均增长率水平。IEA数据显示,随着经济前景改善,2024年全球能源消费增长率预计将反弹至3.3%。今年上半年,由于铝、钢铁、造纸、化工等能源密集型行业因电价高企而减少用电,欧盟的电力需求下降了6%。IEA表示,相对温和的冬季也减少了电力需求。欧洲的批发电价已从去年的创纪录水平大幅下降(当时俄乌冲突扰乱了电力市场),但当前的平均电价仍是2019年水平的两倍多。相比之下,印度电价较2019年水平上涨了80%,而日本电价上涨了30%以上。印度的电力消费量预计将在2023年增长6.8%,2024年增长6.1%,低于2022年8.4%的增幅。而美国的电价几乎已经回落到2019年的水平。由于经济增长放缓,2023年美国电力需求预计将下降1.7%,并在2024年反弹至2%,低于2022年的2.6%。IEA数据显示,在2022年温和增长3.7%之后,中国的电力需求预计将在2023年增长5.3%,2024年增长5.1%。为应对夏季热浪而增加的制冷措施预计将推动中国今年的电力需求增长。IEA预测,可再生能源将覆盖今明两年预期中的电力需求增长,明年可再生能源发电量将首次超过全球电力供应总量的三分之一。然而,全球水力发电量有所下降,与1990年-2016年的数据相比,2020年-2022年的发电量下降了约2%,约为240太瓦时,相当于西班牙一年的电力消耗量。IEA指出,预测与气候变化相关的水电挑战,并据此制定规划,对于有效和可持续地利用水电资源至关重要。IEA表示,可再生能源的增长应有助于减少全球碳排放。印度等国的碳排放量增加预计将被其他国家的碳排放量减少所抵消,这些国家正在不断加大可再生能源部署,天然气持续取代煤炭。

9、热浪再袭欧洲,经济遭遇“烤”验。财经杂志7月20日文章,热浪席卷全球!全球再现极端天气!高温引发森林大火!……2023年入夏以来,这样的惊悚体标题不断出现在全球各地的媒体上,本身就让人的情绪升温上火。不久前,人们还在惊呼本地气温持续在40摄氏度以上,而最近的高温纪录,则更让人大惊失色——例如,美国当地时间7月15日,在美国加利福尼亚州死亡谷国家公园弗尼斯克里克游客中心外,温度显示牌读数为54摄氏度,逼近全球有史以来可靠地测到的最高温度纪录,即1913年7月10日也是在死亡谷测到的56.7摄氏度;又如,北京时间7月16日19时07分,中国新疆吐鲁番市高昌区三堡乡区域自动气象站观测显示为52.2摄氏度,突破该地历史同期的高温极值;再如,7月19日,北非国家突尼斯某些地区的温度,也升至50摄氏度……

欧洲变暖更快 科学家们表示,全球的气候变化,如今让热浪的烈度更强、持续时间更长、袭击次数更频繁。世界气象组织表示,最近出现的极端天气,其实已经不“极端”了,而是全球变暖导致的全球气候“新常态”。欧洲也不例外,许多欧洲国家也在刷新自己的高温纪录。7月19日,意大利气象局对23个意大利城市发布了红色警报,包括该国绝大多数大城市。红色警报意味着,高温不仅仅危及老弱病残人群,而是对所有人的生命构成了威胁。意大利撒丁岛和西西里岛再次经历了罕见的高温:这两个岛的某些地区温度一度高达46摄氏度和47摄氏度。7月17日,西班牙气象局对全国17个自治区中的12个发布了高温警报,西班牙南部比利亚罗夫莱多镇最高气温一度达到47摄氏度。热浪在许多欧洲国家引起了森林大火,包括希腊、法国、西班牙、克罗地亚、俄罗斯以及瑞士的阿尔卑斯山区。科学家们表示,欧洲的变暖速度快于许多气候模型的预测。迄今为止,欧洲的气象观察史只有174年,而刚刚过去的2023年6月已经是这174年中最热的6月。目前看来,2023年7月也有可能是欧洲历史上最热的7月。欧洲有史以来最高的温度是2021年8月在意大利西西里岛记录的48.8摄氏度。气象专家们说,今年欧洲有可能打破这个纪录。根据世界气象组织的一份报告,在过去30年中,欧洲的气温上升幅度是全球平均水平的两倍多。从1991年到2021年,欧洲的气温平均每十年升温约0.5摄氏度。科学家们认为,欧洲变暖的速度比世界其他大洲快的原因有很多,例如,欧洲的陆地面积比例很高,而陆地的变暖速度比海洋快;此外,一般北半球高纬度地区是全球变暖速度最快的地区,而欧洲的大部分地区位于北半球高纬度地区。世界气象组织如今警告说,欧洲大陆的热浪可能会持续到今年8月。

10、欧盟气候监测机构:全球将迎来史上最热7月。财联社7月21日消息,欧盟气候监测机构周三表示,随着因气候变化而加剧的热浪持续席卷亚洲、欧洲和北美,今年7月将是有气象记录以来最热的7月。哥白尼气候变化服务(C3S)负责人Carlo Buontempo指出,今年7月前15天是有记录以来最热的15天,这使得本月正成为有记录以来最热的7月。哥白尼气候变化服务是欧洲中期天气预报中心推出的服务,和世界气象组织有密切合作,其数据可以追溯到1940年。Buontempo表示,气候变化正在使整个气候系统变暖,今年尤其如此,除了气候变化之外,还有两种现象可能在发挥作用,分别是厄尔尼诺现象和海洋温度异常偏高。本月早些时候,世界气象组织宣布,热带太平洋地区时隔七年首次形成厄尔尼诺条件,预计7月到9月出现厄尔尼诺事件并持续到年底的可能性高达90%,并且至少为中等强度。事实上,在世界气象组织宣告厄尔尼诺现象来临前,今年5月和6月,全球海面温度就已经创下了历史新高。哥白尼气候变化服务数据显示,今年6月的温度比1991至2020年的平均温度高出了0.5摄氏度,打破了之前2019年6月创下的纪录,是有记录以来最热的6月。世界气象组织本周发布警告称,随着大范围高温天气的出现,预计本周各地夜间最低气温将再创新高,这对人体健康尤其危险,因为身体无法从持续高温中恢复,从而增加心脏病发作和死亡风险。

11、嘉能可1-6月煤炭产量5420万吨,同比下降2%。据标普全球(S&P Global Platts)消息,总部位于瑞士的嘉能可(Glencore)7月21日表示,2023年上半年公司煤炭产量为5420万吨,同比下降2.17%。其中,动力煤产量为4860万吨,同比下降2.2%;冶金煤产量为560万吨,同比下降1.8%。上半年,嘉能可澳大利亚矿山的动力煤产量为2990万吨,低于一年前同期的3060万吨。在南非的煤矿生产了850万吨动力煤,比上一财政年度同期增长2.41%。嘉能可将澳大利亚产量下降归因于其纽兰兹矿(Newlands mine)于今年2月关闭。不过,该公司表示,Mangoola煤矿和乌兰煤矿产量的提高,部分弥补了上述影响,乌兰煤矿今年还受到运营方面的限制。早些时候,嘉能可表示,计划到2035年关闭12座煤矿,包括2023年关闭纽兰兹和里德尔(Liddell),2024年关闭澳大利亚的Integra煤矿。嘉能可位于哥伦比亚的塞雷洪煤矿(Cerrejón),由于“社区封锁”和不利的天气条件,今年上半年煤炭产量为1020万吨,比2022年上半年下降了6%。嘉能可在澳大利亚的煤炭资产拥有的动力煤热值在5000至6950千卡/千克之间;其南非资产的动力煤热值从4500千卡/千克到5900千卡/千克不等;哥伦比亚Cerrejón 煤矿的煤炭热值等级为6200千卡/千克。该公司2023年煤炭产量预计达到1.1亿吨,与之前宣布的至2025年将煤炭产量保持在这一区间的做法是一致的。“标普全球商品观察” (S&P Global Commodity Insights)数据显示,2022年,澳大利亚低灰热值5500千卡/千克 NAR 动力煤平均离岸价格为179.1美元/吨,同比增长109.6%,原因是全球动力煤价格飙升,俄-乌冲突扰乱了全球煤炭贸易流通格局,而在需求反弹的情况下,天气方面的问题又影响了的煤炭产量。今年7月20日,该等级动力煤评估价格为每吨90.30元。

12、印尼7月份动力煤参考价格(HBA)为191.6美元环比6月份基本持平略微上涨。据印尼能源与矿产资源部(Energy and Mineral Resources Ministry)最新发布的数据,按照今年3月份之后修订的新规则而确定的7月份印尼动力煤(高位发热量6322千卡/千克)参考价(HBA)为191.6美元/吨,比6月份价格每吨微涨0.34美元,环比上涨0.18%;比去年7月标杆价格下降127.4美元,同比下降39.94%。

13、印尼发布外汇储备强制新政,可能损害煤炭矿商现金流。据标准普尔全球公司(S & P Global Platts)7月19日信息,说多位业内消息人士表示,印尼政府最新命令,要求该国大宗商品出口商将其以美元计价收入的约三分之一必须存入国内金融体系,此举被视为给该国目前面临低市场价格环境的煤矿企业带来了额外的现金流压力。根据消息人士7月17日提供分享的部长令,其要求从8月1日起,印尼出口商必须将30%的出口收入存入印尼金融机构的账户至少三个月。本规定适用于矿业、种植业、林业和渔业部门的自然资源出口商。市场参与者指出,政府的强制令可能导致煤炭生产商的融资成本上升,因为在企业现金流不断减弱的情况下,许多矿商可能需要借入更多资金来支付运营费用,这也将可能导致利润率下降。目前,由于印尼海运煤炭现货市场上热值较低的煤炭当前的价格被视为不可持续,许多规模较小的矿商(尤其是位于印度尼西亚内陆地区的矿商)正在考虑减产。希望经过一段时间的减产后再重新开始生产,以保证采矿业务中获取更多的现金流。“标普全球商品观察”机构(S & P Global Commodity Insights)的数据显示,7月17日,加里曼丹热值3800千卡/公斤级的煤炭离岸价格为每吨42.50美元,低于一年前的每吨66美元。2022年11月至12月,这一级别的煤炭价格曾触及每吨75美元的高水平,当时由于俄罗斯-乌克兰武装冲突后扰乱了煤炭贸易流通格局,天气相关问题在需求反弹的情况下又影响了煤炭产量,导致全球动力煤价格飙升。但在过去的6个月,亚洲现货市场的动力煤价格一直面临压力,因为来自全球各地的供应商纷纷涌入亚太地区寻求买家。而欧洲煤炭库存持续高企、煤炭消耗量增长又微乎其微。印尼一家煤炭生产商表示,最新的政府指令“对于需要良好现金流的矿商来说是件非常艰难的事,尤其是在当前较低的市场价格情况下”。最新的强制性现金存款规定的影响可能因矿商而异,这也许取决于他们持有的许可证类型。印尼煤炭贸易协会(Indonesian coal trade association)的一位官员说,“过去两年储蓄现金流强劲的煤炭企业将能够生存下来,而小煤炭企业可能会受到严重影响。”一些业内人士乐观地认为,如果这些存蓄的资金想用于采矿活动,应该可以比较顺利地获取。这项措施被认为是为了稳定印度尼西亚的货币汇率,并深化印尼国内的外汇金融市场。据印尼央行印尼银行(Bank Indonesia)7月17日的一份报告显示,由于利率上升和税收优惠,印尼大宗商品出口的大笔收入被存放在了海外。根据印尼政府新的参考价计算 Harga Batubara Acuan (HBA)的公式,煤炭生产商还要承担更高的特许权使用费负担。 HBA 是计算生产商向海外出售的每公吨煤炭必须向政府支付的特许权使用费的基础。据称,现在不同等级煤炭的 HBA 定价水平高于许多矿商的实际售价,导致特许权使用费过高。印度尼西亚在2022年1月实施了为期一个月的出口禁令,因为许多公司没有遵守政府规定须向国内市场提供25% 产量的要求。2022年,印尼实际煤炭产量为6.87亿吨,同比增长12%,也高于2022年6.63亿吨的计划目标。2023年,印尼的煤炭生产计划目标确定为6.94亿吨。

14、煤炭融资前景充满挑战,但南非的煤矿似乎仍然存在机会。据矿业周报(Miningweekly)网站7月19日的资讯,认为由于南非正在经历漫长的“公正能源转型”(JET)进程,煤炭开采项目和燃煤电厂在相当长的一段时间内仍将具有重要的意义。然而,由于为“公正能源转型”(JET)项目投资须优先考虑投入的资金及机构声誉风险,因此为这些项目寻找必要的资金就成为了挑战。7月18日,在南非约翰内斯堡举行的一场“煤炭与能源转型日”( the Coal and Energy Transition Day)的活动上,参会的演讲者们都注意到了这一点。然而,一些发言者表示,煤炭行业仍有一些方面可以吸引资金,并全面论述了利益相关者为实现这一目标而需要考虑的因素。矿业工程项目(MX Mining Capital Projects) 负责人迈克•西格尔(Mike Seeger)博士表示,获得煤炭开采融资的关键挑战在于,金融机构经常有不同的批评声音,由于未来的声誉风险,人们不愿与煤炭项目资金的授予扯上关系。他为此强调,利益相关者就需要提出创新的结构来缓解这种情况。他还指出,由于这种情况,他们往往无法获得项目所需的全部资本,必须寻找其他途径。然而,西格尔博士表示,仍还有一些可以争取资金的机会,比如煤炭开采的可持续性为之创造的机会,因为投资者热衷于为下面这类项目提供资金——比如为煤矿供电的可再生能源项目,以及为矿山电动矿车提供资金等。他断言,如果为此提出了一个切实的商业案例,并且投资回报良好,那么就可以不难找到资金。工业开发公司(Industrial Development Corporation -IDC)能源战略业务部门负责人克里斯托•福里(Christo Fourie)表示,该公司还将在未来几年内继续为煤炭开采提供资金,因为发电站仍然需要持续不断的燃料供应。他承认,向IDC申请资金的过程是艰巨和繁复的,可能令人生畏,因为之前必须进行适当的尽职调查。然而,他指出,IDC已经引进了专门的业务发展管理人员,他们的任务是为申请人发挥初始接入的作用,并在整个申请资金的过程给予协助。福里还表示,还有可能从国际来源获得资金,当然,这会有很多附加的条件,而且也不容易获得。他补充说,国际投资者似乎更愿意通过 IDC 和南部非洲开发银行(Development Bank of Southern Africa)等机构向私营领域提供资金,而不是将其全部的资金交给南非国有公用事业公司艾思康 (Eskom)。此外,福里还表示,他们似乎也愿意将资金投入到输电和配电基础设施。因此,他强调,南非需要创立一个适当的筹资模式,使其能够将资金用于相关项目。巨人资本(Giantuse Capital Partners)的合伙人 Sibonelo Nkosi 指出,尽管有资金可供那些希望变得更可持续并开展“公正能源转型”(JET)进程的公司使用,但需要首先调整一些政策。他解释说,比如该国的产业政策与其可再生能源政策的不一致,还有两者还都与其教育政策不一致等,因此如果政策不作适当调整也就很难顺利实施“公正能源转型”(JET)项目。

15、印度2023-24财年煤炭产量目标定为10.12亿吨。据印度经济时报7月21日报道,煤炭部周五发布的一份官方声明称,印度2023-24财年第一季度(4-6月),印度煤炭产量同比增长8.55%,达到2.2336亿吨。煤炭部称,2022-2023财年同期的煤炭产量为2.0576亿吨。2023年4-6月,印度国有煤炭有限公司(CIL)煤炭产量为1.7548亿吨,与去年同期的1.5975亿吨相比增长了9.85%。其它的煤炭产量来自于自产自用煤矿。该部表示,尽管今年年4月至5月,印度煤炭进口同比增长16.76%,但必须指出,这一增长主要归因于煤炭进口价格大幅下降。与去年同期相比,本财年第一季度煤炭进口价格暴跌逾60%。“截至6月23日,煤炭库存已达1.0715亿吨(其中,煤炭公司库存为6700万吨,火力发电厂为3361万吨,私营洗煤厂/铁路专用线/港口等方面的库存为654万吨),与去年同期相比增长了37.62%。”报告说,印度在煤炭生产方面取得的成就,反映出了该国煤炭工业的共同努力以及其为了满足国家日益增长的能源需求的承诺。印度已将2023-24财年的煤炭产量目标定为10.12亿吨。

16、上半年俄罗斯库兹巴斯盆地煤炭产量同比下降0.9%,出口增长1.2%。据俄罗斯库兹巴斯煤炭工业部门(Ministry of Coal Industry of Kuzbass)发布的统计数据显示,2023年1-6月,俄罗斯库兹巴斯盆地煤炭产量累计为1.088亿吨,比上年同期减少100万吨,同比下降0.9%。其中,炼焦煤的产量增加到3380万吨,比上年同期增加 170万吨,同比增长 5.3%;而动力煤开采量为7500万吨,同比减少270万吨,下降3.5%。库兹巴斯盆地地区煤炭生产以露天开采为主。上半年煤炭产量中,露天煤矿生产7310万吨,同比持平;地下井工煤矿开采3570万吨,同比减少100万吨,下降2.7%。库兹巴斯盆地煤炭出口量占俄罗斯煤炭出口总量的一半以上。2023年1-6月,库兹巴斯煤炭企业销售发运给终端用户煤炭8870万吨,比上年同期增加50万吨,同比增长0.6%。其中,出口煤炭5930万吨,同比增加70万吨,增长1.2%;出售给国内冶金企业1640万吨,同比增加50万吨,增长3.1%;向当地燃煤电厂交付了680万吨,同比增加20万吨,增长3.0%。由于受到西方国际社会对俄罗斯煤炭的制裁和铁路物流瓶颈约束等问题,库兹巴斯盆地地区的煤炭库存持续高企,截至7月1日,煤炭库存总量为2090万吨,同比增加150万吨,增长7.7%;环比减少20万吨,下降0.9%。

(编辑:吕晴)