综合

世界煤炭市场一周概览(2023年第41周)

一、全球煤炭市场运行情况

过去的一周,全球动力煤市场受巴以军事冲突突发因素影响,欧洲、南非煤炭价格大幅上涨,印尼、澳大利亚、俄罗斯远东地区等亚太市场动力煤价格也保持持续上涨态势;全球炼焦煤市场价格前期持续上涨达到高位水平后,仍继续昂扬向上、涨势不止。

世界各主要区域煤炭市场运行情况简要分述如下:

欧洲:过去的一周,由于担心中东军事冲突导致供应中断,天然气报价不断上涨,欧洲市场动力煤价格也大幅上涨,已上升至每吨136-138美元。

在以色列最大的天然气田之一(Tamar)暂停生产后,荷兰TTF 交易中心的天然气价格跃升至508.8美元/1000立方米,环比前一周上涨98.2美元。

西欧ARA 三港煤炭库存大致维持在720万吨水平。

南非:南非高热值6000千卡/千克动力煤价格上涨至135美元/吨,纸面合同(Paper contracts)价格也有所上涨。价格上升的原因主要是,欧洲能源市场表现增强,中国贸易活动恢复,以及印度和巴基斯坦需求稳定。

南非政府决定,将南非电力公司Eskom的一些燃煤电厂推迟到2023年退役,以有助于稳定国内市场需求,促进煤炭行业的投资和发展。去年,南非电力公司煤炭产量为1.1亿吨,占了南非煤炭总产量的近50%。

美国:据美国能源信息署(EIA)10月12日发布的《煤炭产量周报》(Weekly Coal Production Report)数据显示,截止10月7日当周,美国煤炭产量为1150万短吨,环比下降2.4%,同比下降1.9%。今年以来美国煤炭产量累计为4.542亿短吨,同比下降1.2%。

美国能源信息署发布的《煤炭市场周报》(Coal Markets Report)数据显示,截至10月13日当周,美国中阿巴拉契亚地区(Central Appalachia)煤炭价格为76.65美元/短吨,环比前一周上涨2.30美元;北阿巴拉契亚地区(Northern Appalachia)煤炭价格为56.35美元/短吨,环比上涨1.70美元;中部伊利诺伊盆地(Illinois Basin)地区煤价为47.75美元/短吨,环比前一周持平;西部粉河盆地(Powder River Basin)为14.1美元/短吨,环比下降0.05美元;尤因塔盆地(Uinta Basin)煤价为31.75美元/短吨,环比下降0.15美元。

印度尼西亚:由于得到印度和中国强劲需求的支持,以及对供应方面的担忧,印尼热值5900千卡/千克 GAR 动力煤价格环比前一周上涨1美元,攀升至96美元/吨。

目前,大约有100多家企业不被允许增加煤炭生产配额,而由于这些企业已经达到生产配额的高限,这就使得他们在2023年底之前已没有可以提高产量的空间。

2023年前8个月,印尼煤炭开采量累计为5.14亿吨,比上年同期增加6300万吨,同比增长了14%。按照目前的生产速度,到2023年底,该国全年煤炭总产量可能达到7.72亿吨,而2022年的产量只为6.95亿吨。

然而,已有一些公司表示,他们可能将最早在10月份就要被迫暂停生产。此外,当局还对 Muara Berau 港口的煤炭船对船转运收取额外费用,迫使约20家矿业公司发起抗议,由此可能导致煤炭运输量下降。

澳大利亚:澳大利亚高热值6000千卡/千克动力煤在现货市场需求疲软的背景下仍然面临较大压力,价格有所回落,降至140美元/吨以下;而中等热值的动力煤价格却保持坚挺。

炼焦煤:

由于印度和亚太地区冶金煤消费者的高需求,加上供应偏紧,推升澳大利亚冶金用煤HCC的价格超过了365美元/吨。一些市场参与者指出,由于澳大利亚主要发运炼焦煤的昆士兰州达尔林普尔湾煤港(DBCT)外排队船只增加,煤炭货运的延误时间可能将达30-50天。

环球标普普氏资讯(Platts)国际炼焦煤价格指数显示,10月13日,澳大利亚峰景矿优质硬焦煤(HCC)离岸价(FOB)为367.0美元/吨,环比前一周上涨8.75美元;出口到中国的到岸价(CFR)为381.65美元/吨,环比前一周上涨9.25美元。

同期,美国东海岸汉普顿道(Hampton Roads)港口优质低挥发份硬焦煤(Low Vol HCC)离岸价上涨到272美元/吨,环比前一周上涨2美元。

二、区域煤炭市场价格变化

华南地区:10月13日,热值3800千卡/千克NAR动力煤华南到岸价(CFR South China)为71.6美元/吨,环比前一周每吨上涨3.15美元;热值4700千卡NAR动力煤华南到岸价91.40美元/吨,环比前一周上涨3.35美元;热值5500千卡NAR动力煤华南到岸价为121.0美元/吨,环比前一周上涨4.85美元。

京唐港:10月13日,进口一线主焦煤京唐港到岸价(CFR)为297美元/吨,环比前一周上涨17.0美元;京唐港库提价为2500元/吨,环比上涨50元;进口二线主焦煤京唐港到岸价(CFR)为252.0美元/吨,环比上涨15.0美元;京唐港库提价为2125元/吨,环比上涨25元。

中蒙口岸:10月13日,甘其毛都口岸焦精煤报价1990元/吨,周环比持平;策克口岸1/3焦煤报价950元/吨,周环比上涨10元/吨。

欧洲:10月13日当周,西欧ARA港口6000千卡NAR动力煤到岸价为136.1美元,环比前一周上涨13.1美元。

南非:10月13日,理查兹湾港5500 NAR动力煤FOB现货价107美元/吨,环比前一周上涨1.2美元/吨。

哥伦比亚:10月13日当周,6000 NAR 动力煤FOB现货价为88美元/吨,环比前一周下降2美元/吨。

美国:10月13日,东海岸Hampton Roads港6000 NAR动力煤离岸价为119.05美元/吨,环比前一周价格持平;西海岸Long Beach 6000 NAR动力煤离岸价为135.7美元/吨,环比前一周价格持平。

加拿大:10月13日,热值5750 NAR温哥华港离岸价(FOB Vancouver)116.55美元/吨,环比前一周价格上涨5美元/吨。

澳大利亚:10月13日当周,5500 NAR离岸价报价102美元/吨,环比前一周上涨3.7美元。

印尼:10月13日当周,印尼3800 NAR离岸价报价为61.5美元/吨,周环比上涨3.5美元/吨;4600 NAR离岸价报价为87美元/吨,周环比上涨1美元/吨。

俄罗斯:10月13日当周,俄罗斯5500千卡动力煤远东东方港离岸价为109美元/吨,环比前一周上涨3美元/吨;波罗的海港口6000 NAR动力煤离岸价为98美元/吨,环比上周上涨4美元/吨。

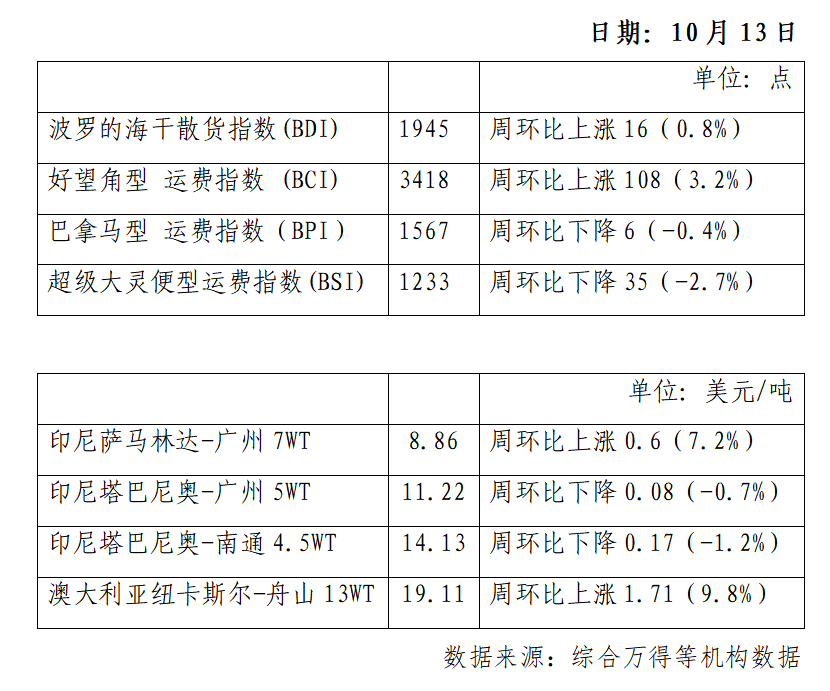

三、国际海运费价格

四、重要事件、新闻

1、多重风险压顶,欧洲天然气价一周飙升44%。

2、巴以冲突升级,欧洲天然气紧张,气价飙升。

3、欧洲一天然气管道出现泄漏,芬兰运营商称修复或长达数月时间。

4、澳洲工人通知雪佛龙恢复罢工,天然气供应担忧重燃。

5、雪佛龙关闭以色列天然气田,欧洲“躺枪”,天然气价格一度飙升20%。

6、欧洲最大天然气田将进入“休眠状态”。

7、巴以冲突令石油交易商如坐针毡,IEA官员透露一条重要消息。

8、与IEA针锋相对!欧佩克全面上调未来二十年世界石油需求预期。

9、重回强势!国际油价双双涨超4%,美国加强俄油制裁引发供应担忧。

10、电力系统又迎噩耗,欧洲天然气涨超16.87%。

11、越南今年前三季度煤炭进口同比增长55.1%。

12、Kpler: 俄罗斯前三季度海运煤炭出口同比增长5.0%。

13、印度前三季度煤炭产量同比增长10.3%。

14、蒙古国前三季度煤炭产量同比增长1.73倍,出口增长1.57倍。

15、前三季度哈萨克斯坦煤炭产量同比下降1.9%。

1、多重风险压顶,欧洲天然气价一周飙升44%。智通财经10月14日消息,由于降温提振需求,加上地缘政治风险和澳大利亚液化天然气(LNG)工人罢工引发了供应担忧,欧洲天然气价格飙升。截至周五收盘,欧洲基准荷兰TTF天然气期货价格上涨4%,至55.275欧元/兆瓦时,本周累计上涨44%。Engie EnergyScan分析师周五表示:“各种风险因素(如澳大利亚LNG工人罢工,对中东紧张局势导致能源供应中断的担忧,对气温大幅下降的预测等等)引发的恐慌性购买似乎是这一上涨背后的原因。”据报道,雪佛龙与澳大利亚工会的劳资谈判周五取得了进展,但未能达成协议,该谈判旨在结束几个月来主要出口工厂的劳资纠纷。周五的谈判是仲裁机构澳大利亚公平工作委员会(FWC)在过去一个月里斡旋的第二轮谈判。在前一轮谈判达成协议后,工会于9月底停止了数周的罢工,这些工厂供应了全球约6%的液化天然气。然而,几周后,工会指责雪佛龙违背了某些承诺,并表示他们将在10月19日恢复罢工。与此同时,芬兰和爱沙尼亚之间的波罗的海天然气管道遭到破坏,也引发了人们对欧洲关键能源基础设施安全的担忧,此前芬兰总统表示,这可能是蓄意所为。欧洲最大的天然气供应国挪威周五表示,正密切关注波罗的海管道受损调查的进展,并增加了对其设施周围的巡逻。中东的暴力事件也加剧了对供应的担忧,以色列指示运营商雪佛龙停止通过以色列和埃及之间的主要海底管道出口天然气。预计未来几天,欧洲大部分地区的气温将下降,这将增加供暖用天然气的需求。LSEG分析师Ulrich Weber表示:“气温将平均下降近8摄氏度,预计比利时的降幅最大。”值得注意的是,虽然石油市场基本上没有受到以色列和哈马斯冲突的影响,但交易员们越来越担心全球石油供应面临的威胁。如果伊朗被正式认定与哈马斯的袭击有关,那么伊朗的原油出口将不可避免地受到打击。国际原油基准布伦特原油周五上涨5.65%,报90.89美元/桶,本周累涨7.46%。另外,随着天然气价格攀升,以及发电厂补充库存,欧洲煤炭价格走高。欧洲西北部港口的煤炭价格上涨至141.10美元/吨,较上周上涨18%。标普全球商品洞察分析师表示:“最近现货煤炭价格的飙升与全球大宗商品市场同步,因为它们对全球石油和液化天然气市场面临的双重威胁做出了反应:中东局势动荡,以及澳大利亚液化天然气供应商再次面临罢工威胁。”

2、巴以冲突升级,欧洲天然气紧张,气价飙升。捷诚能源10月7日消息,2023年10月7日,爆发新一轮巴以冲突,以色列总理内塔尼亚胡当天宣布,以色列进入“战争状态”。巴以冲突加剧南欧和东地中海中东天然气紧张局势。在过去的20年里,以色列已经从化石燃料的净进口国转变为自给自足的天然气出口国(尽管它仍然进口原油和煤炭)。燃煤发电正在逐渐减少,2020年仅占以色列电力的26%,而2015年为60%。以色列能源部的2030年发电目标是主要用天然气取代煤炭,达到70%天然气和30%可再生能源的能源结构,同时关闭所有燃煤电厂。天然气消费的增长由电力部门带动,占发电来源的79%。由于钻井和勘探活动的增加,以色列的天然气储量在过去十年中增长了40%。以色列的天然气储量从2012年的7800亿立方米增长到2022年底的10870亿立方米,而同期开采了1190亿立方米。储量的增长主要来自几个新发现,包括Energean的奥林巴斯油田,该油田已更名为Katlan,以及雪佛龙的进一步勘探活动。甚至以色列的天然气产量也在飙升。自2013年以色列第一个添马油田投产以来,海上天然气产量增长了五倍。国内天然气消费量稳步增长,2021 年已达到 123 亿立方米,比 2020 年增长 4.5%。国内天然气供应将得到足够的保证,持续到2048年,尽管目前政府的政策是只保留供应到2043年。以色列在天然气市场的重要性,很大程度上归因于利维坦气田。利维坦储层是在以色列地中海专属经济区内海法以西130公里处发现的。该油田于2010年被发现,是地中海最大的天然气田之一,所有权由三个合作伙伴分配:雪佛龙,NewMed Energy和Ratio。油气藏面积约330平方公里,是在海平面以下约1,700米深度发现的。利维坦平台的天然气生产于2019年12月31日开始。在油藏开发过程中,根据国家纲要规划的指示,钻了四口生产井,在海底铺设了一条管道,并建立了加工设施。以色列能源和基础设施部正在推动计划,从2026年开始将Tamar油田的天然气年产量扩大约600亿立方米,使储层的生产能力增加约60%。扩建目前正在等待添马合作伙伴的最终投资决定,将通过增加从添马油井到生产平台的第三条收集线以及升级生产平台本身的设备来进行。在以色列运营的其他勘探和生产国际石油公司还有希腊的Energean及其合作伙伴,开发“Karish”和“Tanin”油田(Karish项目的第一批天然气预计将于2022年底)以及D区块(2019年授予)。此外,英国公司凯恩和法罗斯及其以色列合作伙伴在2019年获得了A区和C区。在过去十年中,在以色列和埃及附近水域发现主要资源后,东地中海地区的天然气产量迅速扩大。以色列拥有的天然气远远超过其消耗的天然气或其有限的管道网络所能容纳的天然气。天然气通过管道供应到该地区,在埃及也通过天然气液化终端出口到国际市场。与2020年相比,2021年天然气出口总额增长了68%,其中对埃及的出口增长了96%,对约旦的出口增长了46%。建议中的EastMed管道,这是一条拟议的60亿美元的海底路线,将以色列和塞浦路斯的天然气发现与希腊大陆甚至意大利的设施联系起来。

3、欧洲一天然气管道出现泄漏,芬兰运营商称修复或长达数月时间。财联社10月9日消息,芬兰天然气系统运营商Gasgrid周日表示,连接芬兰和爱沙尼亚的海底天然气管道Balticconnector因疑似泄漏而关闭,如果确认破裂,修复工作可能需要数月或者更长的时间。该公司在声明中表示,海底管道的压力急剧下降,目前正在确认问题出现的确切位置和原因。目前,该泄漏管道的阀门已经关闭,以防止更多气体逸出。芬兰因科至爱沙尼亚帕尔迪斯基之间的波罗的海连接管道全长77公里,穿越芬兰湾。芬兰湾是波罗的海的一个海湾,向东延伸至俄罗斯水域,终止于圣彼得堡港。爱沙尼亚天然气系统运营商Elering称,本次事故并未影响爱沙尼亚消费者的天然气供应。在该管道关闭后,爱沙尼亚改从拉脱维亚获得天然气。Balticconnector管道是双向的,根据需求和供应在芬兰和爱沙尼亚之间输送天然气。Elering称,周日早些时候关闭前管道中流动的大部分天然气是从芬兰运往爱沙尼亚,然后再从爱沙尼亚转运到拉脱维亚,每日的输送量约为30吉瓦时。Elering的每小时数据显示,格林威治标准时间2300时,管道压力突然从34.5巴降至12巴左右,一小时后进一步下降至仅6巴,表明内容物已泄漏到海洋中。另据科学家监测,与北溪当时的泄漏不同,该连接器泄漏时附近海域并无类似地震的迹象。芬兰气候与环境部长Kai Mykkänen表示,尽管该管道是芬兰向爱沙尼亚、拉脱维亚和立陶宛输送天然气的管道,但其中断后这些国家的天然气系统仍保持稳定,管道故障不会立即对能源供应安全造成影响。Balticconnector于2020年投入使用,作为欧盟连接成员国天然气网络的重要项目之一,被视为提高欧洲大陆能源安全和可靠性的重要安排。而在俄罗斯北溪管道爆炸之后,欧盟成员国大多数天然气通过液化天然气补充,此外挪威输送的管道天然气也是可靠来源之一。短期内,Balticconnector故障不会影响到欧盟的能源安全,但长期来看可能会增加一些国家获得天然气的成本,从而引发更多的经济争论。

4、澳洲工人通知雪佛龙恢复罢工,天然气供应担忧重燃。智通财经10月10日消息,雪佛龙澳大利亚液化天然气(LNG)工厂的工人周一向雪佛龙发出通知,要求恢复罢工,此举可能会扰乱供应并推高价格。代表两个工会的离岸联盟(Offshore Alliance)表示,成员将在7个工作日内开始在雪佛龙的Gorgon 和 Wheatstone采取工业行动。工会被要求在停工前提交通知。工人们上周投票决定恢复罢工,此前他们批评了雪佛龙敲定薪酬和工作条件协议的努力。澳大利亚是世界上最大的液化天然气出口国之一。在一年中的关键时刻,新的罢工行动再次引发了澳大利亚出口中断的风险。这两家液化天然气工厂去年占全球液化天然气供应量的7%。尽管如此,之前的罢工并没有影响雪佛龙液化天然气工厂的出口,目前尚不清楚新一轮的罢工是否会影响出口。上个季度,罢工的威胁导致天然气价格飙升。截至发稿,作为欧洲定价基准的荷兰近月天然气期货合约价格上涨11.61%,至每兆瓦时42.67欧元。据报道,芬兰天然气系统运营商Gasgrid周日表示,连接芬兰和爱沙尼亚的海底天然气管道Balticconnector因疑似泄漏而关闭,如果确认破裂,修复工作可能需要数月或者更长的时间。

5、雪佛龙关闭以色列天然气田,欧洲“躺枪”,天然气价格一度飙升20%。 华尔街见闻10月10日消息,雪佛龙公司关闭了以色列一个天然气田的生产,可能会令东地中海地区的供应减少,欧洲基准天然气合约一度飙升近20%,创下七周来最大涨幅。通胀又悬了?周一,伴随着冬天的临近,欧洲的能源价格再度大涨,这一次引发欧洲天然气价格飙升的并不是俄乌冲突,而是巴以冲突。重要能源价格的再度上涨,为通胀增添了不确定性。应以色列政府的要求,雪佛龙公司关闭了以色列一个天然气田的生产,这可能会令东地中海地区的供应减少。在哈马斯周末发动袭击后,以色列政府以安全担忧为由要求雪佛龙关闭Tamar海上天然气平台的生产。雪佛龙表示,公司仍在从利维坦(Leviathan)气田向以色列及该地区的客户供气。该公司通过电邮发送声明说:“我们的第一要务是员工、公司运营所在社区、环境和设施的安全”。Tamar位于以色列专属经济区,海法以西约50英里处的海域。它每天生产约 710万至850万立方米的天然气。在2009年被发现时,Tamar是东地中海黎凡特盆地最大的天然气发现地,这使其成为哈马斯的重要目标。分析称,埃及计划在本月欧洲冬季到来之前恢复液化天然气的出口。Tamar的关闭可能会导致后续发货量减少甚至延误。10月9日周一,投资者关注巴以冲突对以色列重要天然气田的影响,由于担忧供给,欧洲天然气价格大涨,美国天然气价格也跟随上涨:欧市尾盘,ICE英国天然气期货涨14.74%,报108.420便士/千卡,一度涨至111.800便士,最近两个交易日累涨约19.90%。TTF基准荷兰天然气期货涨19.02%,创下至少七周来最大涨幅,报43.620欧元/兆瓦时,一度涨至44.300欧元,最近两天涨约20.20%。德国11月电力价格随着天然气价格走高,上涨9.2%至每兆瓦时106.45欧元。ICE欧盟碳排放交易许可(期货价格)涨1.45%,报81.63欧元/吨。美国天然气期货价格升至1月份以来的最高水平。周一纽约商品交易所Nymex收盘价格为3.376 美元/百万英热。财经金融博客Zerohedge点评称,世界最不需要的就是北半球冬季到来之前,另一条天然气管道被炸毁。

6、欧洲最大天然气田将进入“休眠状态”。参考消息网10月3日引述法国《回声报》网站10月1日报道,格罗宁根天然气田的关闭计划经过长期酝酿和推迟,终于得以实施。1日,荷兰正式停止这一位于该国北部天然气田的开采活动。它是欧洲最大的天然气田,使得荷兰成为欧洲大陆最繁荣的国家之一。格罗宁根天然气田于1959年被发现,自1963年开始开采。根据该气田的运营商(由NAM勘探公司、壳牌和埃克森组成的财团)提供的数据,该气田总共生产了约2.3万亿立方米天然气。但由于周边地区屡遭地震,继续开采活动变得越来越困难。天然气开采过程中形成的空穴引发地震,造成很多破坏,并在荷兰引发关于政治责任的争议。2022年2月,一份由议会委员会撰写的报告指责荷兰政府在获得开采收益的同时却“很少关注长期风险”,称政府在道义上有义务纠正这种情况。根据荷兰统计局的数据,自该气田开始开采以来,荷兰政府共获得4170亿欧元的收入。这些收入为荷兰慷慨的福利制度做出了贡献。在此背景下,当俄乌冲突爆发时,荷兰国内出现了一些政治声音,主张继续从储量尚未耗尽的该气田开采天然气。但政府并未改变方针。荷兰矿业国务秘书汉斯·费尔布里夫的发言人告诉《回声报》记者:“从10月份开始,格罗宁根气田将停止生产天然气。除非出现了异常的安全形势,比如医院缺乏供暖用的天然气,否则不会考虑再开采。”该气田将于2024年彻底关闭。在那之前,政府将让这些设施处于“休眠状态”,并保留在极端情况下重启的可能性。去年10月,格罗宁根气田的年产量降至30亿立方米(维持运营所需的最低水平)。就在五年前,其年产量还超过500亿立方米。相当于欧洲天然气产量的五分之一和消费量的10%左右(法国是格罗宁根气田供应的国家之一)。未来几年,欧洲的天然气产量将迅速下降。除荷兰外,北海的天然气产量也在下降,因为挪威和英国的储量正在逐渐耗尽。这将导致欧洲更加依赖液化天然气的进口。

7、巴以冲突令石油交易商如坐针毡,IEA官员透露一条重要消息。财联社10月13日消息,国际能源署(IEA)周四表示,随着巴以冲突持续升级,国际石油市场可能仍处于紧张状态,投资者密切关注中东地区可能出现的供应中断等极端情况。在最新发布的月度石油市场报告中,IEA指出,尽管冲突尚未对石油现货供应产生直接影响,但随着危机的发展和外溢,能源市场的参与者仍将“如坐针毡”。“目前看来,中东冲突充满了不确定性,事态正处于急剧变化之中。”国际社会也对中东地区的地缘政治危机高度关注,IEA表示,如果有需要的话,将随时采取行动以保持市场供应充足。在石油供应突然短缺的情况下,IEA的应对措施包括成员国释放应急储备和实施需求限制等措施。由于以色列和巴勒斯坦都不是主要的石油生产国,目前冲突对能源市场的影响只能说是极为有限。近期以来,国际油价从10个月高点震荡回落,因宏观经济前景黯淡加剧了对需求增长放缓的担忧。但IEA指出,中东占全球海运石油贸易的三分之一以上,冲突加剧了人们对战斗可能影响该地区能源生产的担忧。IEA报告发布之际,巴以冲突进入了第六天。此前以色列对加沙地带进行了空袭,并预计将在未来几天对该地区的哈马斯发动地面攻势。以色列国防部长加兰特周三晚间声称,加沙地带的哈马斯将被“彻底消灭”。以色列还下令“全面封锁”加沙地带,切断了大约230万人口的食品、电力和天然气供应。值得注意的是,IEA石油市场部门负责人Toril Bosoni周四还透露了一条重要消息,Bosoni声称,他听到的消息是,以沙特和俄罗斯为首的欧佩克+联盟准备尽其所能稳定市场,不会将石油出口作为武器来支持哈马斯。Bosoni补充道,巴以冲突是市场的一个主要担忧,当然,如果出现供应中断,IEA也有应对的工具。月报显示,IEA还下调了对2024年石油需求增长的预测,认为全球经济形势的严峻和能源效率的提高将对石油消费造成压力。IEA月报将2024年的需求增长预测从之前的100万桶/日下调至88万桶/日。不过,该机构将2023年的需求预测从220万桶/日上调至230万桶/日。IEA表示:“如果额外的减产在明年1月解除,市场平衡可能会转向过剩,这将在一定程度上有助于补充枯竭的库存。”产量方面,IEA预计,在非欧佩克+增长的推动下,2023年和2024年全球产量将分别增加150万桶/日和170万桶/日,创下历史新高。

8、与IEA针锋相对!欧佩克全面上调未来二十年世界石油需求预期。财联社10月10日消息,当地时间周一(10月9日),欧佩克发布了《2023年世界石油展望》报告,该机构全面上调了其全球石油需求预期,预计未来20年石油需求将继续增长。报告指出,即使在可再生燃料使用量增加,更多电动汽车上路的情况下,到2045年仍需要14万亿美元的投资来满足全球的石油需求。这份报告与包括国际能源署(IEA)在内的其他预测机构的观点形成鲜明对比,后者认为,化石燃料时代已经开始走向终结,预测到2030年之前,世界对石油、天然气和煤炭的需求都将达到峰值。欧佩克预计到2045年,世界石油需求将达到每天1.16亿桶,比去年报告中的预期高出约600万桶,增长主要由中国、印度、其它亚洲国家以及非洲和中东地区带动。欧佩克还上调了到2028年的中期需求预测,预计2028年的全球需求将达到1.102亿桶/日,高于2023年的1.02亿桶/日。2030年全球需求为1.12亿桶/日,2035年为1.144亿桶/日,2040年为1.154亿桶/日。此次预测反映出了欧佩克的信念,即石油将在未来几十年发挥关键作用,尽管越来越多的人呼吁减少石油使用,以帮助实现气候变化目标。与IEA针锋相对。欧佩克秘书长海瑟姆·盖斯认为,到2045年,石油行业所需的投资将从去年估计的12.1万亿美元增加到14万亿美元。盖斯指出,停止投资新石油项目的呼吁是错误的,可能导致能源和经济混乱。“有人呼吁停止对石油的新投资,我们认为这只会导致更加剧烈的波动。”他补充道,我们坚信,应对气候变化不应以全球能源安全为代价,世界将需要更多能源,包括各种形式的能源。IEA署长法提赫·比罗尔上周表示,全球煤炭、石油和天然气消费量可能在2030年前达到峰值。比罗尔认为,如果世界想要在本世纪中叶实现净零排放,各国应该停止新的石油方面的投资。在报告中,盖斯全面否定了比罗尔的观点,他表示,有些人继续推动忽视石油的说法,声称到2030年石油需求将下降近2500万桶/日。在2020年,当新冠疫情打击石油需求时,欧佩克做出了转变,称在多年预测石油消费量不断增加之后,可能最终将放缓。而目前随着石油消费量的回升,该机构再次上调需求预期。到了2022年,欧佩克预计,全球石油需求将在2035年之后趋于平稳,但最新的展望显示,在预测期内的最后10年,石油消费量将再增加160万桶/日。目前,西方领导人正在重新评估气候政策,不断淡化净零排放目标。英国上月将禁止销售汽油和柴油新车的日期从2030年推迟到2035年,英国最大的未开发油气田获开采批准。英国石油公司和壳牌公司已将重点重新转向传统的石油和天然气业务。

9、重回强势!国际油价双双涨超4%,美国加强俄油制裁引发供应担忧。财联社10月13日消息,周五(10月13日)美股盘前,国际原油价格双双涨超4%。美国政府周四对两名油轮船东实施制裁,加剧了本就脆弱的能源市场对供应的担忧。具体行情显示,截至发稿,纽约商品交易所11月交货的美国WTI原油期货价格上涨4.5%,报每桶86.68美元;12月交货的伦敦布伦特原油期货价格上涨4.2%,报每桶89.67美元。昨日,美国财政部表示,拜登政府对两名运载俄罗斯石油高于价格上限的油轮船东实施了制裁,其中一家位于土耳其,另一家位于阿联酋。据悉,被制裁的两家公司运输的俄罗斯原油价格均超过每桶75美元。去年年底,七国集团(G7)实施了每桶60美元的价格上限,以减少俄罗斯的石油销售收入,同时也确保石油继续流向市场。美国财政部官员指出,这一行动以及接下来几周和几个月将进一步采取的措施,将增加俄油运输的成本。美国财政部这次出手制裁,是西方价格上限联盟解决制裁实施过程中规避问题的首个警示信号。美国财政部部长耶伦周三表示,价格上限在过去十个月里大幅减少了俄罗斯的收入,继续施加严厉制裁且推高俄罗斯能源的成本至关重要。另外,近期持续出现反映“油市供需趋紧”的消息。周四,欧佩克在10月油市月报中维持对2023年和2024年全球石油需求相对强劲增长的预测,该组织解释道,有迹象表明今明两年全球经济具有韧性,并预计中国需求将进一步增长。同样在昨日,俄罗斯总统普京表示,欧佩克+将继续协调行动,以确保石油市场的可预测性。普京还强调,减产协议很有可能会延长,“为了石油市场的稳定,主要供应国之间的互动是必要的。”除此以外,国际社会对巴以冲突高度关注。国际能源署(IEA)表示,尽管冲突尚未对石油现货供应产生直接影响,但随着危机的发展和外溢,能源市场的参与者仍将“如坐针毡”。“目前看来,中东冲突充满了不确定性,事态正处于急剧变化之中。”

10、电力系统又迎噩耗,欧洲天然气涨超16.87%。能源圈10月14日消息,在中东动荡的大局势下,欧洲能源危机再次凸显。周四,法国公用事业公司(EDF)因年度工资谈判问题而遭遇罢工——法国电力公司EDF在一份监管文件中表示,收到了罢工通知,将从周三晚上持续到周五晚上9点。由于法国是欧元区主要的电力出口国,法国电力公司发电量下降可能会导致该国减少对邻国的电力出口。罢工带来的负面影响很快传来。当天上午,EDF的水力发电量因罢工减少了 150 兆瓦,贝尔维尔2号核反应堆的发电量也出现明显下降。同一天,EDF还警告,由于罗讷河的流量不足,发电量可能会进一步减少。10月12日,欧洲基准荷兰TTF天然气期货价格涨超16.87%,报53.175欧元/兆瓦时。EDF在声明中称,部分工人先在周三晚开始罢工,周四的罢工行动应仅限于能源生产部门,周五则将迎来全国性罢工运输工人、教师和其他职业也将加入其中。近期,欧洲天然气遭受的冲击不小。先是多个气田接连关闭。在巴以冲突的影响下,能源巨头雪佛龙已经下令关闭了以色列一个主要天然气田的运营,加剧了市场对天然气价格的担忧。而另一天然气出口国澳大利亚也因罢工事件出现产量下滑的担忧。而在巴以冲突之前,欧洲最大气田已进入“休眠状态”。据法国《回声报》网站10月1日报道,格罗宁根天然气田的关闭计划经过长期酝酿和推迟,终于得以实施。1日,荷兰正式停止这一位于该国北部天然气田的开采活动。它是欧洲最大的天然气田,使得荷兰成为欧洲大陆最繁荣的国家之一。该气田的关闭一是由于周边地震频发,开采愈加困难;二是由于气田经过长时间的开采,其储量已不足。去年10月,格罗宁根气田的年产量降至30亿立方米(维持运营所需的最低水平),五年内下降近17倍。除了荷兰的天然气产量下降,北海的天然气产量也在下降,因为挪威和英国的储量正在逐渐耗尽,这将导致欧洲更加依赖液化天然气的进口。更震惊的是,在“北溪管道”爆炸一周年之际,欧洲天然气管道再一次受到冲击。据德国《时代》周报网站10月10日报道,芬兰和爱沙尼亚之间的“波罗的海连接器”天然气管道压力突然下降,芬兰政府认为损坏源于“外部因素”。与此同时,挪威的诺萨尔地震观测台在上周日凌晨记录了一起发生在波罗的海沿岸的“疑似爆炸”。芬兰总统绍利·尼尼斯托表示:“天然气管道和电信电缆的损坏很可能是外部影响造成的。”由于压力下降,这条从爱沙尼亚向芬兰输送天然气的管道已于10月8日关闭。至今,泄露原因尚未查明,但是欧洲天然气期货价格却大受影响,报道当日,大涨11.2%。在制裁俄罗斯,削减了对化石燃料的依赖后,欧洲的能源安全一直是全球关注的焦点问题之一。由于可再生能源容量尚不足以满足电力需求,欧洲现在仍然依赖天然气和核能来度过冬天。Ember发布欧洲2022年能源统计表示,2022年,欧洲电力份额中,太阳能和风力发电站为22.3%,核能21.9%,天然气19.9%。虽然对化石燃料的依赖大幅下降,但是天然气、核能仍然占据很大一部分。而作为核能大国的法国也在今年重新变成欧盟最大的电力出口国家。数据显示,今年上半年,法国电力净出口总量为17.6太瓦时,其中提供给英国8太瓦时,意大利9太瓦时。不过,据Kpler分析师Emeric de Vigan分析,预计本次罢工对电力市场的影响很小。他补充称,目前电力供应充足,可以满足需求,且预计法国天气将在周末之前保持温暖。需要警惕的是,如果接下来劳资部门的谈判仍然不顺利,罢工变得频繁的话,可能会对法国能源部门产生更为明显的影响。

11、越南今年前三季度煤炭进口同比增长55.1%。据越南财政部海关总局发布的商品进出口数据显示,2023年1-9月,越南煤炭进口量累计为3776.7万吨,比上年同期增长55.1%;煤炭出口43.7万吨,同比下降55.4%。其中,9月份,煤炭进口量为325.74万吨,同比增长60.3%,环比下降34.8%;煤炭出口量为12.23万吨,同比增长11.0%,环比增长124.5%。

12、Kpler: 俄罗斯前三季度海运煤炭出口同比增长5.0%。克普勒(Kpler)船运追踪数据显示,2023年9月份,俄罗斯海运煤炭出口量为1292.44万吨,同比下降1.1%,环比下降16.5%。1-9月份,俄罗斯海运煤炭出口累计为1.34亿吨,比去年同期增长5.0%。

13、前三季度印度煤炭产量同比增长10.3%。据印度煤炭部(Ministry of Coal)公布的统计数据显示,2023年1-9月,印度全国煤炭总产量(包括褐煤)累计为7.44亿吨,比上年同期增长10.3%。其中,国有印度煤炭公司(CIL)产量为5.57亿吨,同比增长9.7%;辛加瑞尼煤矿公司(SCCL)产量5122万吨,同比增长7.3%;自用煤矿(Captive)和其它煤矿(Others)产量10441万吨,同比增长27.5%;褐煤煤矿(Liglite)产量3153万吨,同比下降15.3%。其中,9月份,全印度煤炭(包括煤及褐煤)总产量为7000万吨,同比增长15.2%,环比下降1.8%。不含褐煤的煤炭总产量为6727万吨,同比增长15.91%。其中,国有印度煤炭公司煤炭产量为5144万吨,同比增长12.63%;辛加瑞尼煤矿公司产量490万吨,同比下降0.49%;自用煤矿和其它煤矿产量1093万吨,同比增长46.87%。另外,褐煤产量为273万吨,同比下降0.55%。从印度的财年来看,2023-24财年前6个月(2023年4月-9月),印度全国煤及褐煤总产量累计为4.47亿吨,比上年同期增长10.6%。不含褐煤的总产量为4.2831亿吨,同比增长12.07%。其中,国有印度煤炭公司产量3.3291亿吨,同比增长11.35%;辛加瑞尼煤矿公司产量3132万吨,同比增长7.15%;自用煤矿和其它煤矿产量6408万吨,同比增长18.75%。除此之外,全印还有褐煤产量1869万吨,同比下降14.51%。

14、前三季度蒙古国煤炭产量同比增长1.73倍,出口增长1.57倍。据蒙古国国家统计办公室(National Statistical Office of Mongolia) 发布的统计数据显示,2023年9月份,蒙古国煤炭产量为793.66万吨,比去年同期的409.7万吨增长93.7%,环比8月份的793.95万吨基本持平。其中,硬煤(Hard coal)产量702.67万吨,同比增长101.1%;褐煤(Brown coal)产量90.99万吨,同比增长50.0%。1-9月份,蒙古国煤炭产量累计为5553.0万吨,同比增长172.9%,其中,硬煤产量4825.32万吨,同比增长208.9%;褐煤产量727.58万吨,同比增长153.9%。统计数据还显示,前三季度,蒙古国煤炭出口累计为4892.41万吨,同比增长156.9%。其中,9月份煤炭出口量为628.34万吨,同比增长50.4%,环比下降13.0%。

15、前三季度哈萨克斯坦煤炭产量同比下降1.9%。据哈萨克斯坦国家经济部统计委员会发布的统计数据,2023年1-9月,哈萨克斯坦煤炭产量累计为8481.71万吨,比上年同期下降1.9%。其中,9月份煤炭产量为992.34万吨,同比下降2.9%,环比增长0.4%。

(编辑:吕晴)