综合

世界煤炭市场一周概览(2023年第43周)

一、全球煤炭市场运行情况

过去的一周,巴以武装冲突战火继续蔓延,令全球关注和痛心,尽管如此但对能源市场的担忧则有所减缓。全球动力煤市场价格有涨有降,欧洲、南非市场动力煤价格下降,而亚太市场动力煤价格保持基本稳定、小幅上涨。

全球炼焦煤市场价格在前一周下降调整后,又继续恢复上升势头,出现了小幅上涨。

世界各主要区域煤炭市场运行情况简要分述如下:

欧洲:欧洲市场动力煤价格在前一周因天然气和石油价格上涨而升至每吨145美元以上。上周,又因天然气和石油价格波动、涨跌互现,欧洲市场动力煤价格调整下降至每吨140美元以下,其主要原因应是全世界都在通过外交努力以缓和中东冲突不再升级的结果。

由于来自挪威的天然气供应减少,以及担心中东液化天然气供应可能中断的风险,荷兰TTF 交易中心天然气价格小幅上涨至554美元/1,000立方米,环比前一周每千立方米上涨12美元。

西欧ARA港口的煤炭库存上升至680万吨,周环比增加10万吨。

南非:由于欧盟能源市场普遍下滑和印度的煤炭需求有限,南非高热值6000千卡/千克动力煤价格下降至130美元/吨以下,周环比每吨下降5美元左右。

南非当局正在考虑2024年年中之前允许私人投资进入该国的铁路基础设施领域,以解决南非国有铁路运营商(Transnet)无法解决的问题。在过去的两个月里,由于柴油和劳动力成本上升,用卡车运输煤炭到出口码头的成本上升了近50%。然而,煤炭出口商别无选择,只能被迫支付高昂的运费。最近煤炭运输从南非北部姆普马兰加省(Mpumalanga province)到理查兹湾港散货码头(Richards Bay bulk terminals)的平均运费总计为47-50美元/吨,而8月初只为34美元/吨。

美国:据美国能源信息署(EIA)10月26日发布的《煤炭产量周报》(Weekly Coal Production Report)数据显示,截止10月21日的当周,美国煤炭产量为1150万短吨,环比增长8.6%,同比上升0.4%。今年以来美国煤炭产量累计为4.763亿短吨,同比下降1.4%。

美国能源信息署发布的《煤炭市场周报》(Coal Markets Report)数据显示,截至10月27日当周,美国煤炭市场价格环比都保持不变。中阿巴拉契亚地区(Central Appalachia)煤炭价格仍为71.25美元/短吨;北阿巴拉契亚地区(Northern Appalachia)煤炭价格为50.50美元/短吨;中部伊利诺伊盆地(Illinois Basin)地区煤价为48.50美元/短吨;西部粉河盆地(Powder River Basin)为14.00美元/短吨;尤因塔盆地(Uinta Basin)煤价为29.85美元/短吨。

印度尼西亚:印尼热值5900千卡/千克 GAR 动力煤价格上涨至99美元/吨,环比前一周每吨上涨1美元。

尽管中国进口需求减弱,但印尼中加里曼丹和东加里曼丹的内河水位下降影响了驳船向港口运送煤炭,导致煤炭价格指数继续上升。同时,印尼煤矿企业申请提高采矿配额迟迟未获批准,以及政府核查销售的检验人员使用跟踪货运报告综合系统出现技术故障,也为此提供了支持。

澳大利亚:由于来自中国和印度的需求减少,澳大利亚高热值6000千卡/千克动力煤价格下降至130美元/吨以下,而其实两个国家的国内煤炭消费量仍在增加,只因为国内煤炭产量的增长满足了大部分需求。

炼焦煤:

由于印度冶金煤消费者需求稳定,而现货市场供应有限,澳大利亚冶炼用煤HCC价格经过最近的调整后,又恢复上升至每吨345美元以上。

英美资源集团(Anglo American)在澳大利亚昆士兰州的煤矿7月至9月的季度冶金煤产量降至430万吨,同比减少120万吨,下降21%,但其2023年全年的生产指导计划仍维持1600-1900万吨。

同时,澳洲矿商南32公司(South32)也报告了其煤炭开采量下降。

普氏资讯(Platts)国际炼焦煤价格指数显示,10月27日,澳大利亚峰景矿优质硬焦煤(HCC)离岸价(FOB)为350.0美元/吨,环比前一周每吨上涨7.50美元;出口到中国的到岸价(CFR)为364.25美元/吨,环比前一周每吨上涨7.10美元。

同期,美国东海岸汉普顿道(Hampton Roads)港口优质低挥发份硬焦煤(Low Vol HCC)离岸价为260美元/吨,环比前一周保持不变。

二、区域煤炭市场价格变化

华南地区:10月27日,热值3800千卡/千克NAR动力煤华南到岸价(CFR South China)为72.85美元/吨,环比前一周上涨0.55美元;热值4700千卡NAR动力煤华南到岸价94.10美元/吨,环比前一周上涨1.55美元;热值5500千卡NAR动力煤华南到岸价为123.70美元/吨,环比前一周上涨0.70美元。

京唐港:10月27日,进口一线主焦煤京唐港到岸价(CFR)为285美元/吨,环比前一周下降9.0美元;京唐港库提价为2400元/吨,环比持平;进口二线主焦煤京唐港到岸价(CFR)为246.0美元/吨,环比下降3.0美元;京唐港库提价为2125元/吨,环比价格不变。

中蒙口岸:10月27日,甘其毛都口岸焦精煤报价1890元/吨,周环比下降50元/吨;策克口岸1/3焦煤报价940元/吨,周环比下降10元/吨。

欧洲:10月27日当周,西欧ARA港口6000千卡NAR动力煤到岸价为138.35美元,环比前一周下降7.75美元。

南非:10月27日,理查兹湾港5500 NAR动力煤FOB现货价108.1美元/吨,环比前一周下降1.90美元/吨。

哥伦比亚:10月27日当周,6000 NAR 动力煤FOB现货价为88美元/吨,环比前一周持平。

美国:10月27日,东海岸Hampton Roads港6000 NAR动力煤离岸价为119.05美元/吨,环比前一周价格持平;西海岸Long Beach 6000 NAR动力煤离岸价为135.7美元/吨,环比前一周价格持平。

加拿大:10月27日,5750 NAR温哥华港离岸价(FOB Vancouver)114.25美元/吨,环比前一周价格下降0.4美元/吨。

澳大利亚:10月27日当周,5500 NAR离岸价报价104.95美元/吨,环比前一周上涨2.95美元。

印尼:10月27日当周,印尼3800 GAR离岸价报价为47.75美元/吨,周环比上涨1.75美元/吨;4200 GAR离岸价为62.0美元/吨,周环比上涨0.50美元;5000 GAR离岸价为83.25美元/吨,周环比上涨1.50美元。

俄罗斯:10月27日当周,俄罗斯6300千卡动力煤远东东方港离岸价为118美元/吨,环比前一周价格持平;波罗的海港口6000 NAR动力煤离岸价为100美元/吨,环比价格不变。

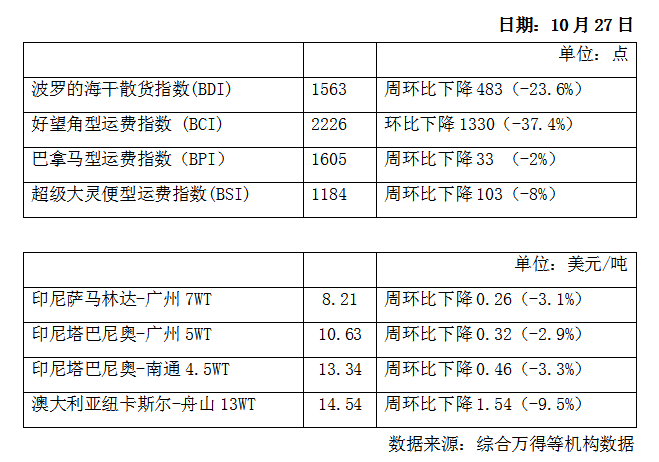

三、国际海运费价格

四、重要事件、新闻

1、全球天然气市场趋向平衡,但仍面临不确定性。

2、中东战火波及天然气供应,能源担忧再起。

3、国际能源署称,俄罗斯已经失去了几十年来积累的全球天然气市场。

4、本周WTI和布伦特原油期货价格双双下跌。

5、油气行业频现历史性并购,能源巨头们看到了什么?

6、油企并购继续!康菲石油考虑收购页岩油产商CrownRock,戴文能源等或参与竞购。

7、美国加入原油市场份额争夺战:产油量1320万桶/日,创1983年以来新高!

8、沙特对美石油出口量锐减四成,全球能源供应或进一步趋紧。

9、遇难人数升至45人!哈萨克斯坦一矿井发生爆炸。

10、检验系统故障,印尼近期动力煤供应可能面临压力。

11、印度第四次延长进口煤电厂满负荷发电期限,要求延长至明年6月,进口煤掺配占比升至6%。

12、前三季度美国煤炭产量同比下降1.3%。

13、前三季度泰国煤炭进口同比下降12.8%。

14、前三季度日本煤炭进口1.26亿吨同比下降9.1%。

15、三季度俄罗斯煤炭出口增长明显放缓。

1、全球天然气市场趋向平衡,但仍面临不确定性。中国石化新闻网10月20日消息,今年以来,全球油气市场走向在种种因素影响下跌宕起伏。在不确定性持续增加的市场环境下,供应端与需求端、贸易商与投资者基于各自立场对全球天然气行业发展作出判断,力图寻求确定性机会。近日,位于挪威的全球知名能源咨询机构睿咨得能源发布公告称,数据显示全球天然气需求将在本世纪30年代中期上升,或将引发2023年至2030年间天然气产量高达12.5%的激增。今年以来,全球油气市场走向在多重因素影响下跌宕起伏,地缘政治冲突对市场影响余波未平,欧洲能源危机仍令人记忆犹新。在不确定性持续增加的市场环境下,供应端与需求端、贸易商与投资者基于各自立场对全球天然气行业发展作出判断,力图寻求确定性机会。常规天然气增产趋势不会放缓。目前正在生产和未开发的气田预计将在未来几年内达到产量峰值,随后产量开始下降。即使考虑到所有尚未批准且目前处于发现生命周期的油田,在理想情况下的峰值产量仍远未实现。很明显,虽然可再生能源的兴起削弱了常规天然气的勘探力度,近70%已发现的常规天然气储量仍尚未得到开发许可。中东等天然气资源丰富的地区将在弥合这一差距方面发挥重要作用,例如到2040年,鲁卜哈利等盆地预计每年可提供2000万吨液化天然气。随着中东国家将增加天然气产量作为其新能源转型战略的一部分,天然气增产趋势不会很快放缓。沙特阿拉伯是这种转变的典范,该国的目标是到2030年将石油从电力生产中剔除,实现50%的可再生能源和50%的天然气发电比例。这种向更多元化能源格局的转变得到了国内天然气需求不断增长的支持,预计到2030年末,该国国内天然气需求将达到每年1250亿立方米。然而,自2010年以来,已发现的常规天然气产量中只有32%在生产,目前全球还有超过50%的天然气尚未批准开发。如果不增加生产投资,依赖传统天然气来源的国家将不得不转向非常规产量,以实现净零目标并满足全球需求。非常规天然气发展势头迅猛。由于技术进步和交货时间缩短,页岩气等非常规天然气的产量迅速增长,推动非常规天然气供应在全球天然气生产中的份额增长,从2000年的4%上升到2022年的12%和2023年的35%。海湾合作委员会(GCC)地区一直是传统上的石油和天然气生产基地。然而,近年来该地区大型常规发现的数量有所减少,这促使该地区的国家勘探和开发更多的非常规资源。中东地区国家尤其是沙特阿拉伯,正在转向非常规天然气资源,以满足日益增长的需求。沙特阿拉伯将从非伴生气田和非常规气田中开发新产品,比如预计全周期投资将超过1000亿美元的贾夫拉(Jafurah)气田。这是中东地区范围最广的页岩气田,沙特阿美公司是该项目背后的推动者,计划到2030年实现每天20亿立方英尺的页岩气产量峰值。睿咨得能源预计,这一产量峰值目标将在本世纪30年代后半期实现。该项目可能占沙特阿拉伯天然气总产量的近15%,将显著提振该国整体的天然气供应能力。天然气产量与需求将持续增加。市场需求的中长期发展将有利于未来长期天然气资产的价值重估。根据能源研究所(EI)今年早些时候发布的《世界能源年度统计报告》数据显示,2022年全球天然气总产量为4043.8万亿立方米,同比下降了0.2%;从2012年到2022年,该产量同比增长2%。北美去年的天然气产量在全球所占份额最大,该地区的天然气产量为1203.9万亿立方米。这一数字代表该地区的产量同比增长4.2%;从2012年到2022年,该地区的产量每年增长3.5%。中东是2022年天然气产量第三高的地区,达7213亿立方米;中东地区的石油产量同比增长2.1%,该地区的石油产量在2012年到2022年的10年间同比增长2.8%。去年北美和中东地区的天然气需求分别排名第一和第三。从2012年到2022年,北美的天然气消费量每年增长2.5%,而中东的需求量在2012年到2022年的10年间同比增长3.2%。但2022年全球天然气总需求为3941.3万亿立方米,同比下降3.1%。根据睿咨得能源的模型计算,从2012年到2022年这10年间的天然气需求年均增长1.7%。睿咨得能源在报告中表示,根据全球变暖情景分析,即使在全球变暖1.9摄氏度和2.5摄氏度的情况下,目前现有的常规天然气田仍无法满足全球市场需求,这同时需要非常规天然气供应的快速增长。因此,在重要的天然气盆地或富含天然气的国家进行天然气勘探和额外的资本投资是必要的。

2、中东战火波及天然气供应,能源担忧再起。环球网10月24日消息,巴以冲突令欧洲刚刚放松的“能源安全神经”再度紧绷。据英国《金融时报》22日报道,由于担心中东冲突和输气管道遭到破坏可能再次推高价格,欧盟正在考虑是否延长今年2月出台的紧急天然气价格上限。与此同时,德国等10个国家呼吁更多地关注可再生能源。有欧洲行业专家表示,在现实的能源供应压力下,一些欧洲政策制定者意图将中国新能源企业排除在欧洲外的“双输策略”越发遭到批评。欧洲天然气供应风险加大。“中东战火推高电力和天然气价格”,奥地利energate新闻网报道称,来自市场的最新信息显示,欧洲期货市场电价11月合约价格为132 欧元/兆瓦时。明年第一季度或增长约12%,达到约155 欧元/兆瓦时。天然气价格也由于中东紧张的地缘政治局势而上涨。数据显示,欧洲比以往更加依赖液化天然气(LNG)的供应,液化天然气在欧盟天然气进口中的份额已经从去年的19%上升到39%。国际能源署(IEA)认为,欧洲天然气价格大幅波动的可能性正在增加,如果“运气不好”的话,今年欧洲还会迎来“寒冷的冬天”。该机构在最新的展望中强调,尽管需求有所下降,但全球天然气储量仍然稀缺。在这个供暖季节,偏冷的天气增加了天然气价格进一步波动的风险。IEA预计,到2025年天然气产量大幅增加时,供需矛盾才会出现明显缓解,天然气问题将在未来很长一段时间内给欧洲带来挑战。德国telepolis新闻网称,经过拓展进口来源的努力后,德国和其他欧盟国家的储气罐中已装满了天然气,但经济界仍感受到能源危机的压力。过去一年半以来,天然气价格不断上涨,许多行业正在逐渐退却。德国化学品企业朗盛集团本月宣布将裁员7%,其中几乎一半在德国。化工巨头巴斯夫也削减了在德国的产量,为未来没有俄罗斯廉价天然气的情况做好准备,同时将裁减约2600个工作岗位。欧洲的希望之一是卡塔尔。目前,卡塔尔与荷兰的长期天然气供应合同预计可以保证未来27年每年约350万吨液化天然气。卡塔尔还与荷兰壳牌和法国道达尔等欧洲主要能源公司签订了类似协议。但巴以冲突正对欧洲的能源供应产生负面影响。出于安全考虑而关闭塔马尔气田后,以色列对埃及的天然气出口下降了约20%,已经影响到北非天然气对欧洲的出口能力。欧洲计划今年从埃及进口约750万吨液化天然气,相当于其产量的80%。还有传言称,德国与卡塔尔的天然气协议或面临破裂,因为卡塔尔在此次巴以冲突中偏向巴勒斯坦,而双方的能源合作本应在2026年至2041年间为德国每年提供200万吨液化天然气。

3、国际能源署称,俄罗斯已经失去了几十年来积累的全球天然气市场。腾讯网10月26日消息,欧盟已经公布了完全放弃俄罗斯的石油和天然气的时间安排。俄罗斯寻找新市场来取代欧洲市场的机会极其有限。俄罗斯天然气重返欧洲市场的机会渺茫。全球对天然气的需求都在逐步被新能源所取代。因此国际能源署称,俄罗斯已经失去了几十年来积累的全球天然气市场。2022年2月24日俄乌战争爆发之后,欧洲对俄罗斯给予了经济制裁。由于欧洲的强烈反应超出了克里姆林宫的预估,克宫认为欧洲在乌克兰问题上未能做出让步,同时也高估了欧洲对俄罗斯天然气的依赖,一气之下,俄罗斯切断了对大多数欧洲国家的天然气供应,这加大了欧洲国家去俄罗斯能源的决心,也加速了欧洲国家去俄罗斯能源的脚步。导致俄罗斯已经失去了数十年来累积下的全球天然气市场的份额。彭博社援引 IEA 的报告称,国际能源署预测,在入侵乌克兰之前,俄罗斯占全球天然气贸易的 30%,而到 2030 年代末,俄罗斯将只剩下一半,可能不到15%。 这是因为:第一、欧盟已经公布了完全放弃俄罗斯的石油和天然气的时间安排。10月24日,欧盟委员会在其官方网站上发布了《2023年能源联盟国情报告》,欧盟称,欧盟的目标是在2030年之前结束欧洲对俄罗斯化石燃料的依赖。该报告还说,在2023-2024年冬季到来之前,欧盟为确保其能源安全,已经做好了更好的准备。这个准备就是大大减少对俄罗斯化石燃料的依赖:一是逐步淘汰从俄罗斯的煤炭进口;二是从俄罗斯的石油进口减少了90%;三是将从俄罗斯的天然气进口量从2021年的1550亿立方米减少到2022年的约800亿立方米,到2023年减少到约4000亿立方米;四是与前五年相比,通过绿色电力对石化能源的取代,欧洲减少了18%以上的天然气需求,节省了约530亿立方米的天然气的需求;五是在 2022年冬季前夕,欧洲的储气设施已满 95%。但在 2023年冬季前夕,他们现在已经充满了98%以上。尽管能源危机的最坏后果已经过去,但欧共体强调,没有自满的余地。报告还称:欧盟必须继续为家庭提供负担得起、可靠和负担得起的能源,并通过支持对清洁技术的投资来提高其行业的竞争力。第二、俄罗斯寻找新市场来取代欧洲市场的机会有限。战前俄罗斯天然气工业股份公司每年向欧洲市场输送 1500 亿立方米的天然气。第三、俄罗斯天然气重返欧洲市场的机会渺茫。克里姆林宫的天然气勒索迫使欧盟国家减少消费并寻找新的供应商。前不久欧盟与卡塔尔签订了27年的天然气供应合同。9月19日的卡塔尔能源公司官网披露,卡塔尔已经与欧盟达成了两项规模最大、期限最长的液化天然气供应协议。这些采购将使欧盟能够取代战前从俄罗斯进口天然气数量的约6.5%,2023年全年预计从俄罗斯进口天然气数量的约一半。IEA 预测,到本十年末,欧盟的天然气需求每年将减少 500 亿立方米。第四、全球对天然气的需求都在逐步被新能源所取代。国际能源署预测,全球对化石燃料的需求将在本世纪末达到顶峰,并且不再增长。该报告的主要思想是,随着新能源的崛起,新能源正在以比我们想象中更快的速度取代石化能源,世界正在见证化石燃料时代结束的开始。2023年9月,国际能源署署长法提赫·比罗尔(Fatih Birol)首次表达了这一观点,并因此受到欧佩克的严厉批评。

4、本周WTI和布伦特原油期货价格双双下跌。财联社10月28消息,WTI 12月原油期货结算价收涨2.80%,报85.54美元/桶,本周累计下跌2.88%。布伦特12月原油期货结算价收涨2.90%,报90.48美元/桶,本周累计下跌1.82%。

5、油气行业频现历史性并购,能源巨头们看到了什么?财联社10月25日消息,本月,油气领域出现了合计规模超过1100亿美元的历史性并购交易。先是埃克森美孚达成收购二叠纪盆地巨头先锋自然资源的交易,然后雪佛龙公司同意收购赫斯公司。此外,另一家二叠纪盆地顶级生产商戴文能源公司据称正在关注包括Marathon Oil和CrownRock在内的目标。天然气生产商切萨皮克能源公司正在考虑收购Southwestern Energy。但与此同时,国际能源署(IEA)周二发布报告称,全球化石燃料需求很可能在当前十年结束前达到峰值,地缘政治不确定性对全球能源系统造成的冲击持续增大,将加速向可再生能源转变的进程。IEA称,这是该机构首次预测三大化石燃料的需求都将在2030年前达峰,俄乌战争和当前的中东冲突等对能源造成的冲击在很大程度上加速了这一转变。该机构以中东冲突为例,说明了能源系统需要多样化和加强的原因。这场危机的一个遗产“可能是迎来化石燃料时代终结的开始”。而从能源行业的并购案来看,显然,埃克森美孚和雪佛龙似乎正在为一个与IEA预测完全不同的世界做着准备。石油工业研究基金会前主席Larry J. Goldstein周一表示:“大型能源企业认为石油需求在短期内不会放缓,这是你必须从中得到的信息之一,他们致力于行业、生产、储备和支出。”他补充道,他们是在做长远打算,他们认为短期内石油需求不会下降。至少在未来20年到25年,石油需求将相当大。大型石油公司对行业未来的看法与世界各国政府的看法存在重大差异。需求峰值疑问。美国战略与国际研究中心能源安全和气候变化项目高级研究员Ben Cahill指出,关于‘需求峰值’何时会出现,人们争论不休,但目前来看,全球石油消费量接近历史最高水平。而美国最大的石油和天然气生产商预判石油需求的还会继续增长。在全球范围内,清洁能源的发展势头和投资正在增加。根据IEA在5月份的预测,2023年,全球能源市场将有2.8万亿美元的投资,其中1.7万亿美元预计将用于清洁能源技术,而大约1万亿美元的资金将投入煤炭、天然气和石油等化石燃料领域。南加州大学马歇尔商学院的Shon Hiatt表示,尽管清洁能源发展势头强劲,但对石油和天然气的持续需求来源于全球人口增长,尤其是非洲、亚洲以及拉丁美洲的增长。Hiatt认为,这些公司相信油气行业的长期生存能力,因为化石燃料仍然是最具成本效益、易于运输和储存的能源。他们的战略表明,在以人口和经济扩张为标志的新兴经济体中,采用清洁能源可能会非常昂贵,而欧洲和北美市场的化石燃料需求虽然可能会减少,但不会下降太多。此外,哥伦比亚大学全球能源政策中心的高级研究学者Marianne Kah表示,尽管电动汽车越来越受欢迎,但它们只是交通运输这块蛋糕的一部分,交通运输行业的许多其他部分将继续使用化石燃料。限制勘探。由于欧洲石油和天然气巨头更有可能受到严格的排放法规的约束,且欧美政府希望限制对新石油和天然气储量的勘探,已知的石油储量越来越有价值,这也是埃克森美孚和雪佛龙收购的重要原因。Hiatt表示:“值得注意的是,先锋自然资源和赫斯都拥有具有吸引力的、成熟的石油和天然气储量,这为埃克森美孚和雪佛龙的大规模扩张和多元化提供了潜力。”在能源转型速度不确定的情况下,能够相对较快地投入市场的油气储量是生产的理想选择。雪佛龙和埃克森美孚正在寻求通过增加页岩油储量来降低成本和执行风险。

6、油企并购继续!康菲石油考虑收购页岩油产商CrownRock,戴文能源等或参与竞购。智通财经10月26日消息,据报道,康菲石油公司正在考虑收购私营的美国二叠纪盆地石油生产商CrownRock,一周前有报道称,戴文能源公司正在考虑将CrownRock作为潜在的收购目标。据报道,Diamondback Energy、马拉松石油和Continental Resources也在研究对CrownRock的潜在出价。CrownRock据称价值100亿至150亿美元,在德克萨斯州米德兰盆地北部拥有约8.6万英亩的净面积资产,该盆地是二叠纪盆地的一部分。报道称,CrownRock的投资银行家已要求有兴趣的各方在下周提交初步报价。在埃克森美孚以595亿美元收购先锋自然资源公司、雪佛龙同意以530亿美元收购赫斯公司之后,油气生产商在二叠纪盆地扩大业务的压力加大了,均开始争相在该盆地寻找并购目标以扩大自身规模。上述两家具有出手收购同行也是石油巨头进军二叠纪盆地的最大举措,将整合二叠纪盆地的大片地区。此前,二叠纪盆地的生产一直很分散,而且主要是独立生产商的地盘。当该盆地的页岩油产量在2005年前后开始激增时,像埃克森美孚这样的大公司却无处可寻。该盆地仍有1000多家生产商,而大型石油公司的产量仅占总产量的15%左右。大型石油公司最初避开了二叠纪盆地,因为它们怀疑那里的油井能否在足够长的时间内生产出足够的原油,从而产生巨额利润。现在很明显,低成本、易于钻探的页岩井使石油公司能够在需要时迅速提高产量。它标志着大型石油公司海上大型项目的革命性变革,通常这些海上项目耗资数十亿美元,需要十年的规划。二叠纪盆地后来成为西半球最多产的油田,使美国成为全球最大的油气生产国。

7、美国加入原油市场份额争夺战:产油量1320万桶/日,创1983年以来新高!华尔街见闻10月27日消息,分析认为,中东冲突和供应中断的风险是有利于投资美国石油生产的长期因素,近期原油库存下降和美国政府开始补充战略储备也有助于推动美国原油商增产。随着沙特和俄罗斯减产行动继续,中东地缘冲突再次给全球原油供应蒙上不确定性,同样是产油大国的美国“盯”上了这个机会。美国能源情报署(EIA)数据显示,美国最近四周的平均石油产量已攀升至1320万桶/日,为1983年以来的最高水平。同时,来自石油钻井商Baker Hughes的数据也显示,截至10月20日当周,美国活跃钻机的数量已经连续两周增加,达到502台。以上数据都表明,美国正在加紧增加石油产量,这也将有利于该国在OPEC减产时期抢占份额。EIA的数据还显示,2023上半年,美国的原油出口创下新高。其中,欧洲是美国原油出口量最大的地区,达到175万桶/日,主要目的地是荷兰和英国。亚洲是第二高的目的地,出口量为168万桶/日。FxPro高级市场分析师Alex Kuptsikevich在最近的评论中称,中东冲突和供应中断的风险是有利于投资美国石油生产的长期因素:OPEC+有闲置产能,但人为限制产量以支撑油价。或许他们也看到了支持石油投资的趋势因素。这可能是焦点从争夺“利润”和“原油最终价格”转向争夺“市场份额”的序幕。Kuptsikevich还认为,美国原油生产商可能也受到了当前原油库存接近2015年最低水平、及美国政府近期开始补充战略石油储备等信息的刺激。而Sevens Report Research的联合编辑Tyler Richey认为,由于沙特和俄罗斯减产,目前油价“人为”高企。更高的价格正在“吸引美国的资本家”:他们冒着进入石油行业和投资石油生产的风险……从强劲的油价环境中获益。Richey认为,OPEC+意识到,“在全球需求仍在上升的情况下,向美国放弃少量市场份额是值得的”:因为他们将享受在更大的蛋糕中分得更小的一块。自中东冲突开始以来,油价一直在攀升,但还没能回升到9月底达到的年内高点。AlphaSimplex首席研究策略师Katy Kaminski表示,“围绕地缘政治事件的噪音”一直在导致“价格小幅但无法承受的调整”:最终,油价区间似乎主要是由供需失衡驱动的。如果价格超出区间,供应方面可能会采取行动,而需求将在更大程度上取决于经济状况是否因政策收紧而开始收缩。

8、沙特对美石油出口量锐减四成,全球能源供应或进一步趋紧。财联社10月28日消息,根据大宗商品交易分析公司开普勒的数据,在过去一年期间,美国从沙特阿拉伯等欧佩克+成员国处进口的石油数量稳步下降。具体数据显示,美国10月份的石油进口总量预计平均为247万桶/日,较9月份的292万桶/日明显减少。其中,沙特对美国的出口量从9月的28.6万桶/日降至24.1万桶/日。与之相比,去年10月时为41万桶/日,同比下降超41%。下降的原因确实与季节因素有关,因为美国的汽油需求通常会在夏季末逐渐减少,炼油厂也会在这一时期放缓运营进行维护。但有分析人士指出,下降另有其他更重要的原因。开普勒美洲地区首席石油分析师Matt Smith表示,沙特减少了流向美国的石油量,此举影响了市场情绪,控制了库存,最终影响了石油定价。能源分析公司Vortexa高级石油市场分析师Rohit Rathod补充道,包括美国能源巨头雪佛龙在内的西海岸炼油商、加州里士满炼油商以及洛杉矶地区炼油商也在9月份减少了沙特原油的进口。由于美国进口原油量的减少,其向欧洲出口的石油也有所降低。开普勒数据显示,美国对欧洲的原油出口量从7月份的201万桶/日降至8月份的184万桶/日,9月份略微反弹,为186万桶/日。一些交易商表示,美国对欧洲减少出口影响了布伦特的基准原油期货价格,布伦特即月原油期货较次月溢价达到每桶3.26美元,为2022年以来最高。Surrey Clean Energy董事Adi Imsirovic认为,近期美国原油在国际基准价格中的作用越来越大。与以往相比,国际市场对美国市场的紧张程度更加敏感。今年6月,全球两大能源及大宗商品价格评估机构——英国阿格斯(Argus)和标普全球普氏能源(S&P Global Platts)将米德兰原油加入即期布伦特价格构成的篮子中,以增加现货市场流动性。

9、遇难人数升至45人!哈萨克斯坦一矿井发生爆炸。中国煤炭报10月30日综合来源于央视新闻客户端、环球时报的消息,当地时间10月29日,哈萨克斯坦紧急情况部称,卡拉干达州科斯坚科矿井爆炸事故的死亡人数目前已升至45人,还有1人失踪。科斯坚科煤矿矿井于当地时间28日凌晨发生火灾并引发甲烷爆炸。爆炸威力巨大,导致城市部分地区电信系统一度瘫痪。事故发生时,井下共有252人。卡拉干达州是哈萨克斯坦的能源基地之一,以出产优质焦煤而著称。据环球时报10月28日报道,事故发生后,哈萨克斯坦总统托卡耶夫宣布终止与钢铁巨头安赛乐米塔尔集团旗下安赛乐米塔尔-铁米尔套公司的合作。本次发生事故的矿井由安赛乐米塔尔-铁米尔套公司运营,公司执行董事维克托·加菲乌洛夫对媒体表示,本次事故的具体原因仍在调查。安赛乐米塔尔集团总部位于卢森堡,是钢铁及铁矿开采行业的巨头企业,安赛乐米塔尔-铁米尔套公司为集团在哈萨克斯坦的分部。按照公司和哈萨克斯坦政府的协议,公司负责经营哈萨克斯坦最大的钢铁厂及铁矿开采点。但在今年8月,安赛乐米塔尔-铁米尔套公司另一处矿井发生火灾,造成5名矿工死亡。

10、检验系统故障,印尼近期动力煤供应可能面临压力。据阿格斯(Argus)10月25日消息,印度尼西亚动力煤供应近期可能面临压力,因为检验人员使用的货运跟踪报告的综合系统面临不时中断。许多检测机构(即对煤炭货物进行质量和数量检测的实体)已经退出了政府的营销验证模块(marketing verification module-MVP)系统,这影响了名为 Laporan Surveyor (LS)的检测报告和名为 Laporan Hasil Verifikiasi (LHV)的验证报告的发布。市场参与者表示,自10月23日以来,这一情况已影响到驳船和船舶装载作业,无法发布相关验船报告。本月早些时候也发生了一起类似的事件,最新的中断事件发生之际,检测机构没有遵守能源部ESDM发布的一项建议。10月9日,煤炭部要求检验人员对煤炭货物进行技术核查,并在煤炭生产商计划装运日期的10天内完成交易。ESDM 最初要求调查员在10月20日之前遵守指示,因为在某些情况下,追溯到2019年的数据将被输入该系统。但市场参与者补充称,印尼的主要检测机构没有按时遵守指示,导致进入该系统的权利被取消。由于这一问题仍然存在,无法立即确定对煤炭产量的影响,检测人员与 ESDM 之间的讨论仍在继续。其中一个主要检测员已经重新进入政府系统,表明这个问题可能很快就会得到解决。印尼今年1-8月出口煤炭3.35亿吨,高于去年同期的2.95亿吨。平均每月出口发货量为4200万吨,日发货量约为140万吨。另一位市场参与者表示,由于装货期延长,中断造成了可能的滞期和罚款,并补充说一些买家可能会从包括菲律宾在内的原产地寻找替代煤炭。最新的情况突显出印尼在实现煤炭出口流程现代化和整合方面面临的难题。作为精简流程的一部分,该国已经整合了煤炭生产、驳船、测量和特许权使用费支付等步骤的记录系统。但最近该系统的中断影响了驳船和煤炭装载,并对市场上现货的整体供应造成了压力。供应面临压力之际,几家生产商仍在等待政府对其今年修订后的工作计划(RKAB)作出决定。印度尼西亚最近启动了一个 E-RKAB 工作计划系统,以促进修订后的 RKAB 批准。但在生产跟踪和特许权使用费支付系统出现重大问题后,一些人对 RKAB 审批流程的效率表示担忧。近几个月来,由于气候变化和事故,印尼的海运煤炭供应也面临着一些问题。南苏门答腊省(South Sumatra)持续干旱的天气加剧了粉尘污染,干扰了该地区的煤炭供应。另外还有,印尼一家主要的低热值煤炭生产供应商上个月在加里曼丹(Kalimantan)东部的运煤公路发生卡车事故后,发布了不可抗力声明。

11、印度第四次延长进口煤电厂满负荷发电期限,要求延长至明年6月,进口煤掺配占比升至6%。据外媒援引印度10月25日的紧急政府令,由于电力消费高位、水电出力欠佳以及国内煤炭供应不足,印度将设计使用进口煤发电电厂维持满负荷运行的期限由今年10月底再次延长至2024年6月份。据了解,该命令曾于今年2月份发布,而此次已是印度政府第四次延长这一期限,延长时限长达8个月。10月上半月以来,印度电厂煤炭库存以两年来最快速度下降,因而政府再次延长进口煤电厂发电期限。“进口煤发电厂能够满足供电需求,这一点至关重要。”路透社援引印度政府在政府令中表示。据了解,目前印度使用进口煤发电电厂合计发电能力1.7万兆瓦,包括塔塔电力公司(Tata Power)和阿达尼电力集团(Adani Power)运营的电厂。通常情况下,当燃料运价上涨时,这类电厂将停止运营。印度电力部要求本财年电企进口煤掺配占比升至6%。印度电力部10月28日表示,因电力需求上升叠加国内煤炭供应不足,印度政府已要求进口煤在其用煤需求中的占比由当前的4%提高至6%。据了解,10月上半月,印度电力企业煤炭库存下降速度创两年来最快,使得人们对电厂库存担忧加剧。10月25日,印度政府曾发布一份紧急政府令,要求设计使用进口煤发电电厂维持满负荷运行的期限由今年10月底再次延长至2024年6月份,此次已是印度政府第四次延长这一期限。“将进口煤在发电需求中的占比提高至6%,电厂可以不断审查库存状况,并按照要求选择混配比例。”路透社援引印度政府表示。

12、前三季度美国煤炭产量同比下降1.3%。据美国能源信息署(EIA)发布的2023年10月份《月度能源回顾》( Monthly Energy Review,October 2023) 报告数据显示,2023年1-9月,美国煤炭产量累计为4.43亿短吨(合4.02亿吨),比上年同期下降1.3%。其中,9月份煤炭产量为5020.3万短吨,同比减少2.7%,环比下降4.3%。

13、前三季度泰国煤炭进口同比下降12.8%。据泰国海关(Thailand Customs)发布的最新统计数据,2023年9月份,泰国煤炭(包括褐煤)进口量为157.49万吨,同比减少1.3%,环比下降21.9%。前三季度,泰国煤炭进口量累计为1402.95万吨,比上年同期下降12.8%。其中,烟煤及无烟煤进口量为1391.51万吨,同比下降12.6%;褐煤进口11.44万吨,同比下降32.5%。

14、前三季度日本煤炭进口1.26亿吨同比下降9.1%。据日本财务省(Ministry of Finance Japan)发布的海关商品进出口贸易统计数据显示,2023年1-9月,日本煤炭进口1.26亿吨,比上年同期下降9.1%。其中,9月份煤炭进口1361.62万吨,同比减少8.7%,环比下降8.1%。

15、三季度俄罗斯煤炭出口增长明显放缓。尽管前三季度俄罗斯煤炭出口继续保持增长,但增幅已明显放缓。据克普勒公司(Kpler)船运跟踪数据显示,2023年1-9月份,俄罗斯海运煤炭出口累计1.34亿吨,较去年同期增加5.0%。但9月份,俄罗斯海运煤炭出口同比环比都出现下降,当月出口量为1292.44万吨,同比下降1.1%,环比下降16.48%,已连续2个月环比下降。俄罗斯煤炭出口的主要市场仍然是中国、印度和土耳其,而这几个国家在9月份减少了对俄煤的采购量。采购量减少最多的是印度,因为印度正在增加国内煤炭生产,且在雨季前夕对煤炭的需求有所减少。此外,由于俄罗斯煤炭的价格折扣缩小,使其与其它出口国的煤炭相比吸引力出现下降。三季度俄罗斯港口煤炭转运量仅增长1.8%。据俄罗斯相关网站信息,今年前三季度,全俄罗斯港口煤炭转运量为1.616亿吨,同比增长7.4%。其中,三季度俄罗斯海港转运煤炭量为5410万吨,同比仅增长1.8%。五大区域港口煤炭转运量有增有减。其中,北极流域海港煤炭转运量同比增长11.4%;波罗的海港口同比增长0.6%;亚速海-黑海港口同比下降20.5%;里海盆地港口同比下降95.4%;远东地区港口煤炭转运量同比增长8.9%。

(编辑:吕晴)