综合

世界煤炭市场一周概览(2023年第46周)

一、全球煤炭市场运行情况

过去的一周,全球炼焦煤市场价格大幅反弹上涨,动力煤市场价格企稳波动。

世界各主要区域煤炭市场运行情况简要分述如下:

欧洲:上周,欧洲市场动力煤在需求低迷、欧盟储气充足和电价下跌等不利的基本面因素压力之下,价格指数继续下降,跌破每吨125美元。

荷兰TTF交易中心天然气报价上涨到521美元/1000立方米,环比前一周上涨17美元。而欧盟的储气设施几乎完全库满,可资充分利用,库容率仍达99.5%。

西欧ARA 港口煤炭库存仍处于640万吨高位,环比前一周仅下降3万吨。

南非:由于欧洲市场煤炭需求疲软,南非矿业公司将煤炭出口转向印度,增加了对印度海绵铁生产商的供应出货量。南非高热值6000千卡/千克动力煤价格跌破110美元/吨,环比每吨下降10美元左右。

南非Tshiamo集团从通盖拉资源公司(Thungela Resource)手中收购了已生产动力煤一年多的 Umlalazi 煤矿,下一步该矿将由Saldomate 有限公司具体运营,年产能为132万吨,其中84万吨将通过正在进行商谈的马普托港出口。预计Tshiamo集团将于2024年3月重新恢复煤炭开采。

南非上周的卡车司机罢工,通往马普托港的煤炭运输受到阻碍。消息人士称,近期的煤炭出口供应可能将受到一定影响。

美国:据美国能源信息署(EIA)11月16日发布的《煤炭产量周报》(Weekly Coal Production Report)数据显示,截止11月11日的当周,美国煤炭产量为1180万短吨,环比增长6%,同比增长1%。今年以来美国煤炭产量累计为5.101亿短吨,同比下降1.6%。

另外,据美国能源信息署(EIA)发布的《煤炭市场周报》(Coal Markets Report)数据显示,截至11月17日当周,美国煤炭市场价格有升有降。中阿巴拉契亚地区(Central Appalachia)煤炭价格仍为73.45美元/短吨,环比前一周上涨2.20美元;北阿巴拉契亚地区(Northern Appalachia)煤炭价格为53.65美元/短吨,环比上涨1.60美元;中部伊利诺伊盆地(Illinois Basin)地区煤价为51.00美元/短吨,环比保持不变;西部粉河盆地(Powder River Basin)为13.95美元/短吨,环比微降0.05美元;尤因塔盆地(Uinta Basin)煤价为29.75美元/短吨,环比下降0.10美元。

哥伦比亚:哥伦比亚煤炭离岸价格出现较大幅度下降。哥伦比亚煤炭大多是按照已签订的合同发运,因为地中海地区市场几乎没有现货买家,而运往亚洲市场的货物却因巴拿马运河持续干旱水位下降的问题而受阻。消息人士称,巴拿马运河导致了船运长时间的延误,货物运输不得不改道以及昂贵的滞期付款。

印度尼西亚:印尼热值5900千卡/千克 GAR 动力煤价格环比前一周下降2美元/吨,降至93美元/吨,而且仍面临购买活动减弱、煤炭生产配额增加的压力。

澳大利亚:澳大利亚高热值6000千卡动力煤价格经过前期长时间的下跌后,上周回升至125美元/吨,周环比每吨上涨5美元左右。

炼焦煤:

澳大利亚冶金煤HCC价格在前一周大幅下跌之后,上周出现较大幅度回升,保持在310美元/吨的水平以上。因为市场供应保持稳定,买家预期价格可能会下降因此并不急于达成交易。

嘉能可(Glencore)以69.3亿美元的价格收购了加拿大泰克资源公司(Teck Resources)旗下开采炼焦煤的埃尔克山谷资源公司(Elk Valley Resources—EVR)77%的股份。日本新日铁(Nippon Steel)预计将增持 EVR 股份至20%,韩国浦项制铁(POSCO)增持至3%。预计到今年年底,EVR 的煤炭产量将达到2400-2600万吨。

普氏资讯(Platts)国际炼焦煤价格指数显示,11月17日,澳大利亚峰景矿优质硬焦煤(HCC)离岸价(FOB)为326.75美元/吨,环比前一周每吨上涨29.25美元;出口到中国的到岸价(CFR)为341.35美元/吨,每吨上涨30.15美元。

同期,美国东海岸汉普顿道(Hampton Roads)港口优质低挥发份硬焦煤(Low Vol HCC)离岸价为255美元/吨,环比前一周每吨上涨8美元。

二、区域煤炭市场价格变化

华南地区:11月17日,热值3800千卡/千克NAR动力煤华南到岸价(CFR South China)为67.7美元/吨,环比前一周上涨0.95美元;热值4700千卡NAR动力煤华南到岸价为86.8美元/吨,环比前一周下降0.75美元;热值5500千卡NAR动力煤华南到岸价为114.0美元/吨,环比前一周下降1.05美元。

京唐港:11月17日,进口一线主焦煤京唐港到岸价(CFR)为308美元/吨,环比前一周上涨8.0美元;京唐港库提价为2500元/吨,环比上涨75元;进口二线主焦煤京唐港到岸价(CFR)为276.0美元/吨,环比上涨9.0美元;京唐港库提价为2250元/吨,环比每吨上涨50元。

中蒙口岸:11月17日,甘其毛都口岸焦精煤报价1940元/吨,周环比持平;策克口岸1/3焦煤报价950元/吨,周环比上涨10元/吨。

欧洲:11月17日当周,西欧ARA港口6000千卡NAR动力煤到岸价为123美元/吨,环比前一周下降7美元/吨。

南非:11月17日,理查兹湾港5500 NAR动力煤FOB现货价93.5美元/吨,环比前一周下降2.3美元/吨。

哥伦比亚:11月17日当周,6000 NAR 动力煤FOB现货价为80美元/吨,环比前一周下降9美元/吨。

美国:11月17日,东海岸Hampton Roads港6000 NAR动力煤离岸价为122.05美元/吨,环比前一周价格持平;西海岸Long Beach 6000 NAR动力煤离岸价为135.7美元/吨,环比前一周价格持平。

加拿大:11月17日,热值5750 NAR北美西海岸离岸价(FOB West Coast North America)为100.80美元/吨,环比前一周每吨下降4.5美元。

澳大利亚:11月17日当周,5500 NAR离岸价报价93.5美元/吨,环比前一周下降4.95美元。

印尼:11月17日当周,印尼3800 NAR离岸价报价为58.5美元/吨,周环比下降0.5美元/吨;4600 NAR离岸价报价为83.2美元/吨,周环比下降0.3美元/吨。

俄罗斯:11月17日当周,俄罗斯5500千卡动力煤远东东方港离岸价为102美元/吨,环比前一周持平;波罗的海港口6000 NAR动力煤离岸价为90美元/吨,周环比下降10美元/吨。

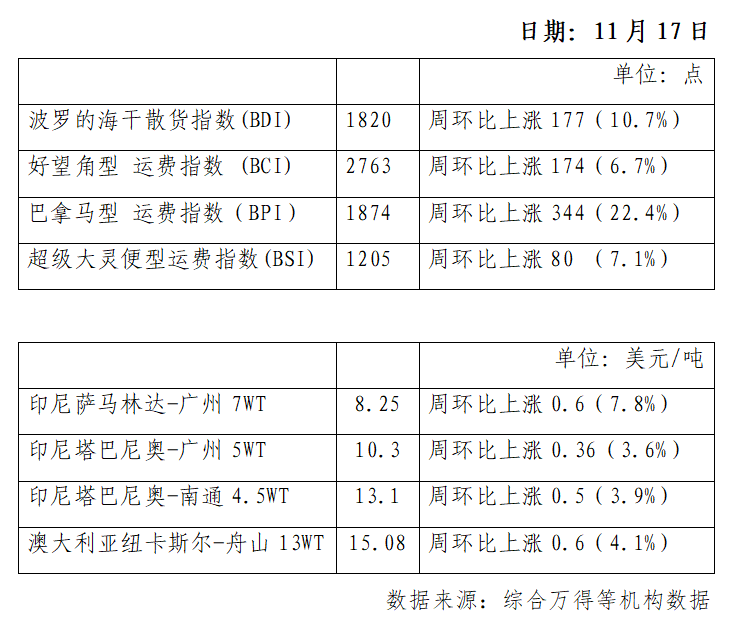

三、国际海运费价格

四、重要事件、新闻

1、欧佩克上调全球石油需求增长预测,称市场基本面依然强劲。

2、国际能源署石油供需预期与欧佩克截然不同:供应增长步伐料快于需求。

3、油价再跌5%,自高点已暴跌20%。

4、周五国际原油期货结算价收涨逾4%。

5、欧佩克+或考虑额外减产100万桶/日的选项。

6、亚洲天然气价格或将起飞,巴拿马运河干旱酿出供应危机。

7、行业协会警告欧洲风电恐难以为继,或需电力涨价才能重回复苏。

8、90亿美元!嘉能可牵头收购泰克资源煤炭业务。

9、前10个月哈萨克斯坦煤炭产量同比下降1.4%。

10、前10个月蒙古国煤炭产量同比增长1.52倍,出口同比增长1.35倍。

11、前10个月韩国煤炭进口同比下降3.9%。

12、前10个月菲律宾煤炭进口同比增长17.2%。

13、开普勒(Kpler):澳大利亚前10个月煤炭出口量同比增长3.1%。

14、开普勒:印尼前10个月煤炭出口量同比增长11.3%。

15、Kpler: 10月份俄罗斯煤炭出口大幅下降。

16、2023年全球煤炭产量预计将达89.2亿吨,比2022年增长1.9%。

1、欧佩克上调全球石油需求增长预测,称市场基本面依然强劲。财联社11月13日消息,当地时间周一(11月13日),欧佩克(石油输出国组织)在其月度报告中表示,石油市场基本面依然强劲,因此上调了对今年全球石油需求增长的预测,并维持对2024年石油需求的预测不变。欧佩克表示,预计今年全球石油需求将增加246万桶/日,较上月的预测增加2万桶/日;预计2024年全球石油需求将增加225万桶/日,与上月持平。作为全球油价基准的布伦特原油已从9月份的近98美元/桶跌至82美元/桶左右。尽管欧佩克+持续减产和巴以冲突升级一度为油价提供支撑,但对全球经济增长和需求的担忧令油市承压。然而,欧佩克在报告中称,全球石油市场基本面依然强劲,围绕需求的负面情绪被夸大了,最近的数据证实,全球主要经济体增长趋势强劲,反映了健康的石油市场基本面。欧佩克认为,中国和美国的经济增长强于预期,是市场更加乐观的主要原因。该组织将今年美国经济增长预期从2%上调至2.3%,将2024年美国经济增长预期从0.7%上调至0.9%。欧佩克的报告还称,尽管欧佩克持续减产,但得益于伊朗、安哥拉和尼日利亚产量增加,但欧佩克10月份的整体石油产量仍有所上升。不过,该机构警告称,如果10月份的产量持续到12月份,那么四季度的全球石油缺口将达到300万桶/日。欧佩克指出,伊朗10月份的原油产量增加了4.6万桶/日,至312万桶/日。自巴以冲突升级以来,分析人士一直在密切关注伊朗的石油产量。由于伊朗是巴勒斯坦伊斯兰抵抗运动(哈马斯)的支持者,美国可能升级对伊朗的制裁。欧佩克还指出,原油现货市场走强进一步证明市场基本面是健康的。该机构称:“10月份几乎所有地区的原油价差都很强劲,这进一步反映了现货原油市场的强劲走势,11月初这种情况仍在继续。”

2、国际能源署石油供需预期与欧佩克截然不同:供应增长步伐料快于需求。智通财经11月14日消息,国际能源署(IEA)表示,本季度全球石油市场供需状况不会像此前该机构所预期的那样紧张,主要因石油市场需求上调的速度远远赶不上供应上调的速度,这一预期水平与欧佩克周一公布的数据截然不同。由于亚洲需求出人意料地强劲,国际能源署上调了对今年全球燃料消费的预测数据,并预计第四季度仍将出现供应短缺,但这一短缺数字将比IEA此前的预测减少约30%,约为每天90万桶左右。“世界石油需求继续超出我们的预期,”总部位于法国巴黎的IEA在其最新月度报告中表示。“然而,世界石油供应增长幅度也超出了我们的预期,因为美国和巴西等国的石油产量增长超出了预期。”IEA在月度报告中表示。“宏观经济情绪正在恶化——人们对利率和增长放缓存在担忧情绪。”国际能源署石油市场部门负责人托里尔·博索尼(Toril Bosoni)表示。包含原油在内的广义上石油的供给增长大于需求增长步伐,这一趋势与国际原油价格回落基本吻合。上周,国际原油基准——布伦特原油价格一度跌至每桶80美元以下的三个月低点(当前在82美元附近),主要因人们对中东冲突将扰乱国际石油出口规模并加剧通胀压力的担忧情绪已经大幅减轻,而近期欧美以及部分亚洲国家制造业PMI数据疲软,暗示全球经济背景也变得愈发黯淡,刺激布伦特原油价格回落至80美元以下。随着供应担忧消退,上周伦敦布伦特原油价格跌至每桶80美元以下。IEA在报告中预计,今年全球石油需求将增加240万桶/日,略高于上月的预估数值,达到创纪录的年平均需求1.02亿桶/日。IEA预计创纪录的中国消费将占增长规模的75%左右,IEA在报告中表示,美国的石油燃料使用规模也推动了预测数据上调。IEA月度报告称,全球石油市场仍然紧张,尤其是上季度全球库存水平大幅下降,相当于每日约150万桶的步伐。然而,在今年最后三个月,也就是第四季度,需求上调幅度仅为欧佩克以外国家第四季度初期每日40万桶供应增幅的一半左右,由此导致的供需缺口降至每日不到100万桶,因此这一缺口数字将比IEA此前的预测减少约30%。这一最新数字甚至还不到欧佩克组织(Organization of Petroleum Exporting Countries)当地时间周一预测的空前短缺的三分之一。该组织已经大幅削减了中东地区的石油产量规模,以支撑国际原油价格并增加其成员国的收入水平。欧佩克周一公布的报告显示,石油市场基本面依然强劲,同时略微上调了2023年全球石油需求增长预测,维持其2024年石油需求强劲增长的预测数据。欧佩克组织以及欧佩克+联盟领导人沙特阿拉伯方面,已经将欧佩克减产目标之外的该国额外日产量削减幅度扩大至100万桶,一些分析师预测,沙特将在明年继续限制石油产量,有可能会在11月26日欧佩克+联盟会议上宣布此举。沙特阿拉伯能源部高级官员将近期原油价格下跌归咎于投机者的做空“伎俩”。IEA预计,在全球需求增长速度大幅放缓60%的情况下,全球石油市场将在2024年上半年重新陷入供应过剩的状态,这一点与欧佩克预期也完全不同。随着新冠疫情之后的需求反弹快速消退,以及全球能源使用效率不断提高,IEA预计明年的石油消耗量将仅增加93万桶/日,IEA这一最新预期数据还不到欧佩克组织预测的消费量增幅的一半。

3、油价再跌5%,自高点已暴跌20%。华尔街见闻11月17日消息,由于库存增加和对全球经济放缓的担忧,供应紧张的担忧消退,原油期货隔夜大跌5%,给OPEC+的稳油价政策带来更大压力。周四,国际基准价格布伦特一度大跌5.5%至每桶72.48美元,WTI原油期货一度跌5.2%,创下今年以来最大单日跌幅之一,价格接近每桶77美元,双双跌至7月初以来的最低水平。而在10月份,WTI原油价格已经暴跌超过16%,布伦特原油价格跌超14%。由于对全球经济放缓的担忧加剧,当前油价比9月底达到的2023年高点低约22%。油价可能会连续第四周下跌。油价大跌给OPEC+带来新的压力。OPEC+将于11月26日将举行部长级会议讨论未来的产量政策,届时他们需要考虑如何应对油价疲软以及对全球经济增长疲软可能抑制需求的担忧。“在OPEC+会议前可能会有一些测试性(措施),他们曾多次在油价处于每桶82-85美元的范围内宣布减产或延长减产,高盛石油研究主管Daan Struyven表示,“我们目前的预期是,沙特的减产会完全延续到明年上半年,我们预期(OPEC+)不会做整体性减产。”沙特和俄罗斯今年已通过减产来支撑价格。OPEC领导者沙特阿拉伯重申其打算在年底前每天减产100万桶。俄罗斯还表示,将继续减产30万桶/日,直至12月底。与此同时,供应似乎正在稳步增长。美国、圭亚那和巴西都提高了石油产量,其中,巴西计划到2029年成为全球第四大石油生产国。周三公布的数据显示,作为 WTI 石油定价基准的美国俄克拉荷马州库欣库存,上周增加360万桶,是预期增加120万桶的两倍多。Lipow Oil Associates 总裁Andy Lipow表示:“10月份的石油产量调查显示,OPEC+ 的产量不断增加,加上美国库存增加以及对需求的担忧,油价一直在下跌。”“当市场突破78美元大关时,由于程序化交易(programmed trading)机制被触发,卖单加速增多。”SEB首席大宗商品分析师Bjarne Schieldrop表示:“现在OPEC+ 必须在即将举行的会议上发出强烈信号。”“我认为沙特将要求科威特、伊拉克和阿联酋进一步削减产量,这将是一场痛苦的讨论。”

4、周五国际原油期货结算价收涨逾4%。财联社11月18日消息,国际原油期货结算价收涨逾4%。WTI 12月原油期货收涨2.99美元,涨幅4.1%,报75.89美元/桶,但本周累计下跌1.66%,已连续第四周下跌。布伦特1月原油期货收涨3.19美元,涨幅4.12%,报80.61美元/桶,本周累计跌幅1%。

5、欧佩克+或考虑额外减产100万桶/日的选项。财联社11月18日消息,欧佩克+将在本月晚些时候开会时考虑是否进一步削减石油供应。此前油价自9月底以来已下跌近20%。消息人士表示,现有的限制措施可能还不够,该组织可能会在会议上分析是否可以实施更多措施。四位了解沙特政府想法的人士表示,沙特极有可能将100万桶/日的减产计划延长到至少明年春季。这一自愿措施将于今年年底到期。欧佩克+准备于11月26日在维也纳举行会议,很可能讨论是否进一步减产。

6、亚洲天然气价格或将起飞,巴拿马运河干旱酿出供应危机。财联社11月17日消息,风水轮流转,去年由于骤然切断对俄罗斯的天然气需求,整个欧洲市场经历了一段史诗级的天然气价格飞涨。今年,轮到亚洲感受涨价的痛苦。自10月30日巴拿马运河宣布进一步限制船舶通行以来,亚洲2024年夏季天然气期货价格对欧洲的溢价已经涨了一倍多,2024年冬季交割的期货价差也大幅上涨。据调查,由于巴拿马运河干旱而更加严格的航行限制措施,将导致美国发往亚洲的液化天然气运输船的可用舱位数量削减一半,大大制约了亚洲市场的可得液化天然气数量。此前报道中,一家日本经营能源运输的货运公司曾报价近400万美元,以获得通过巴拿马运河的优先行驶权。而业内人士指出,这笔插队费很可能将计入货物成本之中。数据则显示,美国发往亚洲的液化天然气船舶两年来首次更乐意使用好望角航线进行运输,这代表着全球能源贸易路线正在发生改变。贸易人士指出,预计从12月开始,液化天然气船舶将无法预定通过巴拿马运河的船舶仓位,美国前往亚洲的货物将不得不寻求替代路线。行驶里程上看,从美国墨西哥湾出发,苏伊士运河航线到日本需要一个多月,而途径好望角的航线则耗时约40天。相比之下,巴拿马路线仅需20多天。标普全球商品洞察航运数据显示,美国液化天然气的韩国买家已经开始选择绕过巴拿马运河,至少有两艘运输船调头驶向苏伊士运河。日本买家也在考虑替代方案,苏伊士运河和好望角的航线都在备选之中。尽管美国不是日本最大的液化天然气供应商,今年为止仅占到日本LNG进口的8%,但运输延误仍可能对日本能源市场产生冲击。与此同时,美国天然气发往欧洲的运输路线却十分畅通,此消彼长之下,加剧了欧亚天然气价格之间的差距。Rystad Energy液化天然气研究主管Xi Nan表示,鉴于航程天数更长和运输成本更高,美国液化天然气到亚洲的利润将继续缩小,东亚现货价格必须提供更多溢价,才能吸引美国供应商定向到亚洲而不是欧洲。他补充称,根据巴拿马运河的新规,集装箱船舶将优先于液化天然气船舶通过运河,这迫使天然气船舶参与优先行驶权的竞拍之中。这就倒逼亚洲市场天然气现货价格上涨至足够高的水平,以摊销货运商数百万美元的插队成本。

7、行业协会警告欧洲风电恐难以为继,或需电力涨价才能重回复苏。财联社11月17日消息,行业协会欧洲电力行业联盟(Eurelectric,欧电联)表示,欧盟的电力价格需要上涨,才能使当地陷入困境的风能行业复苏。近期,欧盟的大型涡轮机制造商都报告了重大亏损,西门子能源(Siemens Energy AG)、沃旭能源(Orsted AS)等风能公司正与高通胀、高融资成本、供应链瓶颈等问题作斗争,项目岌岌可危。本周二,德国政府向陷入巨大困境的西门子能源提供150亿欧元的纾困资金,其中一半,即75亿欧元将由国家提供担保。据了解,西门子能源已经是德国第一大风力涡轮机制造商,但仍深陷困境。对此,欧电联主席Leonhard Birnbaum告诉媒体,整个制造行业都在亏损,“我认为,这种情况是不可持续的。”他指出,这意味着可再生能源项目的价格需要变得更高一些。长期以来,欧盟一直试图扶持其领先全球的风能行业,在实现其气候目标的同时,还要进一步巩固这一行业在全球的优势。现在的挑战是,如何在不增加消费者负担的情况下做到这一点。英国政府将新建海上风电场的支持价格提高了66%,但这种形式最终依然是消费者买单。先前,全球最大的海上风电项目开发商沃旭能源宣布退出在挪威开发(多个)海上风电项目的合作伙伴关系,因为成本上升已经给该公司造成巨额亏损。沃旭能源还放弃了两个美国风电项目并计提284亿丹麦克朗的资产减值,这笔巨额减记远远超出了市场预期。Birnbaum表示,由于行业面临的问题,现在要实现欧盟的海上风电目标“非常困难”。之前欧洲制定了雄心勃勃的扩张目标:到2030年,欧盟将安装总容量为60吉瓦的风力涡轮机;到2050年,这一数字将上升到340吉瓦。而目前,仅为32吉瓦。Birnbaum将风能行业面临的挑战与之前困扰航空公司的问题进行了比较,如果电力价格不能支持行业复苏,“我们就会陷入航空业的境地,每家公司都在不断亏损,不断依靠救助而活。”

8、90亿美元!嘉能可牵头收购泰克资源煤炭业务。财联社11月14日消息,当地时间周二(11月14日),大宗商品巨头嘉能可宣布,它将牵头以90亿美元估值收购加拿大矿业公司泰克资源的煤炭业务。具体而言,嘉能可将以69.3亿美元现金收购泰克煤炭业务77%的股权,剩下的股份则由日本新日铁和韩国浦项制铁认购。其中,新日铁将以17亿美元及其在泰克旗下一家公司的权益,换取泰克煤炭业务20%的股份,浦项制铁将获得剩余3%的股份。根据官方新闻稿,这笔交易须获得强制性监管批准,预计将于明年三季度完成。泰克接受报价意味着这场漫长的收购故事终于画上了句号。嘉能可最初提出以225亿美元(全股票方式)全盘收购泰克公司,但在被拒绝后其优化了条件,在不改变225亿美元报价的前提下,新方案中引入现金和股票支付,其中的82亿美元用现金支付,但该方案依旧被泰克拒绝。在两次报价均被拒绝后,嘉能可改变了收购策略,提出收购泰克的煤炭业务,作为替代方案。作为全球最大的煤炭开采和贸易企业之一,嘉能可面临着碳中和的压力,但又不愿意放弃煤炭业务,因此该公司希望通过收购泰克来调整自己的业务架构。嘉能可6月曾表示,如果收购成功,它将寻求剥离自己的煤炭业务,并将其与泰克的煤炭业务合并。此次,在成功收购泰克的煤炭业务后,将进一步巩固嘉能可作为全球最大煤矿商之一的地位。而泰克也将其煤炭业务视为拖累,该公司希望专注于铜和锌这两种对能源转型至关重要的矿产。泰克此前曾提出煤炭业务分拆计划,并于4月底付诸表决,但未赢得足够多的股东支持,被迫回到了规划阶段。

9、前10个月哈萨克斯坦煤炭产量同比下降1.4%。据哈萨克斯坦国家经济部统计委员会发布的最新统计数据, 2023年1-10月,哈萨克斯坦煤炭产量累计为9529.84万吨,比上年同期下降1.4%,降幅比前三季度有所收窄。其中,10月份煤炭产量为1048.13万吨,同比增长3.4%,环比增长5.6%。

10、前10个月蒙古国煤炭产量同比增长1.52倍,出口同比增长1.35倍。据蒙古国国家统计办公室发布的统计数据显示,2023年10月份,蒙古国煤炭产量为807.24万吨,同比增长62.6%,环比下降3.9%。1-10月份,蒙古国煤炭产量累计为6378.6万吨,比上年同期增加3847.5万吨,同比增长152.0%。其中,硬煤产量5526.4万吨,同比增长178.2%;褐煤产量852.2万吨,同比增长56.6%。前10个月的煤炭产量已提前两个月夺得历史年度新高,预计全年蒙古国煤炭产量可能接近8000万吨。蒙古国统计局数据还显示,2022年1-10月份,蒙古国煤炭出口量累计为5439.73万吨,比去年同期增加3125.08万吨,同比增长135.0%。其中,10月份,蒙古国煤炭出口量为546.86万吨,同比增长33.4%,环比下降13.0%。

11、前10个月韩国煤炭进口同比下降3.9%。 据韩国海关(Korea Customs Service -KCS)发布的统计数据显示,2023年1-10月,韩国煤炭进口量累计为9982.3万吨,比上年同期下降3.9%。其中,10月份煤炭进口量为909.2万吨,同比增长11.5%,环比下降6.8%。

12、前10个月菲律宾煤炭进口同比增长17.2%。据菲律宾财政部海关局The Bureau of Customs(BOC)发布的统计数据, 2022年1-10月,菲律宾煤炭进口量累计为3020.5万吨,比上年同期增加443.3万吨,同比增长17.2%。其中,10月份煤炭进口321.0万吨,同比增加8.1%,环比增长5.9%。

13、开普勒(Kpler):澳大利亚前10个月煤炭出口量同比增长3.1%。Kpler船运追踪数据显示,2023年10月份,澳大利亚煤炭出口量3027.58万吨,环比增长4.2%,同比增长9.4%。今年1-10月份,澳大利亚煤炭出口量累计2.94亿吨,同比增3.05%。

14、开普勒:印尼前10个月煤炭出口量同比增长11.3%。开普勒(Kpler)船舶追踪数据显示,2023年10月份,印尼煤炭出口量为4877.29万吨,较上年同期的4403.55万吨增加10.76%,较9月份的3966.74万吨增长22.95%。1-10月份,印尼煤炭出口量累计为4.19亿吨,同比增长11.3%。

15、Kpler: 10月份俄罗斯煤炭出口大幅下降。Kpler船舶追踪数据显示,2023年10月份,俄罗斯海运煤出口量为1163.34万吨,环比下降13.3%,同比减少28.97%。1-10月份,俄罗斯累计出口海运煤1.47亿吨,较去年同期增加1.75%。其中向中国大陆出口6108.97万吨,同比增长32.1%,占其出口总量的42%。

16、2023年全球煤炭产量预计将达89.2亿吨,比2022年增长1.9%。据国外“矿业技术”网站11月19日发布的信息,2023年,全球煤炭产量预计将增至89.173亿吨,比2022年增长1.9%。中国和印度将为产量增长做出贡献。中国、印度、印度尼西亚、美国和澳大利亚是五个最大的煤炭生产国,合计占全球煤炭产量的80%以上。

2022年,中国是世界上最大的煤炭生产国,约占世界煤炭总产量的50%。根据 GlobalData 的数据,2023年,中国的煤炭产量增长率预计为2.2%,将低于2022年的11.4%。与此同时,第二大和第三大煤炭生产国印度和印度尼西亚的煤炭产量预计将分别增长6.2%和1.8%,主要原因是两国政府计划增加煤炭产量,以满足国内需求,从而减少对进口的依赖或尽可能不影响出口。

印度国有煤炭有限公司(CIL)、中国神华能源股份有限公司(CSEK)、中国中煤集团公司(China National Coal Group Corp)、皮博迪能源公司(Peabody Energy Corp)、嘉能可公司(Glencore plc)、兖州煤矿有限公司(Yanzhou Coal Mining Co Ltd)、 阿奇资源公司(Arch Resources Inc)、印尼布米资源(PT Bumi Resources Tbk)和印度的Singareni Collieries Co Ltd 和 PT Adaro Energy Tbk 是全球十大煤炭生产企业,2022年煤炭产量合计为16.559亿吨,占全球总产量的18.9%。

预计到2030年,全球煤炭产量将继续平稳增长,复合年增长率为0.7%,达到93.699亿吨。持续小幅增长的原因在于来自可再生能源的竞争。此外,印尼和美国若干煤矿的关闭,将进一步削减预测期内的产量。相比之下,印度的煤炭生产将得益于政府减少对进口依赖的努力,预计产量复合年递增率为4.9%,到2030年将超过13亿吨。

(编辑:吕晴)