综合

世界煤炭市场一周概览(第52周)

一、全球煤炭市场运行情况

过去的一周,是告别2023迎接2024的最后一周,全球煤炭市场整体波动趋稳、价格涨跌互现。

世界各主要区域煤炭市场运行情况简要分述如下:

欧洲:过去一周,欧洲市场动力煤指数升至114-115美元/吨的水平。由于煤炭库存减少、天然气和电力价格上涨,本周动力煤价格指数在前一周价格下降之后,复又得到向上调整修正。

由于欧盟天然气储备动用量增加,荷兰TTF 交易中心的天然气报价上升至404美元/1000立方米,环比前一周上涨21美元。

同时,西欧ARA三港煤炭库存下降到620万吨,比前一周减少20万吨。

南非:尽管存在煤炭铁路物流方面的牵制,但由于印度煤炭库存继续上升以及欧洲需求疲软,南非高热值6000千卡/千克动力煤价格继续压制在100美元/吨以下,维持在每吨98美元。

美国:据美国能源信息署(EIA)发布的《煤炭产量周报》(Weekly Coal Production Report)数据显示,截止12月23日的当周,美国煤炭产量为1130万短吨,环比上升2.0%,同比增长7.5%。今年以来美国煤炭产量累计为5.717亿短吨,同比下降2.1%。

另外,据美国能源信息署(EIA)发布的《煤炭市场周报》(Coal Markets Report)数据显示,截至12月29日当周,美国中阿巴拉契亚地区(Central Appalachia)煤炭价格为78.65美元/短吨,环比前一周上涨2.35美元;北阿巴拉契亚地区(Northern Appalachia)煤炭价格为51.55美元/短吨,环比上涨1.55美元;中部伊利诺伊盆地(Illinois Basin)地区煤价为44.25美元/短吨,环比价格持平;西部粉河盆地(Powder River Basin)为13.95美元/短吨,环比微降0.05美元;尤因塔盆地(Uinta Basin)煤价为28.30美元/短吨,环比下降0.10美元。

印度尼西亚:印尼热值5900千卡/千克 GAR 动力煤价格每吨上涨1美元至93美元,但亚太国家在庆祝新年活动之前交易活动减弱。此外,印尼煤炭矿商1月份仍面临不确定性和供应有限的问题,因为只有少数矿商设法与政府达成了2024年的煤炭产量协议。

澳大利亚:由于亚太市场对高热值煤炭的需求略有增加,澳大利亚高热值6000千卡/千克动力煤价格继续保持在略低于150美元/吨的水平。

日本出光(Idemitsu)最近获得了澳大利亚当局的批准,延长了其在新南威尔士州年产700万吨动力煤博加布赖煤矿(Boggabri mine)的使用寿命,产品用于出口,煤炭开采许可证被延长到2036年底,使日本这家公司能够继续追加生产2810万吨煤炭。

炼焦煤:

澳大利亚 HCC 冶金煤价格上升至320美元/吨以上。一些市场参与者认为报价已经达到高峰,供应的增加可能会导致价格重现下降的趋势。然而,昆士兰州海角港码头的煤炭吞吐量有限,港外船只排队和等候装货的时间增加到15-20天,一定程度上也支撑着煤价。

此外,在中国东北近期发生的煤矿事故,造成部分煤炭产能被关闭,另外还有一些煤矿产能由于安全检查而暂停使用。另外,从2024年1月1日起,中国将对来自俄罗斯、蒙古、美国和加拿大的冶金煤重新征收3%的进口关税。也将对国际冶金煤贸易带来影响。

普氏资讯(Platts)国际炼焦煤价格指数显示,12月29日,澳大利亚峰景矿优质硬焦煤(HCC)离岸价(FOB)为323.75美元/吨,环比前一周每吨下降3.5美元;出口到中国的到岸价(CFR)为339.45美元/吨,环比前一周每吨下降3.55美元。

同期,美国东海岸汉普顿道(Hampton Roads)港口优质低挥发份硬焦煤(Low Vol HCC)离岸价仍为275美元/吨,环比前一周价格不变。

二、区域煤炭市场价格变化

华南地区:12月22日,热值3800千卡/千克NAR动力煤华南到岸价(CFR South China)为68.75美元/吨,69.05环比前一周微降0.30美元;热值4700千卡/千克NAR动力煤华南到岸价为89.25美元/吨,环比上涨0.75美元;热值5500千卡/千克NAR动力煤华南到岸价为112.00美元/吨,环比下降0.25美元。

京唐港:12月29日,进口一线主焦煤京唐港到岸价(CFR)为332美元/吨,环比前一周下降3.0美元;京唐港库提价为2600元/吨,环比每吨下降50元;进口二线主焦煤京唐港到岸价(CFR)为292.0美元/吨,环比每吨下降3.0美元;京唐港库提价为2275元/吨,环比持平。

中蒙口岸:12月29日,甘其毛都口岸焦精煤报价1800元/吨,周环比下降30元/吨;策克口岸1/3焦煤报价970元/吨,周环比持平。

欧洲:12月29日当周,西欧ARA港口热值6000千卡NAR动力煤到岸价为116美元/吨,环比前一周每吨上涨2.5美元/吨。

南非:12月29日,理查兹湾港5500 NAR动力煤FOB现货价88美元/吨,环比前一周上涨0.25美元/吨。

哥伦比亚:12月29日当周,6000 NAR 动力煤FOB现货价为79.5美元/吨,环比前一周持平。

美国:12月29日,东海岸Hampton Roads港6000 NAR动力煤离岸价为117.95美元/吨,环比前一周价格下降1.5美元/吨;西海岸Long Beach 6000 NAR动力煤离岸价为135.7美元/吨,环比前一周价格持平。

加拿大:12月29日,5750 NAR温哥华港离岸价(FOB West Coast North America)100.15美元/吨,环比前一周上涨0.90美元/吨。

澳大利亚:12月29日当周,5500 NAR离岸价报价91.8美元/吨,环比前一周下降0.4美元。

印尼:12月29日当周,印尼3800 NAR离岸价报价为58美元/吨,周环比上涨0.5美元/吨;4600 NAR离岸价报价为83美元/吨,周环比上涨0.5美元/吨。

俄罗斯:12月29日当周,俄罗斯5500千卡动力煤远东东方港离岸价为102.5美元/吨,环比前一周下降0.5美元/吨;波罗的海港口6000 NAR动力煤离岸价为65美元/吨,环比前一周持平,黑海港口6000 NAR动力煤离岸价为90美元/吨,环比前一周也持平。

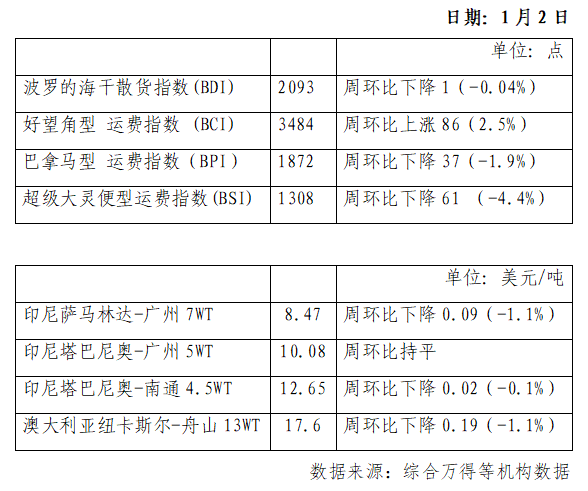

三、国际海运费价格

四、重要事件、新闻

1、油市年终盘点:俄罗斯成功规避制裁,欧佩克+减产但无力支撑油价。

2、国际油价涨幅扩大至3%,巴以冲突风险外溢,红海局势持续升温。

3、别指望油价走高!专家:OPEC+减产救不了油市,明年原油需求将崩溃。

4、红海局势正改变石油贸易格局?印度炼油厂转而就近从中东找油。

5、国际原油期货结算价全年累跌逾10%,美天然气期货创下自2006年以来最大年度跌幅。

6、俄罗斯取消石油出口税。

7、2023年全球天然气市场价格大幅下跌。

8、美国1-11月煤炭产量同比下降2.5%。

9、俄罗斯1-11月煤炭产量同比下降0.2%。

10、日本1-11月煤炭进口同比下降8.6%。

11、泰国1-11月煤炭进口同比下降16.3%。

12、南非1-11月煤炭出口同比增长0.5%。

13、印度预计2024财年煤炭产量将突破10亿吨。

14、印尼2023年煤炭产量已超7.52亿吨。

1、油市年终盘点:俄罗斯成功规避制裁,欧佩克+减产但无力支撑油价。环球市场情报12月26日消息,随着俄乌冲突陷入僵局,地缘冲突对原油市场的冲击明显减小,今年主导市场情绪的是投资者对需求放缓的担忧。受全球经济前景恶化影响,国际油价今年走势震荡,尽管两大产油国沙特和俄罗斯全年不断加码减产措施,但始终未能支撑油价。今年9月,作为全球油价基准的布伦特原油期货价格一度涨至近100美元/桶,创下年内高点,不过涨势未能维持多久,此后震荡走低。尽管最近红海航运中断提振了油价,但即便经历了这次反弹,布伦特原油价格仍然只有79美元/桶左右,低于去年年末的约83美元/桶。作为全球原油出口量最多的两个国家,沙特和俄罗斯再次展现了它们在石油市场的影响力。一方面,俄罗斯成功规避了西方对其能源行业的制裁。另一方面,在沙特的主导下,欧佩克+今年推出了多轮减产措施。俄油价格上限机制效果有限。俄油价格上限机制已经实行超过一年时间,但就制裁效果而言,远远没有达到西方的预期。去年12月,七国集团(G7)、欧盟和澳大利亚针对俄罗斯原油设置了60美元/桶的价格上限,随后又于今年2月进一步对俄罗斯成品油设置了价格上限。在这一机制下,只有当俄罗斯石油价格低于上限时,西方公司才会为运载俄油的船舶提供保险和金融等服务。按照西方的公开说法,对俄油实施价格上限的主要目的是限制俄罗斯的能源收入,同时又要防止俄油彻底退出国际市场,进而冲击全球石油供应。然而,俄罗斯的石油收入并未受到严重打击,甚至下降的那一小部分收入可能也和俄油价格上限机制没有太多关系。据能源与清洁空气研究中心(CREA)估计,受价格上限机制和欧盟禁止进口俄油影响,俄罗斯过去一年的石油出口收入减少了14%。欧盟自去年12月5日开始禁止进口俄罗斯海运原油。许多分析人士认为,相较于价格上限机制,欧盟禁运俄油在限制俄罗斯收入方面起到的作用更大。自今年7月以来,俄罗斯原油价格一直高于60美元/桶的价格上限。分析称,俄罗斯通过使用不在制裁范围内的老旧油轮运输石油,成功规避了限价措施。西方官员从10月中旬开始加强了执法力度,并计划修订相关规则,使俄罗斯更难以绕开价格上限机制。减产未能支撑油价,欧佩克+内部暗流涌动。自去年10月以来,欧佩克+实施了多轮减产措施,但未能支撑国际油价上涨。布伦特原油期货价格目前徘徊在79美元/桶左右,比去年10月开始减产时的85美元/桶还要低。沙特有着强烈的减产动力。根据相关估算,沙特需要国际油价达到约81美元/桶,才能实现预算平衡,若要实现雄心勃勃的2030年愿景,则可能需要油价达到近100美元/桶,才能提供足够的资金。在过去15个月里,曾多次出现这样的情况:欧佩克+宣布减产,油价短暂上涨后很快就回落了。在该联盟最近一次宣布减产措施后,原油价格更是暴跌了10%。作为全球最具影响力的国际组织之一,欧佩克目前共拥有13个成员国,而沙特凭借明显超出其他成员国的石油产能,一直牢牢把握着该组织最大的话语权。七年前,欧佩克和以俄罗斯为首的非欧佩克国家组成了欧佩克+,决定在控制原油产量方面协调行动。欧佩克+原油产量约占全球原油总产量的40%,沙特和俄罗斯是该联盟事实上的领导者。然而,欧佩克+今年多次被曝出内部暗流涌动,成员国分歧难以弥合,一度传出阿联酋、俄罗斯与沙特先后在产量等多个问题上存在不同意见,不过这两条消息还停留在传闻层面。到了年底,欧佩克+内部矛盾已经被放到了台面上。安哥拉上周宣布退出欧佩克,结束其16年成员国的身份,这意味着欧佩克成员数量将从13个减少至12个。这则消息并不意外,矛盾在上个月就已经显而易见了。欧佩克+上月会议一度被推迟,并且改为线上举行。据媒体爆料称,安哥拉和尼日利亚对他们的产油配额感到不满。虽然失去了安哥拉,但欧佩克将迎来一名重磅成员,巴西将以观察员身份加入该组织,不过该国暂时不会参与原油生产配额制度。展望明年 由于全球经济增速放缓以及美国产量增加,预计明年石油市场供应充足。此外,巴西、圭亚那、挪威和加拿大等非欧佩克+国家供应将增加,这意味着如果没有新的地缘冲突爆发,布油明年触及100美元/桶的可能性几乎为零。国际能源署(IEA)本月发布报告称,明年的全球石油需求增速将放缓约50%至110万桶/日,而非欧佩克+国家增加的产量,将足以满足市场增加的需求。IEA预计明年布油将达到82.57美元/桶。2024年即将来临之际,全球经济指标看起来并不强劲,尽管有软着陆的迹象,但衰退的可能性仍然很高,进而威胁到全球能源需求。因此,2024年国际油价的下行潜力将大于上行潜力。国际投行巴克莱相对看好油价,预计2024年布油平均价格为93美元/桶,标普全球则给出了85美元/桶的预测。而一向看好油价的高盛则相对悲观,其预测明年布油均价为81美元-82美元/桶之间。

2、国际油价涨幅扩大至3%,巴以冲突风险外溢,红海局势持续升温。财联社12月27日消息,纽约时段,国际原油价格扩大涨幅,两大基准双双涨超3%。具体行情显示,截至发稿,美国WTI原油期货价格涨逾3.3%,自12月1日以来首次重返76美元上方;布伦特原油期货价格也上涨超3%,报每桶81.25美元,也回升至本月的高位附近。媒体分析称,油价延续上周涨势主要由于中东日益紧张的地缘局势以及投资者对美联储很快开始降息的乐观情绪,后者在提振全球经济增长和燃料需求前景的同时,还打压了美元指数的走势,使以美元计价的原油价格获得明显提振。另外,自上月中旬起,也门胡塞武装扩大对以色列目标的打击范围,开始在红海对“与以色列有关的船只”实施打击,并不断升级相关威胁,导致多艘货轮在附近海域遇袭。因此,多家航运企业宣布改道绕开这一航线。苏伊士运河位于红海以北,连接着地中海,是亚洲和欧洲之间最快的海上航线,全球大约15%的海上贸易由此经过,其中包括近30%的集装箱贸易。国际航运公会警告,绕行意味着航行成本增加、航运天数增多,交货时间也会相应推迟。受此影响国际油价近期明显走高,美、布两油上周双双累涨近3%。日内早些时候,英国海上贸易行动办公室官网公告显示,一艘在也门海岸附近航行的船只当天报告,在目击到两架无人机飞过后,红海发生了两起爆炸。上周,美国宣布组建名为“繁荣卫士”的海上联军予以威慑。对此,胡塞武装领导人阿卜杜勒·马利克·胡塞发出警告称,如果美国对该武装组织发起军事行动,将对美国军舰和中东地区的利益机构发动袭击。昨日,伊朗伊斯兰革命卫队发表声明称,其驻叙利亚高级顾问赛义德·拉齐·穆萨维在以色列对叙利亚大马士革郊区的袭击中身亡。伊朗总统莱希表示,以色列将为此“付出代价”。巴以冲突的扩大趋势或将引发新一波的担忧。不过,分析师对油价前景的看法没有明显好转。CMC Market分析师Leon Li表示,虽然美联储降息的希望和红海冲突导致油价反弹,但航运巨头丹麦马士基航运集团宣布重启红海航运的计划在一定程度上缓解了供应担忧。

3、别指望油价走高!专家:OPEC+减产救不了油市,明年原油需求将崩溃。国外机构观点12月27日消息,随着红海局势持续升温,本周国际油价小幅走高,但能源专家指出,OPEC+在将油价推至更高水平方面能做的并不多。这是因为美国一直在大量生产石油,产量和出口量双双创下历史新高。美国能源信息署(EIA)最近公布的报告显示,截至12 月15日当周,美国原油产量飙升至创纪录的1330万桶/日;今年上半年平均出口量为399万桶/日,较一年前增长了19%,是自2015年美国原油出口禁令结束以来上半年的最高水平。“OPEC+的减产力度不足以令油价维持在远高于目前的水平。”纽约能源对冲基金Again Capital的合伙人John Kilduff周二对媒体表示。随着红海紧张局势加剧,国际油价本周出现上涨。美国WTI原油目前交易在每桶75美元左右,高于上周的约73美元。国际基准布伦特原油的价格周二飙升至每桶81美元,高于前一周的79美元。但WTI原油价格仍远低于9月份每桶94美元的高点。油价下跌之际,美国的石油产量达到了创纪录的水平,过剩的供应充斥着市场,这与OPEC通过减产来提振油价的努力直接背道而驰。明年原油需求将崩溃。Kilduff认为,面对全球经济放缓,明年石油市场需求将崩溃。“在很大程度上,经济前景存在阻力,”他称。“全球央行降息的原因不仅是因为通胀形势可能得到控制,还因为经济前景正在走软,这将直接影响明年的原油需求和能源需求。”随着通胀等关键经济数据暗示美国经济出现降温迹象,美联储也在考虑明年降息。但降息可能并不完全是一个积极的信号,而更像是一把双刃剑。Kilduff表示,这可能会抑制石油需求。中东动荡影响较小。Kilduff还补充称,中东的动荡似乎对油市的威胁较小。他指出,胡塞叛军最近针对关键航线的袭击不会造成什么大问题,而且在其他政治事件后,市场并没有发生太大变化,比如2019年胡塞武装的导弹袭击,或者2020年美国无人机袭击暗杀了伊朗将军。不过,他也表示,此类事件可能会令油价短期出现一些上涨,就像我们眼下所看到的那样。

4、红海局势正改变石油贸易格局?印度炼油厂转而就近从中东找油。环球市场情报12月28日消息,据熟悉内情的人士称,由于最近红海船只遇袭事件增加了运输时间延长和成本上升的风险,世界第三大原油进口国印度的炼油商正在寻求增加来自中东和其他附近国家的供应。最近几周,由于也门胡塞叛军对途径红海海域商船和油轮的多次袭击,船运公司对进入红海正变得愈发谨慎。这已导致大量船只被迫改道,许多船只宁愿增加长达三周的航程而绕道好望角。从地中海和北海生产商处运货的油轮也受到了影响,因为它们要通过苏伊士运河和红海前往亚洲。上述人士表示,由于问题敏感,他们不愿透露姓名。但根据他们获得的消息,不少船运公司要求印度公司承担通过常规(红海)航线交货的风险溢价,但印度炼油商不愿意承担这些额外的责任,正在寻找替代供应商。印度炼油商担心,由于保险和运费成本急剧上升,他们的利润可能会受到挤压。但即便如此,他们也需要跟上国内需求的增长步伐,而印度国内需求正在因这个南亚国家的快速经济增长而持续攀升。印度国有的巴拉特石油公司的一位官员称,该公司已经开始从其他来源来安排原油进口,但没有提供更多细节。印度贸易部一位不愿透露姓名的官员表示,印度政府正在建议国内炼油商选择更长的路线,并使能源进口多样化,更加重视从波斯湾和中亚地区购买。他们指出,与沙特和阿联酋等国加强红海地区海上安全合作的会谈,也正在进行中。Emkay Global Financial Services Ltd.首席经济学家Madhavi Arora称,来自黑海地区的俄罗斯石油出口,可能会受到影响并改道,从而导致其相对来自中东的原油溢价变得更高。她还指出,印度对欧盟的精炼燃料产品出口也可能受到影响。相比从俄罗斯和北海进口原油,印度从中东主要产油国进口原油,大多只需途径霍尔木兹海峡,基本不会受到红海局势的影响。不过,虽然印度炼油商担心供应问题,但到目前为止,炼油厂的运转率并未受到任何影响。印度总理莫迪周二与沙特王储穆罕默德·本·萨勒曼讨论了中东局势,包括红海袭击事件。

5、国际原油期货结算价全年累跌逾10%,美天然气期货创下自2006年以来最大年度跌幅。财联社12月30日消息,国际原油期货结算价小幅下跌,全年累跌逾10%。WTI 2月原油期货收跌0.12美元,跌幅0.17%,报71.65美元/桶。WTI主连本周累跌2.6%,12月累跌5.67%,2023年累跌约10.7%。布伦特3月原油期货收跌0.17美元,跌幅0.22%,报77.04美元/桶,主连本周累跌2.57%,12月累跌6.99%,2023年累跌约10.3%。NYMEX 2月天然气期货结算价收跌1.68%,报2.5140美元/百万英热单位;主连全年累跌近44%,创下自2006年以来最大年度降幅。2023年原油期货价格下跌超10%,为2020年以来首次年度下跌。在整个2023年,WTI原油与布伦特原油期货累计下跌超过10%,原因是担心石油输出国组织及其盟友(OPEC+)之外的国家创纪录的原油产量导致市场供过于求,使看跌情绪占据主导地位。纽约商品交易所2月交割的西德州中质原油(WTI)原油期货价格收跌0.12美元,跌幅0.17%,收于每桶71.65美元。按照最活跃合约计算,WTI原油期货2023年累计下跌逾10.7%。2月天然气期货收跌1.68%,报2.5140美元/百万英热单位;全年累跌近44%,创下自2006年以来最大年度降幅。欧洲洲际交易所3月交割的布伦特原油期货价格下跌11美分,跌幅为0.14%,收于每桶77.04美元。按照最活跃合约计算,布伦特原油期货2023年累计下跌逾10.3%。尽管巴以冲突升级导致中东地缘政治风险持续存在,但美国WTI原油和作为全球原油价格基准的布伦特原油期货价格均录得2020年以来首次出现年度下跌。

6、俄罗斯取消石油出口税。 财联社2024年1月1日消息,自2024年1月1日起,作为完成石油行业税务调整的一部分,俄罗斯取消石油出口税。石油行业税务调整包括:自2019年以来,关税每年出口下降全额的六分之一,直至2024年取消,同时增加等额的资源开采税。这样一来,俄罗斯炼油厂现在实质上是以国际市场的价格购买石油,但为炼油厂提供了补偿机制。

7、2023年全球天然气市场价格大幅下跌。中国石油报2024年1月2日信息,2023年,需求弱势推动全球天然气市场回归基本面,全球天然气市场价格较2022年大幅下跌,处于更为合理的区间。预计2024年全球天然气市场供应将总体宽松,需求将会有所修复,结构性区域性供需失衡局面将依旧。

2023年供需再平衡下市场表现弱势。2023年,需求弱势推动全球天然气市场回归基本面,全球天然气市场价格较2022年大幅下跌,处于更为合理的区间。美国亨利中心(HH)、欧洲TTF和亚洲JKM天然气现货价格全年均价分别为2.53美元/MMBtu(百万英热单位)、13.2美元/MMBtu和13.9美元/MMBtu,分别同比下降60.7%、67.5%和59.2%。2023年,全球天然气价格呈V形走势,波动率显著下降,趋于平稳,欧洲气价依然是国际市场的风向标。2022年底,欧洲降温一度导致气价大幅上升,但此后随着气温快速回升,取暖需求疲弱,使得气价持续回落,去库速度明显下降。2023年4月,欧洲进入天然气消费淡季,库容率持续回升。5月底,TTF天然气期货价格跌至25欧元/兆瓦时。此后,挪威气田开展淡季检修,但停产时间超市场预期,叠加俄罗斯也对Turkstream管道开展停气检修,欧洲气价反弹。此后,受到国际市场可能出现供应中断的影响,欧洲天然气价格持续上涨。8月初,澳洲伍德赛德能源公司部分员工计划罢工,大幅推升气价。9月,雪佛龙在澳大利亚的2个LNG出口设施的工人宣布将从9月8日开始罢工,欧洲气价再度上行。10月初,罢工风波再起,但欧洲天然气库存达到多年同期高位,气价上行空间受到压制,叠加欧洲气温偏高,年底气价上行乏力。2023年,全球天然气供给形势整体平稳,LNG供应有所增加,随着全球经济缓慢复苏,国际天然气供需趋于宽松。受俄乌冲突影响,2022年,俄罗斯减少了80%的对欧天然气供应,欧洲国家加大从其他地区进口天然气力度、加快建立新的输送基础设施、采取天然气替代方案,导致全球天然气进口国竞争加剧。近期,天然气市场投资前景良好,特别是LNG出口项目。2023年,全球新增LNG液化产能1250万吨,且集中在下半年投产。预计供暖季全球LNG需求增量约为550万—600万吨,市场供需相对宽松。2023年,欧洲天然气库存绝大部分时间均处于历史同期高位的水平。进入2023年冬季后,欧洲天然气库容率接近100%。值得注意的是,欧洲天然气供应弹性仍然偏小,自身产量持续回落,俄罗斯管道气供应偏低,主要依靠LNG进行调峰,因此,供给侧可能出现的意外中断仍推升气价阶段性上涨,但高库存始终压制气价的上行空间。此外,美国天然气库容率同比增加近30个百分点。在高库存、需求较为疲弱以及地缘政治影响减弱等因素的共同作用下,2023年国际气价回落明显。2023年,全球天然气市场整体运行平稳,短期干扰因素对市场提振明显,但是难以形成趋势性行情。俄罗斯削减对欧洲的天然气供应后,市场始终担忧供应短缺和价格飙升,市场仍然不稳定。巴以冲突给国际油气市场带来短期波动,JKM天然气现货价格一度达到15美元/MMBtu。澳大利亚罢工事件给全球LNG供应量带来不确定性,影响全球约10%的LNG供应量、澳大利亚近50%的LNG出口量。尽管矛盾已经缓和,但后期是否再罢工仍存在不确定性。进入采暖季,欧洲和亚洲对现货LNG资源需求增加,可能会引起现货价格季节性上涨,但宏观经济不景气等因素限制气价涨幅。综合来看,由于俄乌冲突对能源市场的影响已充分显现,巴以冲突演变为阵营对抗的可能性较低,且欧亚地区天然气库存均处于高位,2023年冬季至2024年春季,全球天然气市场供需形势有望明显好转,价格波动区间或将大幅收窄。

2024年全球天然气供应宽松,供需结构性区域性失衡局面依旧。预计2024年全球天然气市场供应将总体宽松,需求将会有所修复。在天然气供应链重塑及西方持续加码制裁俄罗斯的情况下,预计2024年全球天然气结构性区域性供需失衡局面将依旧,天然气贸易再平衡将持续进行,欧洲天然气进口将“脱俄倚美”,俄罗斯出口将“转向东南”,中国将继续是全球重要的天然气资源平衡市场和贸易资源优化配置的重要力量,欧洲气价将继续主导LNG贸易价格,美国气价将维持价格洼地。在全球天然气贸易再平衡的背景下,美国天然气供应韧性十足,即使价格跌到很低的水平,也未见钻机数量明显下降。气价对于供应的调节机制存在一定程度的失灵。美国加大LNG出口力度,使得其国内供应相对减少,但是在需求侧同样遭遇下行压力之下,美国气价难以大幅上涨。预计2024年国际天然气市场全年均价与2023年持平,冬季气温、供给侧LNG新项目上线速度、全球经济复苏以及地缘政治风险是LNG价格变化的主要因素。预计2024年上半年国际天然气价格偏弱势,厄尔尼诺现象叠加美欧经济增长预期偏弱,天然气价格有一定下行风险。供应方面,预计美国天然气产量将在2024年下半年逐步回升,目前欧洲供应矛盾在逐渐缓解。需求方面,欧洲继续削减需求,偏高的冬季气温和较为疲软的工业需求,将给2024年一季度需求蒙上阴影。此外,库存或将维持在偏高位置。预计2024年全球天然气供应基本满足需求,实现供需平衡。预计2024年全球LNG供应增加约1960万吨。但是,2024年全球LNG供应仍然存在隐忧。一方面,美国LNG出口终端FID(最终投资决定)面临困难。首先,存量项目进展低于预期,诸多LNG项目遭遇延期,无法如期完成FID。其次,没有新的LNG出口项目。2022年三季度至2023年三季度,没有新的LNG项目作出FID。另一方面,受美国不断加大制裁力度影响,俄罗斯LNG新项目投产面临不确定性。美国Calcasieu Pass LNG项目多次推迟投产,面临法律纠纷,加之现有项目长年高负荷运行带来的故障检修风险以及罢工停产事件,实际市场供应增长或将受限。天然气需求方面,预计2024年中国、东南亚、南亚以及东南欧主导LNG进口增长,中国天然气需求增长5%以上,LNG价格将跟随国际走势并相对偏强。在供给侧修复的带动下,中国2023年1—11月天然气表观需求量同比增长7.3%,重新回到增长轨道。2024年产量和管道气进口将延续增长趋势,受新投产项目较少影响,LNG进口增量空间有限。需求侧持续修复或导致2024年供需格局较2023年偏紧,供给决定需求背景下,价格将相对国际气价走势偏强。相较于新兴经济体需求确定性增长,欧洲天然气需求维持弱势,成本高企影响下,一些工业需求可能永远也不会恢复。2023年二季度,欧洲天然气需求比2019—2021年同期平均水平低19%,其中天然气发电需求减少了17%。咨询机构Energy Aspects认为,2024年,比利时、英国、法国、德国、意大利、葡萄牙、荷兰和西班牙永久消失的工业天然气需求规模约为这些国家2017—2021年该领域平均天然气需求量的8%。2024年,需求或将成为影响天然气价格走势的最大因素,供应相对确定的情况下,若需求好于预期,市场有望区域性走高;若需求弱于预期,市场将维持弱势,但下行空间有限。

8、美国1-11月煤炭产量同比下降2.5%。据美国能源信息署(EIA)发布的最新《月度能源回顾》报告数据显示,2023年1-11月,美国煤炭产量累计为5.35亿短吨(合4.85亿吨),比上年同期下降2.5%。其中,11月份煤炭产量为4895.1万短吨,同比增长0.4%,环比下降0.3%。

9、俄罗斯1-11月煤炭产量同比下降0.2%。据俄罗斯联邦统计局发布的最新工业生产统计月报数据显示,2023年11月份,俄罗斯煤及褐煤生产总量为3800万吨,同比减少7.7%,环比下降1.2%。其中,无烟煤产量180万吨,同比减少0.5%,环比下降6.0%;炼焦煤产量960万吨,同比减少2.5%,环比下降1.4%;其它烟煤产量1800万吨,同比下降11.4%,环比下降2.8%;褐煤产量890万吨,同比下降6.7%,环比增长3.5%。1-11月份,俄罗斯煤炭总产量累计为3.91亿吨,与上年同期基本持平、微降0.2%。其中,无烟煤产量2380万吨,比上年同期增长6.0%;炼焦煤产量9390万吨,同比下降3.5%;其它烟煤(非炼焦烟煤)产量1.91亿吨,同比下降0.8%;褐煤产量8250万吨,同比增长3.6%。

10、日本1-11月煤炭进口同比下降8.6%。 据日本财务省(Ministry of Finance Japan)最新发布的海关商品进出口贸易统计数据显示,2023年1-11月,日本煤炭进口1.53亿吨,比上年同期下降8.6%。其中,11月份煤炭进口1371.09万吨,同比减少7.5%,环比下降2.0%。

11、泰国1-11月煤炭进口同比下降16.3%。据泰国海关(Thailand Customs)发布的最新统计数据,2023年11月份,泰国煤炭(包括褐煤)进口量为103.51万吨,同比减少45.7%,环比下降27.4%。1-11月,泰国煤炭进口量累计为1649.09万吨,比上年同期下降16.3%。其中,烟煤及无烟煤进口量为1634.31万吨,同比下降16.1%;褐煤进口14.78万吨,同比下降34.3%。

12、南非1-11月煤炭出口同比增长0.5%。据南非South African Revenue Service (SARS)发布的海关统计数据显示,2023年1-11月,南非煤炭出口量累计为6687.1万吨,比上年同期增长0.5%。其中,11月份煤炭出口602.63万吨,同比下降0.1%,环比增长4.2%。

13、印度预计2024财年煤炭产量将突破10亿吨。据印度媒体12月24日消息,印度煤炭部长普拉哈德•乔希(Pralhad Joshi)周三表示,印度煤炭产量将在本财政年度(2023-24财年)突破10亿吨,他对此充满信心。印度确定的2023-24财年的煤炭产量目标是10.1214亿吨。印度预计本财政年度煤炭需求为11.966亿吨。他说,到2030年,印度电力需求将翻上一番、增加一倍,因此煤炭产量也要相应大增,以满足国家电力对煤炭供应的需求。据悉, 2022-23 财年印度煤炭产量为 8.93 亿吨。印度政府业已制定雄心勃勃的煤炭产量增长目标,计划到 2027 年,煤炭产量将提高至 14 亿吨/年;到 2030 年,年度煤炭总产量将进一步提高到 15.8 亿吨。

14、印尼2023年煤炭产量已超7.52亿吨。据印度尼西亚CNBC 12月27日报道的消息,印尼能源和矿产资源部 (ESDM)表示,截至周三(2023 年 12 月 27 日),印度尼西亚煤炭产量已达到 7.5158 亿吨,即 6.94 亿吨年度计划目标的108.22%。ESDM还表示,不仅是煤炭产量超目标,印尼煤炭销量猛增或已达到101.58%,达到7.0549亿吨。此前,印尼能矿部煤炭业务发展总监拉娜·萨里亚曾表示,到2023年年底,印尼全年的煤炭产量可能达到7.7517亿吨,将实现产量目标的111%。

(编辑:吕晴)