澳大利亚

澳大利亚预计2024年1季度煤炭出口同比增长17.3% 环比下降0.7%

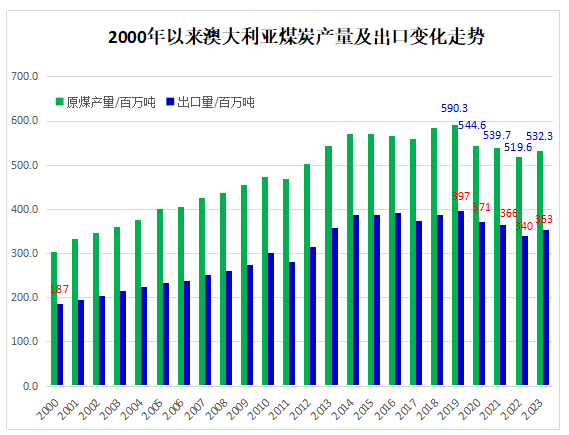

据澳大利亚联邦工业、科学和资源部首席经济师办公室(Australian government's Office of the Chief Economist -OCE)最新发布的2024年1季度《资源和能源季报》(Resources and Energy Quarterly,March 2024)数据显示, 2023年,澳大利亚原煤产量5.32亿吨,比上年同期增加1265万吨,同比增长2.4%。

数据来源:Australian government's OCE

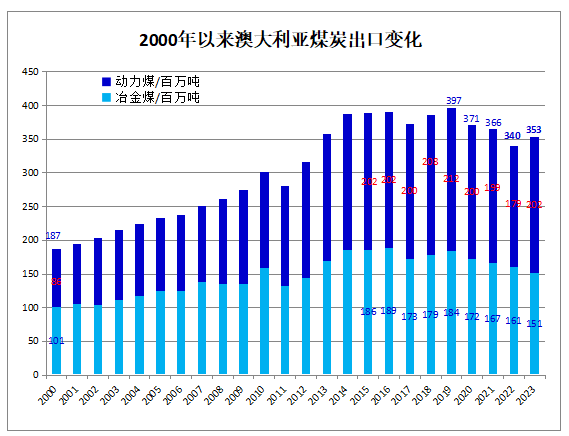

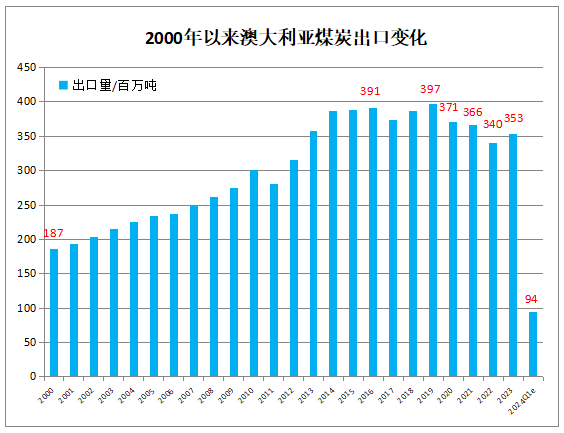

2023年,澳大利亚煤炭出口量预计为3.53亿吨,比上年增加1429万吨,同比增长4.2%。其中,动力煤出口量为2.02亿吨,同比增加2369万吨、增长13.3%;冶金煤出口量为1.51亿吨,同比减少940万吨、下降5.9%。

数据来源:Australian government's OCE

季报数据还显示,2024年一季度,澳大利亚煤炭出口量预计为9382万吨,比上年同期增加1385万吨,同比增长17.3%,但环比下降0.7%。其中,动力煤出口量预计为5068亿吨,同比增长11.7%,环比下降8.8%;冶金煤出口量预计为4315万吨,同比增长24.7%,环比增长10.8%。

数据来源:Australian government's OCE

不要相信这种说法:煤炭不再是钢铁生产的必需品

英国能源经济与金融分析研究所(IEEFA) 全球钢铁行业以及亚洲海运动力煤和炼焦煤市场的首席分析师西蒙·尼古拉斯(Simon Nicholas)最近撰文表示,澳大利亚政府新发布的资源和能源季报预测进一步证明,冶金煤的长期前景并不像采矿业让我们相信的那么强劲。

尽管如此,澳大利亚政府仍在重复误导采矿业的说法,将冶金煤炭需求与建设可再生能源基础设施的钢铁需求混为一谈。

尽管其前景尚未像动力煤那么糟糕,但现实是冶金煤的前景日益受到多重威胁的挑战。

澳大利亚政府 2024 年 3 月的资源与能源季报(REQ)强调,世界冶金煤贸易正在下降。贸易量将从 2023 年的 3.49 亿吨下降到 2029 年的 3.33亿吨。澳大利亚是迄今为止世界上最大的冶金煤出口国,但预计澳大利亚出口量将在两年内达到峰值,然后到 2029 年年底将下降。

这听起来不太像是一种前景光明、不受技术变革影响的商品。

新的REQ声称冶金煤的“基本面仍然有利”。然而,它补充说,“存在风险”,并且“更高的电弧炉(EAF)和绿色钢铁生产可能会损害使用高炉的钢厂对冶金煤的需求。”

不断增加的风险似乎大多是下行风险。

尽管 REQ 坚持认为,从耗煤高炉到电炉炼钢和直接还原铁 (DRI) 炼钢的技术变革速度“仍不清楚”,但至少现在应该清楚,钢铁行业的技术变革正在加速正如国际能源署署长法提赫·比罗尔去年强调的那样。

冶金煤贸易的未来将由两个最大的煤炭进口国——中国和印度决定。

REQ指出,中国冶金煤进口量已经在下降,预计到2029年将下降27%。中国钢铁需求目前受到房地产低迷的影响,但随着经济的成熟,也正在进入长期下降。此外,中国钢铁制造商将转向更多使用更多废钢的电弧炉炼钢,并且他们已经在建设不使用煤炭的商业规模直接还原铁工厂。

印度是全球主要的钢铁需求增长市场,新的 REQ 预计其冶金煤进口量将在 2029 年之前增加,尽管增幅低于 2023 年 3 月的预测。印度政府的目标是到 2030 年将炼钢产能增加近一倍,达到 3亿吨,其中大部分扩建计划以高炉为基础。然而,有理由相信这可能无法实现。

上个月,全球评级机构标准普尔警告称,冶金煤价格高企可能会导致印度钢铁制造商的债务水平维持甚至上升的时间比之前预期的更长。标准普尔强调,长期的高债务水平将影响印度钢铁制造商的扩张计划。这将使印度产能扩大至 3亿吨的计划陷入危险,这是进一步的下行风险。

正如我们在动力煤方面所看到的那样,冶金煤价格高企会对长期需求产生负面影响。印度对能源安全的担忧也可能促使其比预期更早地采用可以使用国产能源(例如绿氢)的钢铁技术。

碳捕获、利用和封存(CCUS)也无法保护冶金煤的前景。世界上任何地方都没有一座用于煤基炼钢的商业规模 CCUS 工厂,而且几乎没有任何正在建设中的工厂。换句话说,没有可行的解决方案可以让冶金煤在低碳的全球钢铁行业中继续使用。

尽管对其前景的怀疑越来越多,或者也许正因为如此,该行业仍然热衷于说冶金煤有着光明的未来。

嘉能可首席执行官加里·内格尔(Gary Nagle)正在寻求完成对泰克资源公司(Teck Resources)加拿大冶金煤炭业务的收购,他在公司最近的财报电话会议上表示: “我们认为短期内不会出现物质形式的需求侵蚀或需求破坏。” ,老实说,从中长期来看。”

在其2023年初步业绩报告中,嘉能可提供了Wood Mackenzie 2023年11月长期冶金煤预测的程式化版本,这使得其对硬焦煤需求增长的预测看起来比实际情况大得多。

值得庆幸的是,斯坦莫尔(Stanmore )在2023 年全年业绩报告中强调了 Wood Mackenzie 的相同预测,只是提供了更多细节。预计到 2033 年,世界海运硬焦煤的供应量仅增加 400万吨,不到 2%。

考虑到澳大利亚政府新的中期冶金煤预测,即使是小幅上涨也显得乐观。WoodMac 确实还预测到 2050 年将增长15%,但这一长期预测将因钢铁技术加速从煤炭转向而受到彻底挑战。

澳大利亚炼焦煤主要出口港之一达尔林普尔湾煤港(Dalrymple Bay Coal Terminal)

斯坦莫尔还向我们展示了按供应商划分的预测细目。Wood Mackenzie 表示,到 2033 年,澳大利亚硬焦煤供应量将几乎保持不变,而北美供应量将减少 1400万吨(-21%)。这一缺口将通过俄罗斯增加供应来填补。

换句话说,嘉能可正在收购的加拿大冶金煤炭业务的前景看起来并不像其他方面所表明的那么好。澳大利亚政府的新REQ预测加拿大冶金煤出口已经在下降。

嘉能可为何想要谈论冶金煤的前景是显而易见的。该公司计划将从 Teck 收购的冶金煤矿与其动力煤业务合并,然后将其分拆为独立实体。已经有明确迹象表明嘉能可的一些投资者认为这不是一个好主意

嘉能可需要冶金煤的未来看起来良好,以分散人们对动力煤业务日益黯淡的前景的注意力,该动力煤业务将纳入分拆的煤炭开采公司。

嘉能可在拟议的煤炭分拆之前试图给冶金煤炭带来乐观的光彩,但推销却很困难。分拆出来的公司的大部分产品将是动力煤,大部分在澳大利亚开采。新的 REQ 预测,被视为未来关键市场的亚洲动力煤贸易已经在下降。

澳大利亚煤炭行业和政府将满足煤炭需求与可再生能源转型联系起来。

为了进一步探讨冶金煤的未来,嘉能可将冶金煤需求与正在进行的远离化石燃料的能源转型混为一谈:“优质炼钢煤也支持能源转型,作为某些可再生能源所需的钢铁生产的重要投入能源基础设施。”

虽然风能和太阳能等许多基础设施确实会以更大的容量建设,但钢铁技术不断从煤炭转向,这意味着尽管需要钢铁,但冶金煤的需求量将下降。向直接还原铁和电弧炉炼钢的加速转变意味着煤炭不再被视为炼钢的关键。

嘉能可并不是唯一一家声称冶金煤对能源转型至关重要的煤矿企业。必和必拓(BHP)、怀特黑文煤炭(Whitehaven Coal)和科罗纳多(Coronado)等其他公司也重复了同样的做法,政府政界人士也重复了这一做法,试图证明他们批准更多冶金煤矿的合理性。

澳大利亚联邦环境与水务部长塔尼亚·普利伯塞克 (Tania Plibersek) 将冶金煤与更多可再生能源基础设施的需求联系起来,以证明她批准新冶金煤矿的合理性。昆士兰州副总理兼财务主管卡梅伦·迪克也做了同样的事情。

煤矿投资者和政府需要认识到冶金煤前景的快速变化。嘉能可投资者尤其需要接受这样一个事实:增加部分冶金煤产量并不会改变以动力煤为主的分拆的煤炭板块业务的前景。

英国能源经济与金融分析研究所(IEEFA):澳大利亚动力煤出口预期下降,东南亚市场需求可能帮助不大

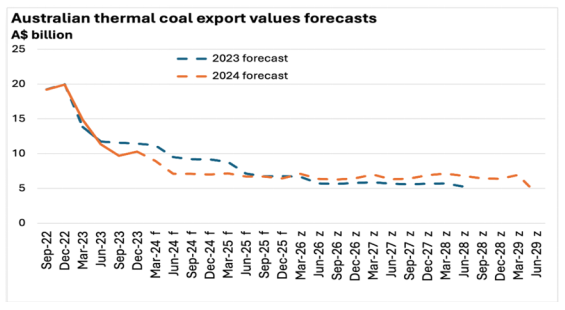

能源经济与金融分析研究所(IEEFA) 澳大利亚首席煤炭分析师安妮·路易丝·奈特(Anne-Louise Knight)4 月 3 日发文认为,澳大利亚联邦工业、科学和资源部 (DISER) 2024 年 3 月季度预测显示,由于价格下跌,澳大利亚动力煤出口价值在 2023 年下降得比预测进一步且更快。预计这将导致澳大利亚动力煤矿运营商的资产负债表收紧,这些运营商的 EBITDA 利润率在 2024 年已经出现下降。

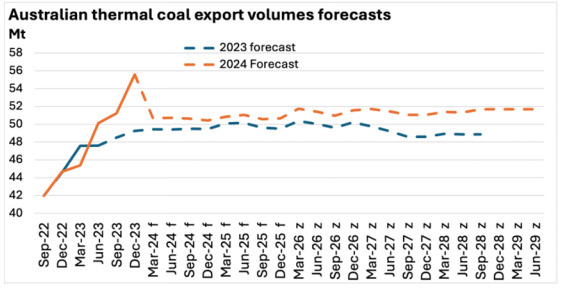

DISER 预计,随着煤炭价格持续下跌,澳大利亚动力煤出口收入将从 2023-24 财年的 360 亿澳元下降至 2028-29 财年的约 210 亿澳元(按实际价值计算)。展望期内,澳大利亚动力煤出口预计每年下降 2.6%。

DISER 预计动力煤现货价格将从 2024 年的每吨 133 美元下降至 2029 年的每吨 105 美元(实际价值)。合同价格预计将从每吨约 200 美元(JFY2023-24)下降,趋于一致现货价格。DISER 表示,“1 月和 2 月,纽卡斯尔 6,000 大卡价格平均为每吨 127 美元,而 2023 年 12 月季度为每吨 135 美元。短期内,海运动力煤进口预计将因库存高而受到抑制多个市场的需求下降以及中国需求的下降。”

DISER 预计,未来五年动力煤贸易量将普遍下降,这表明印尼出口已见顶,预计在展望期内将下降。然而,印尼动力煤出口已见顶的预期可能是错误的。印尼最新的2024年煤炭产量配额为9.22亿吨,比最初预期的710吨目标高出30%。

日本、韩国和中国台湾(JKT)的动力煤需求(约占澳大利亚动力煤出口的 65%)预计将继续下降,而印度(约5%)和中国(约 20%)则寻求通过国内生产来满足动力煤需求的增长。

继2023年初中国恢复从澳大利亚进口煤炭后,澳大利亚动力煤出口量在2023年激增。然而,随着中国国内动力煤产量的增加和可再生能源发电量的增加,预计这种情况将是短暂的。2024年中国太阳能和风能发电量预计将增长24%,水力发电量将增长3.3%随着干旱情况消退。DISER的预测还强调,展望期内中国动力煤需求的任何进一步增长预计将由国内供应,而不是来自澳大利亚的出口。

DISER 预计印度未来五年煤炭需求将增加,但指出国内产量的增加预计将满足大部分需求。继过去10年国内产能扩张70%之后,印度煤炭产量首次突破10亿吨。

预计日本将把海运动力煤进口量从 2023 年的 1.27 亿吨减少到 2029 年的 1.19亿吨。由于核能部署预计将增加,韩国的动力煤进口量预计在展望期内也会下降。

这这样一来,就将使得越南、菲律宾、孟加拉国和巴基斯坦海运进口需求成为澳大利亚在展望期内唯一增加的市场。2023 年,这些市场的需求合计仅占澳大利亚动力煤出口的5%。

澳大利亚动力煤主要出口港纽卡斯尔港(Newcastle port)

基于印度尼西亚产量下降和计划中的燃煤电厂竣工的假设,这一预测也可能高估了澳大利亚从越南出口动力煤的需求。此外,虽然越南有 15 座燃煤电厂正在筹建中,但目前尚不清楚这些项目将如何融资才能完成。中国一直是越南煤电开发的最大融资方,但在2021年表示不会资助海外新的煤电项目。重要的是,越南在建的燃煤电厂正在配置印度尼西亚煤炭,而不是澳大利亚煤炭。越南还一直在减少新建燃煤电厂的计划,转而采用天然气和可再生能源, 价值 155 亿美元的正义能源转型伙伴关系 (JETP)协议基金将以越南可再生能源建设为基础,支持其整合并推动其增长,同时限制煤电建设。

DISER还表示,2024年拉尼娜天气事件很可能再次出现,带来的强降雨可能普遍不利于澳大利亚和印度尼西亚的煤炭生产和运输。根据IEEFA 分析,严重潮湿天气和洪水的影响,将导致至少2000万吨煤炭减产。

(编辑:吕晴)